SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 31 октября 2019, 08:25

- |

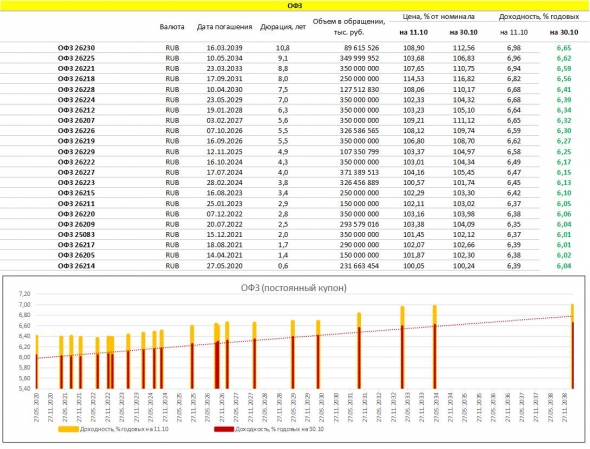

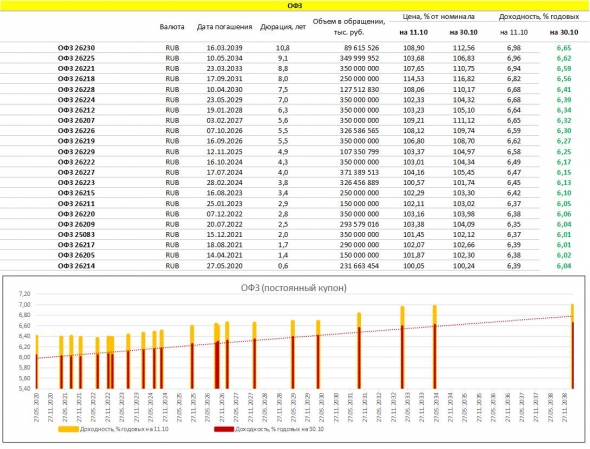

#офз Как заработать за полмесяца 2-3% на безрисковом по качеству активе? Купить ОФЗ. Точнее, так можно было заработать чуть раньше. Чем выше карабкается рынок российского госдолга вверх, тем, очевидно, выше риски коррекции. Когда они реализуются, никто, столь же очевидно, не знает. Просто, однажды они реализуются и всё. И как обычно, большинство к ним будет не готово. Факт заключается в том, что почти вся кривая доходности ОФЗ находится ниже актуального значения ключевой ставки (6,5%). Гособлигации играют на опережение. И это в любом случае рискованная игра.

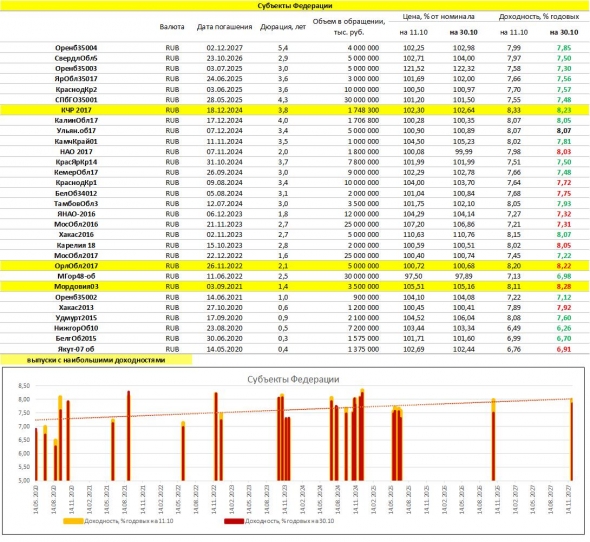

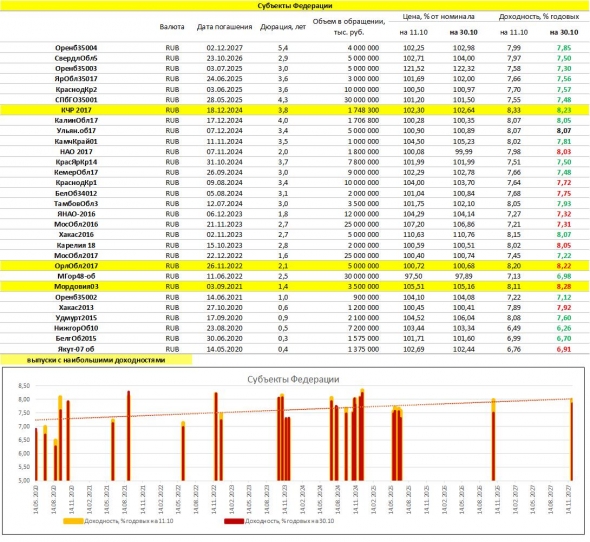

#субфеды Спекулятивный спрос сродни туристической тропе. Ажиотаж в ОФЗ почти не отражается на облигациях субъектов федерации. Не можете найти даже 7% в федеральном госдолге? Попытайте счастья в региональном! Здесь все еще встречаются реликты под 8%+.

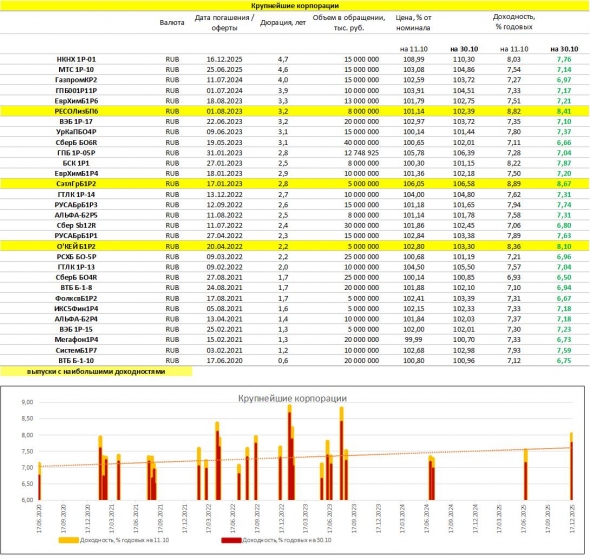

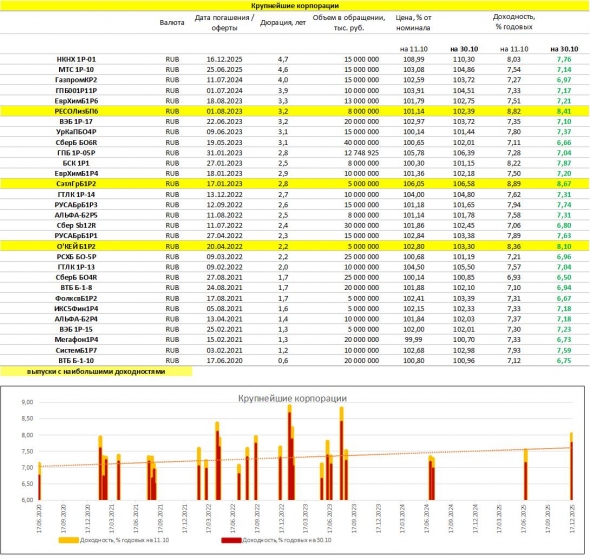

#крупнейшиекорпорации Если ограничивать выбор корпоративных облигаций наивысшими рейтингами заемщиков, то выше 7,5% сейчас ничего не найти. Да и выше 7% вариантов немного. 8% и более – это уже поиски с разбором отчетности или с лупой в руках. Парадокс в том, что ГТЛК, например, нынче дает 7%, не всем субфедеральным облигациям такое под силу. А Вы смотрели финансовые показатели этой госкомпании? Есть там над чем поразмышлять и что взвесить.

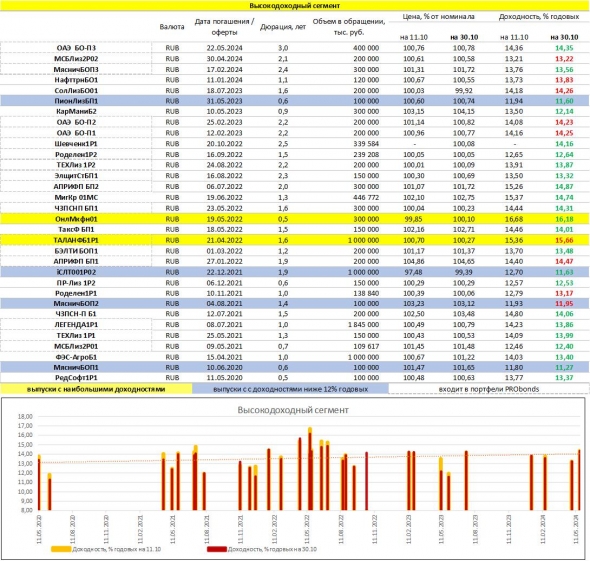

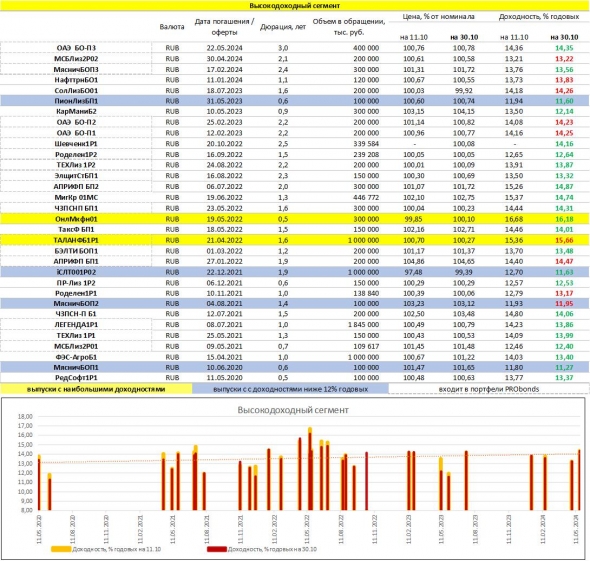

#вдо «Здесь вам не равнина, здесь климат иной». Создается впечатление, что денежные индикаторы для высокодоходного облигационного сектора или значения не имеют, или имеют слабое значение. Ключевая ставка снижена сразу на 0,5%, а доходности в секторе, в общем, особенно не изменились. Хотя сейчас в относительно ликвидных выпусках доходности выше 15% — абсолютная экзотика. Тогда как ряд выпусков уже осваивают 11-12%-ный диапазон доходностей. В какой-то мере успокаивает предположение, что, коль улучшение денежной ликвидности ВДО принимают индифферентно, то и ухудшение примут спокойно. А оно обязательно однажды наступает.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

#субфеды Спекулятивный спрос сродни туристической тропе. Ажиотаж в ОФЗ почти не отражается на облигациях субъектов федерации. Не можете найти даже 7% в федеральном госдолге? Попытайте счастья в региональном! Здесь все еще встречаются реликты под 8%+.

#крупнейшиекорпорации Если ограничивать выбор корпоративных облигаций наивысшими рейтингами заемщиков, то выше 7,5% сейчас ничего не найти. Да и выше 7% вариантов немного. 8% и более – это уже поиски с разбором отчетности или с лупой в руках. Парадокс в том, что ГТЛК, например, нынче дает 7%, не всем субфедеральным облигациям такое под силу. А Вы смотрели финансовые показатели этой госкомпании? Есть там над чем поразмышлять и что взвесить.

#вдо «Здесь вам не равнина, здесь климат иной». Создается впечатление, что денежные индикаторы для высокодоходного облигационного сектора или значения не имеют, или имеют слабое значение. Ключевая ставка снижена сразу на 0,5%, а доходности в секторе, в общем, особенно не изменились. Хотя сейчас в относительно ликвидных выпусках доходности выше 15% — абсолютная экзотика. Тогда как ряд выпусков уже осваивают 11-12%-ный диапазон доходностей. В какой-то мере успокаивает предположение, что, коль улучшение денежной ликвидности ВДО принимают индифферентно, то и ухудшение примут спокойно. А оно обязательно однажды наступает.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

2.5К |

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 12 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:38

⛽️ Новатэк: не так плохо, как кажется

Король СПГ представил отчет по МСФО за 2025 год Новатэк (NVTK) ➡️Инфо и показатели Результаты — выручка: ₽1,4 трлн (-6%); —...

14:49

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Ну мы ж в специфической стране живем, привет RUS28)

В теории, если минфин «в домике» — суд с субъектом федерации?