ОФЗ

Итоги недели 06.02.2020. Курс доллара, нефть и другие рынки

- 06 февраля 2020, 20:35

- |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Аппетит к риску возвращается: ОФЗ на максимумах

- 06 февраля 2020, 11:02

- |

В среду, 5 февраля 2020 года, Минфин РФ продал ОФЗ на аукционах на общую сумму 116,2 млрд руб., что стало максимальным объемом размещения с 15 мая 2019 г., когда были размещены облигации на сумму 134,7 млрд руб. По мнению аналитиков Поляков Финанс, это обусловлено реинвестированием инвесторами в новые бумаги части средств от погашения на прошлой неделе двух выпусков ОФЗ на общую сумму 280 млрд руб., а также возвращением аппетита к риску у инвесторов.

В свою очередь рынок российских евробондов выглядит спокойным: рынки, номинированные в долларах, демонстрируют слабую динамику. Российская суверенная кривая и корпоративный сегмент по итогам среды не дали ценовых движений.

По итогам прошедших торгов индекс МосБиржи вырос на 0,54% и закрылся на уровне в 3114,25 пункта.

Российский рубль завершил среду на уровне в 62,87 и прибавил 0,37% по отношению к американскому доллару. Рубль продолжает укреплять свои позиции на фоне роста валют развивающихся рынков.

#ПоляковФинанс #ЕгорБуйнов

Рубль ходит за S&P, а не за нефтью?

- 05 февраля 2020, 00:01

- |

Если искать какие-то корреляции, то выходит, что российская валюта следует за американской фондой, ничего другого придумать нельзя. Даже российские облигации выросли сегодня достаточно слабенько.

Бесплатный доступ к аналитике о ключевых рынках Азиатско-Тихоокеанского региона на elliottwave com

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

( Читать дальше )

Ипотека не любит спешки, а любит инвестиции

- 03 февраля 2020, 08:40

- |

Ипотека — это не только про траты и про деньги, которые человек выплачивает в будущем. Часто первый взнос и его накопление- это вопрос сохранения денег и поиска удачного момента для их использования.

Для внесения первоначального взноса обычно есть два пути: взять потребительский кредит или накопить сумму. Первый выбор, по своей практике, никогда ничем хорошим не заканчивался: совокупный долг заёмщика становился еще больше, общая ставка (вместе с ипотекой) повышалась, например, с 7% до 11%. В итоге, даже хороший заемщик с идеальной историей испытывал большие проблемы при выдаче долга.

Ипотека — это не только про траты и про деньги, которые человек выплачивает в будущем. Часто первый взнос и его накопление- это вопрос сохранения денег и поиска удачного момента для их использования.

Для внесения первоначального взноса обычно есть два пути: взять потребительский кредит или накопить сумму. Первый выбор, по своей практике, никогда ничем хорошим не заканчивался: совокупный долг заёмщика становился еще больше, общая ставка (вместе с ипотекой) повышалась, например, с 7% до 11%. В итоге, даже хороший заемщик с идеальной историей испытывал большие проблемы при выдаче долга.

( Читать дальше )

ОФЗ

- 31 января 2020, 18:37

- |

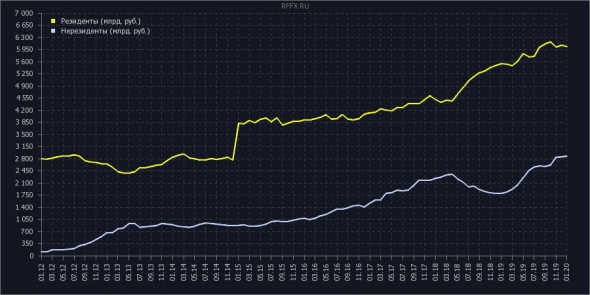

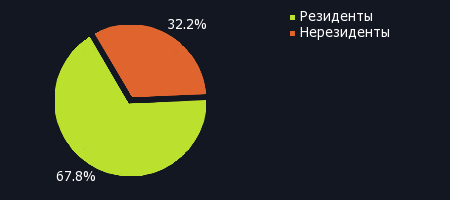

общий обьем: -0.2% (8905 млрд. руб. против 8926 в ноябре)

нерезиденты: +0.7% (2870 млрд. против 2850)

резиденты: -0.6% (6035 млрд. против 6076)

( Читать дальше )

Итоги недели 30.01.2020. Изменения в Конституции. Курс доллара и нефть

- 30 января 2020, 19:33

- |

( Читать дальше )

Когда восстановятся покупки на финансовых рынках?

- 28 января 2020, 10:32

- |

Информация о коронавирусе в СМИ продолжает служить поводом для распродаж перегретых в последнее время активов.

Из-за опасений распространения вируса, КНР продлевает новогодние каникулы, приостанавливая работу предприятий. По мнению аналитиков Поляков Финанс, после нормализации ситуации в КНР покупки на мировых финансовых рынках восстановятся. Однако пока мы наблюдаем ситуацию, где с конца прошлого года на отечественные фондовые и долговые площадки поступили инвестиции от зарубежных фондов, которые на данный момент усиливают продажи подорожавших российских активов, придерживаясь стратегии Risk Off и оказывая давление на рубль. Таким образом, текущая динамика рублевого долгового рынка полностью отражает намерения инвесторов минимизировать риски. Отраслевой индекс RGBI упал до 44 б. п. со 2 августа 2019 года. Цены на ОФЗ снизились на 35 б. п. вдоль кривой.

Индекс МосБиржи вчера, 27 января, упал на 1,94%, закрывшись на отметке 3085,16 пункта.

Нефтяные котировки по итогам прошедших торгов снизились на 2,82%, закрывшись на отметке $68,92. Если ситуация в Китае ухудшится, то продажи на сырьевых площадках продолжатся и фьючерсный контракт Brent может опуститься к отметке $55. Сегодня после закрытия торгов API опубликует еженедельную статистику по запасам нефти в США. Позитивная статистика может оказать поддержку цене на нефть.

В корпоративном сегменте лидером оказался конвертируемый в акции выпуск «Полюса» с погашением в 2021 г., а также выпуск «РЖД» в британских фунтах. Вчерашнее подорожание UST (доходность 10-летних облигаций опустилась на 1,6%) спровоцировало расширение спредов ЕМ, и уровень 5-летних кредитно-дефолтных свопов (CDS), отражающий стоимость пятилетней страховки от риска дефолта РФ по долгам, увеличился до 65 б. п.

Не ждите отскока от ОФЗ

- 28 января 2020, 05:53

- |

На иллюстрации индекс чистых цен российских гособлигаций (учитывает только изменение цены тела бумаг; источник moex.com). Вчера индекс испытал болезненное снижение. И с высокой вероятностью оно будет продолжено. Невзирая на ожидания будущих снижений ключевой ставки. ОФЗ, фактически, на всей своей кривой доходности имеют эту доходность ниже значения ключевой ставки (выше только у бумаг с погашением через 15 лет и более). Признаки перегрева рынка появились еще в прошлом октябре-ноябре. Тогда рынок волевым усилием совершил еще один рывок вверх. Уже не такой заметный, как прежние. После вчерайшней «раздачи слонов» быстрого восстановления ждать не стоит. Вектор движения направлен вниз.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Итоги недели 23.01.2020. Курс доллара, нефть и другие рынки

- 23 января 2020, 19:30

- |

( Читать дальше )

ОФЗ на ₽58 млрд ушли в одни руки неизвестному покупателю

- 23 января 2020, 18:14

- |

«Это была самая большая одиночная удовлетворенная заявка, которую мы можем припомнить», — отмечают они. Заявка была закрыта с дисконтом 2 б.п. ко вторичному рынку — с доходностью по цене отсечения 5,97% годовых.

Удивил аукцион по размещению этого выпуска и экспертов «ВТБ Капитала». «Насколько нам известно, это крупнейшая из удовлетворенных заявок за всю историю аукционов ОФЗ с фиксированным купоном», — отмечают в обзоре аналитики инвестбанка Максим Коровин и Игорь Рапохин. В целом размещение ОФЗ в среду оказалось самым значительным с мая 2019 года, пишут они. Министерство продало ОФЗ на 85 млрд руб.: помимо выкупленного неизвестным игроком выпуска были размещены ОФЗ-52002 с погашением в феврале 2028 года на 27 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал