ОТЧЕТНОСТЬ

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

⭐️Анализ строительных компаний 🏗: МСФО, РСБУ, и причем тут спор на форуме?

- 20 августа 2025, 08:10

- |

На днях дискутировали с одним автором на Smart-Lab о ценности РСБУ отчетности для строителей. Оппонент проводил оценку компании оболочки за полугодие и на основе анализа (динамика выручки, других показателей) делал вывод о финансовой устойчивости. Я с этим подходом в корне не согласен. В посте разберем особенности РСБУ, структуру строительных компаний, и ценность инвестиционных решений по «оболочке»

👉 Подписывайтесь на Кот.Финанс. Мы разбираем инвест.идеи и разрушаем мифы

📘РСБУ отчетность и её отличия от МСФО

РСБУ – инструмент статистического и налогового учета. Уже позднее с появлением стандарта ФСБУ отчетность становилась более репрезентативная и подходящая для сравнения

МСФО изначально ориентирована на инвесторов и кредиторов, и ставила задачу возможности сравнения с другими компаниями и оценки фин.устойчивости для принятия финансовых решений

Есть много отраслевых различий, в особенности в аренде (в МСФО арендные обязательства отражаются в балансе как долг), особенности учета выручки и процентных расходов (аренда дисконтируется), но основное отличие в консолидации.

( Читать дальше )

- комментировать

- 3.7К | ★5

- Комментарии ( 14 )

МТС. Отчет МСФО. Див.гэп уже закрыт, но что будет дальше?

- 19 августа 2025, 20:36

- |

Вышли финансовые результаты по МСФО за Q2 2025г. от компании МТС:

👉Выручка — 195,4 млрд руб. (+14,4% г/г)

👉Себестоимость (услуг, товаров и амортизация) — 115,9 млрд руб. (+28,6% г/г)

👉Коммерческие и административные расходы — 34.8 млрд руб. (-6,6% г/г)

👉Операционная прибыль — 39,4 млрд руб. (+4,4% г/г)

👉Скорректированная OIBDA — 72,8 млрд руб. (+11,3% г/г)

👉Финансовые расходы — 39,7 млрд руб. (+76,2% г/г)

👉Чистая прибыль акционерам — 2,80 млрд руб. (-61,1% г/г)

Отчет вышел слабый, в рамках ожиданий и не только моих, но и рынка, и котировки особо никак не отреагировали (+1,0%, а индекс МБ +1,4%), несмотря на то, что операционная прибыль смогла даже немного вырасти +4,4% до 39,4 млрд руб., финансовые расходы, выросшие на +76,2% до 39,7 млрд руб., съели всю операционную прибыль и чистая прибыль рухнула на -61,1% до 2,80 млрд руб..

( Читать дальше )

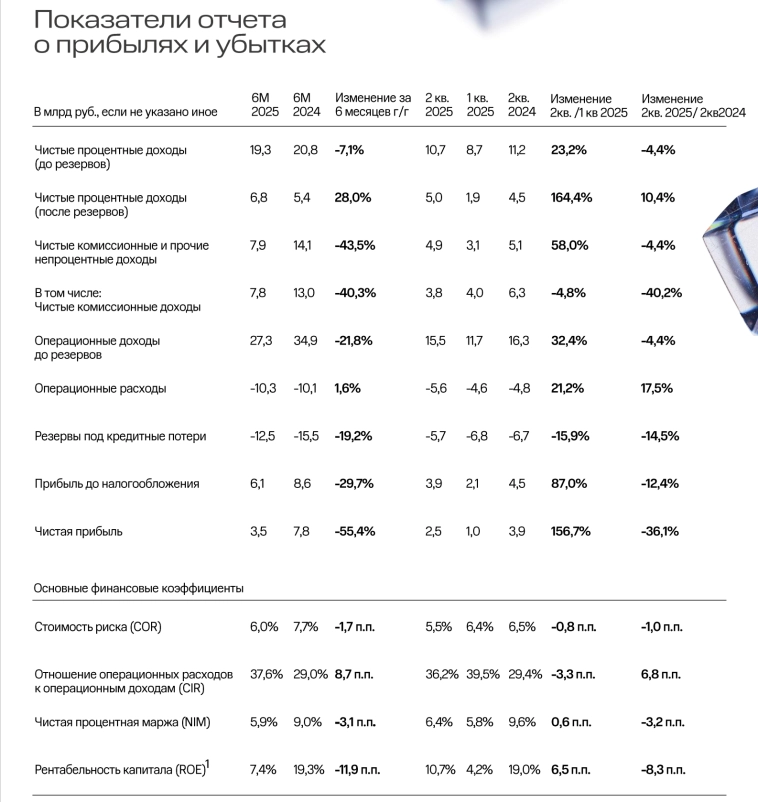

МТС-Банк отчет по МСФО за II кв 2025 года: Чистая прибыль за II кв ₽2,5 млрд (–36,1% г/г) Чистая прибыль за I полугодие ₽3,5 млрд (–55,4% г/г)

- 19 августа 2025, 09:55

- |

Чистая прибыль «МТС-Банка» по МСФО в 1 полугодии 2025 года снизилась до 3,46 млрд рублей с 7,77 млрд рублей годом ранее за аналогичный период. Об этом говорится в финансовой отчетности кредитной организации.

Чистый процентный доход «МТС-Банка» за январь-июнь сократился до 19,34 млрд рублей с 20,82 млрд рублей. Чистый процентный доход после резерва под ожидаемые кредитные убытки составили 6,84 млрд рублей против 5,35 млрд рублей ранее. Прибыль до налогообложения упала до 6 млрд рублей с 8,6 млрд рублей.

Чистая прибыль «МТС-Банка» во 2 квартале 2025 года снизилась до 2,49 млрд рублей с 3,9 млрд рублей. Чистый процентный доход составил 10,68 млрд рублей.

Источник: www.mtsbank.ru/investors-and-shareholders/reports/

МТС отчет по МСФО за II кв 2025 года: Выручка ₽195,4 млрд (+14,4% г/г) OIBDA составила ₽72,7 млрд (+11,3% г/г) Чистый долг/LTM OIBDA составил 1,7 — отчет

- 19 августа 2025, 09:43

- |

ПАО «МТС» (MOEX: MTSS, МТС или Компания), цифровая экосистема, представляет финансовые и операционные результаты за второй квартал 2025 года.

— Выручка увеличилась на 14,4% год к году и составила 195,4 млрд рублей

— OIBDA увеличилась на 11,3% и составила 72,7 млрд рублей

— Чистый долг/LTM OIBDA составил 1,7

Во 2 кв. 2025 года консолидированная выручка Группы увеличилась на 14,4% год к году до 195,4 млрд руб. на фоне роста доходов базового телеком бизнеса и развивающихся направлений. OIBDA Группы в отчетном периоде выросла на 11,3% до 72,7 млрд руб. Хорошая динамика роста OIBDA связанна с оптимизацией операционных расходов и поддерживается доходами от услуг связи, рекламного сегмента и медиа направления. Чистая прибыль Группы за 2 кв. 2025 года составила 2,8 млрд руб. (-61,1% г/г) на фоне роста процентных расходов. Чистый долг МТС составил 430,4 млрд руб. Соотношение чистого долга к LTM OIBDA Группы уменьшилось на 0,1 по сравнению с уровнем на конец на конец 2 кв. 2024 года и составило 1,7.

( Читать дальше )

⭐️ГТЛК: убытки, резервы, распродажа активов. Зачем брать? 👻

- 19 августа 2025, 08:45

- |

ГТЛК — скорее институт развития, или министерство «тяжелого» лизинга. Цель – не прибыль, цель – развитие отрасли. Это не рыночный игрок, но номер 1 в своей нише. Оперативный Update полугодовой МСФО-отчетности

👉Большой обзор ГТЛК

👉Обзор других компаний

У ГТЛК самое дешевое фондирование (см. большой обзор ЛК👈), но и отрицательная маржа за 2024 г. В 2025 году ничего не изменилось:

🔹сумма процентных доходов почти равна процентным расходам и амортизации. ГТЛК за сколько покупает – за столько и продает (👀см. 1)

🔹совокупные резервы скорее восстановлены, чем начислены (👀см. 2) Это расходится с мнением о глобальных убытках отрасли

🔹за вычетом курсовых разниц всё равно получится убыток по итогам полугодия 2025. Убыток больше был только в полугодии 2022 (-27 млрд)

Однако прибыль – необходимый атрибут для собственного роста и развития. Как ГТЛК её получил в 2024 году при отрицательной процентной марже? – доход о реализации активов (👀см. 4)

( Читать дальше )

Статистика, графики, новости - 19.08.2025 - Фонды денежного рынка. Какие оказались лучше с момента последнего изменения ставки?

- 19 августа 2025, 04:50

- |

— Доминация биткоина

— Откуда черпает информацию ЧатГПТ?

— На чём зарабатывает Банк «Санкт-Петербург»?

— Газпром нефть — годная дивидендная компания

Доброе утро, всем привет!

( Читать дальше )

Банк «Санкт-Петербург» подвел итоги за июль 2025 года по РСБУ

- 18 августа 2025, 21:42

- |

🔹Чистый процентный доход составил 45.8 млрд рублей (+17.2% по сравнению с результатом за 7M 2024 года); в том числе 7.0 млрд рублей за Июль 2025 (+27.5% по сравнению с результатом за Июль 2025).

🔹Чистый комиссионный доход составил 6.6 млрд рублей (без изменений по сравнению с результатом за 7M 2024 года); в том числе 0.9 млрд рублей за Июль 2025 (-24.5% по сравнению с результатом за Июль 2024).

🔹Выручка составила 59.1 млрд рублей (+14.3% по сравнению с результатом за 7M 2024 года); в том числе 8.8 млрд рублей за Июль 2025 (+20.4% по сравнению с результатом за Июль 2024).

🔹Чистая прибыль до уплаты налога на прибыль за 7M 2025 составила 38.0 млрд рублей (+7.0% по сравнению с результатом за 7M 2024 года); в том числе 3.5 млрд рублей за Июль 2025 (-33.9% по сравнению с результатом за Июль 2024).

🔹Чистая прибыль за 7M 2025 составила 29.1 млрд рублей (-1.1% по сравнению с результатом за 7M 2024 года); в том числе 1.9 млрд рублей за Июль 2025 (-58.4% по сравнению с результатом за Июль 2024).

( Читать дальше )

Россети Урал. Разбор компании. Слабый отчет за 1Н 2025г., но сможет ли удивить прибылью во 2Н?

- 18 августа 2025, 21:12

- |

Россети Урал — одна из крупнейших распределительных электросетевых компаний страны, осуществляет передачу электроэнергии по электрическим сетям напряжением 110 кВ — 0,4 кВ и технологическое присоединение потребителей к электросетям на территории Свердловской, Челябинской областей и Пермского края.

География деятельности и основные активы:

( Читать дальше )

🏦 Банк «Санкт-Петербург»: расходы на резервы по кредитам растут

- 18 августа 2025, 12:14

- |

Банк северной столицы опубликовал результаты отчета по РСБУ за июль 2025 года:

🟢Выручка выросла на 20,4% год к году и составила 8,8 млрд рублей.

🟢Чистая прибыль снизилась на 58,4%, до 1,9 млрд рублей, однако квартал к кварталу чистая прибыль выросла на 200 млн рублей.

🟢ROE (рентабельность капитала) — 10,3%.

🟢Чистый процентный доход вырос на 27,5%, до 7 млрд рублей.

🟢Чистый комиссионный доход снизился на 24,5%, до 0,9 млрд рублей.

🟢Операционные расходы выросли на 5,4% и составили 2,5 млрд рублей. Расходы на резервы по кредитам составили 2,8 млрд рублей.

🟢Кредитный портфель до вычета резервов на конец июля составил 824,9 млрд рублей, снизившись с начала квартала на 2,1%. Средства клиентов — 737,8 млрд рублей.

Финансовые результаты БСПБ за июль показывают, что динамика чистой прибыли немного пострадала во многом из-за увеличения резервов по кредитам. При этом растет и объем проблемных займов. Тем не менее в условиях по-прежнему высокой ключевой ставки банк остается главным бенефициаром дорогих денег, что позволяет ему чувствовать себя достаточно уверенно. Мы оцениваем, что по итогам первого полугодия 2025 года банк может направить на дивиденды порядка 25–27 рублей на акцию. Более точные ожидания можно будет скорректировать после публикации отчетности по МСФО, которая выйдет уже на этой неделе.

( Читать дальше )

ГТЛК опубликовала отчетность по МСФО за 6 мес. 2025 г.

- 18 августа 2025, 11:10

- |

🔹Несмотря на временный совокупный убыток в размере 2,4 млрд руб., который возник главным образом за счет роста КС ЦБ РФ по сравнению с 1 полугодием 2024 г. и начисления курсовых разниц в процессе переоценки валютных активов, компания обладает необходимым запасом прочности и сохраняет устойчивую финансовую позицию, а также демонстрирует рост ключевых показателей.

🔹За 1 полугодие 2025 г. лизинговые активы увеличились на 11% г/г до 1,1 трлн руб. и выросли на 3% к результату за 12 мес. 2024 г. Рост активов стал возможен благодаря реализации ГТЛК проектов, финансируемых за счет средств ФНБ и заключению сделок по новому бизнесу.

🔹Капитал компании увеличился на 9% г/г до 213,5 млрд руб. и на 3% по сравнению с показателем на конец 2024 г. Коэффициент достаточности капитала вырос до 16% с 15% в 2024 г. Показатель стабильно превышает целевой уровень 10%, что демонстрирует устойчивость компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал