SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Старт торгов фьючерсами и опционами на индекс российской пшеницы

- 02 сентября 2022, 11:13

- |

У клиентов «Открытие Инвестиции» появился новый инструмент для инвестирования на Срочном рынке Московской биржи. С 31 августа 2022 года MOEX запускает торги расчетным фьючерсным контрактом на индекс российской пшеницы и маржируемыми опционами на этот контракт.

( Читать дальше )

- Базисный актив фьючерсного контракта – биржевой индекс пшеницы, рассчитываемый Национальной товарной биржей (НТБ).

- Торговый код индекса – WHCPT. Значение индекса рассчитывается по итогам товарных аукционов на закупку пшеницы.

( Читать дальше )

- комментировать

- 687

- Комментарии ( 1 )

Друзья и коллеги, всем привет! С прошлого года не торговал опционы, как сейчас ситуация с недельными опционами на RI, Si, SR, GZ?

- 01 сентября 2022, 12:16

- |

Календарные спрэды на фьючерсах + ОПЦИОНЫ

- 31 августа 2022, 13:39

- |

www.moex.com/ru/derivatives/spreads/calendar-spreads.aspx

Пока кипят спекулятивные страсти по дивидендам Газпрома,

совсем рядом есть относительно новый и растущий рынок календарных спрэдов (КС) на фьючерсы.

Некоторые брокеры дают доступ клиентам к КС на фьючерсах.

За последние годы их линейка расширилась.

Появились объемы, улучшилась ликвидность.

Вся информация, как использовать КС, есть на сайте биржи и на просторах интернета.

На западных площадках это весьма популярные инструменты.

В сочетании с опционами можно строить разнообразные комбинации.

Наверняка не все наши трейдеры и инвесторы знают о подобных инструментах и их возможностях.

И пока мало кто активно использует их в своем трейдинге

А те, кто знают и умеют их использовать, получают конкурентное преимущество.

Присоединяйтесь!

PS — целая книга по данной теме — см. содержание

kuchaknig.org/avtor/kirill-perchanok/kniga-fyuchersnye-spredy-klassifikaciya-analiz-torgovlya-2738558/

Пока кипят спекулятивные страсти по дивидендам Газпрома,

совсем рядом есть относительно новый и растущий рынок календарных спрэдов (КС) на фьючерсы.

Некоторые брокеры дают доступ клиентам к КС на фьючерсах.

За последние годы их линейка расширилась.

Появились объемы, улучшилась ликвидность.

Вся информация, как использовать КС, есть на сайте биржи и на просторах интернета.

На западных площадках это весьма популярные инструменты.

В сочетании с опционами можно строить разнообразные комбинации.

Наверняка не все наши трейдеры и инвесторы знают о подобных инструментах и их возможностях.

И пока мало кто активно использует их в своем трейдинге

А те, кто знают и умеют их использовать, получают конкурентное преимущество.

Присоединяйтесь!

PS — целая книга по данной теме — см. содержание

kuchaknig.org/avtor/kirill-perchanok/kniga-fyuchersnye-spredy-klassifikaciya-analiz-torgovlya-2738558/

Чудеса левитации

- 31 августа 2022, 11:35

- |

Ребята, наши кудесники всех видов спецопераций, в т.ч. дивидендных проводят опыты по левитации предметов. Данный экземпляр в буквальном смысле весит в воздухе.

Единого мнения научного сообщества по сему факту не сформулировано. Ведущая версия, что фокус основан на бесплатном использовании умов и денег бесправных участников торгов.

Единого мнения научного сообщества по сему факту не сформулировано. Ведущая версия, что фокус основан на бесплатном использовании умов и денег бесправных участников торгов.

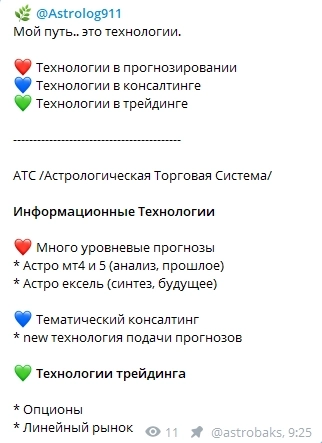

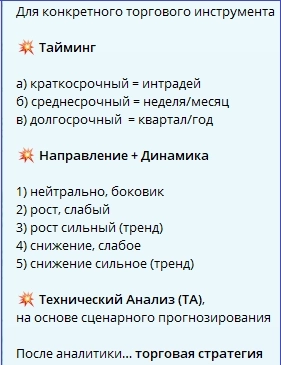

* New технология подачи АСТРО прогнозов. Опционщикам.

- 30 августа 2022, 19:19

- |

Я опционщик со стажем. С 2015 года.

Стараюсь подбирать "торговые стратегии по звездам".

Вот и на этот раз… испытываю new ТЕХНОЛОГИИ.

Тут все понятно. Разъясняю технологию подачи прогнозов.

Опционщикам приготовиться.

( Читать дальше )

Про инфоцыган и честных трейдеров

- 29 августа 2022, 13:42

- |

Всем привет!

Тема инфоцыганщины очень популярна на смартлабе. Давно хотел написать свое короткое эссе по этому поводу.

И вот вчерашний пост DavidDa про полемику Васи Олейника и некоего Димы FFT, где Вася благополучно слил полемику в концовке (ИМХО) меня побудил к писательскому творчеству.

Итак.

Почему Цыган — это, в данном случае, негативная коннотация.

Потому что они известны тягой к наживе обманом — «дай погадаю» и прочие финты, и это они обещают всем без разбору.

Поэтому обучающих трейдеров обещающих золотые горы и называют инфоцыганами.

Учитель же математики учит детей в школе при этом подавляющее большинство их не станут великими математиками, но учитель

это положительная коннотация так как он и не обещает детям, что все они станут математиками нобелевскими лауреатами.

Поэтому тот кто учит, при этом не обещая райских кущ не инфоцыган.

Теперь по делу...

У Дмитрия на сайте fttcourse.ru/ написано «прибыль 800 000 руб в мес при депозе 100 000 долл», т.е. 160 годовых до налогов.

( Читать дальше )

Тема инфоцыганщины очень популярна на смартлабе. Давно хотел написать свое короткое эссе по этому поводу.

И вот вчерашний пост DavidDa про полемику Васи Олейника и некоего Димы FFT, где Вася благополучно слил полемику в концовке (ИМХО) меня побудил к писательскому творчеству.

Итак.

Почему Цыган — это, в данном случае, негативная коннотация.

Потому что они известны тягой к наживе обманом — «дай погадаю» и прочие финты, и это они обещают всем без разбору.

Поэтому обучающих трейдеров обещающих золотые горы и называют инфоцыганами.

Учитель же математики учит детей в школе при этом подавляющее большинство их не станут великими математиками, но учитель

это положительная коннотация так как он и не обещает детям, что все они станут математиками нобелевскими лауреатами.

Поэтому тот кто учит, при этом не обещая райских кущ не инфоцыган.

Теперь по делу...

У Дмитрия на сайте fttcourse.ru/ написано «прибыль 800 000 руб в мес при депозе 100 000 долл», т.е. 160 годовых до налогов.

( Читать дальше )

не совсем понимаю российские опционы. у них реально такие спреды огромные?

- 28 августа 2022, 22:09

- |

смотрю на опционы на сайте ммвб и там просто огромные разрывы по аск и бид на опционах.

может я что то не так смотрю?

может я что то не так смотрю?

ребят подскажите по российским опционам

- 28 августа 2022, 21:56

- |

где лучше смотреть опционные графики и саму таблицу опционов? )

ребят, подскажите на каком рынке лучше торговать опционы? на российском или на сша?

- 28 августа 2022, 14:20

- |

ну где там меньше комиссий, спредов и тд )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал