SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Уважаемые трейдеры, подскажите, какие опционы сейчас наиболее ликвидные. Или на опционах всё умерло?

- 22 ноября 2022, 08:40

- |

- ответить

- 611

- Ответы ( 8 )

Алго умирает!

- 21 ноября 2022, 13:03

- |

Давно не был на смартлабе, смотрю, сейчас тут бегает некто @Алексей Ван со своими топиками про алго.

Как говорится, всю ленту засрал, его здесь стало слишком много.

Какую основную мысль преследует г-н Ван?

О чем здесь идёт речь?

То, что адепты РА сольются, также, как и адепты любого другого «гуры», с этим никто не спорит.

Но что хочет подчеркнуть Ван?

Да всё понятно. Читается между строк. Он хочет сказать, что раньше был лудоманом, а сейчас спрятался за алготорговлю и типа стал зарабатывать. По всем топикам белой ниткой средь черного шрифта тянется это. Вот это презрение к людям, торгующим руками. Типа раньше я был такой же, как и вы, но сейчас отмылся от этой грязи.

Идея, в принципе, верная, 95%, торгующих руками, обязательно сольются, но алго, думаете, вас спасет?

Ха-ха и ещё раз ха!

( Читать дальше )

Как говорится, всю ленту засрал, его здесь стало слишком много.

Какую основную мысль преследует г-н Ван?

О чем здесь идёт речь?

То, что адепты РА сольются, также, как и адепты любого другого «гуры», с этим никто не спорит.

Но что хочет подчеркнуть Ван?

Да всё понятно. Читается между строк. Он хочет сказать, что раньше был лудоманом, а сейчас спрятался за алготорговлю и типа стал зарабатывать. По всем топикам белой ниткой средь черного шрифта тянется это. Вот это презрение к людям, торгующим руками. Типа раньше я был такой же, как и вы, но сейчас отмылся от этой грязи.

Идея, в принципе, верная, 95%, торгующих руками, обязательно сольются, но алго, думаете, вас спасет?

Ха-ха и ещё раз ха!

( Читать дальше )

Ликбез (задачка) по опционам

- 20 ноября 2022, 23:26

- |

Предположим на некоторой бирже торгуются одновременно (параллельно) и европейские, и американские опционы.

Как будут различаться их цены — какие будут дороже и насколько (последнее — в зависимости от времени до экспирации наверное очевидно)?

Как будут различаться их цены — какие будут дороже и насколько (последнее — в зависимости от времени до экспирации наверное очевидно)?

Может быть, это не правильные пчелы и они делают неправильный мед?

- 20 ноября 2022, 02:13

- |

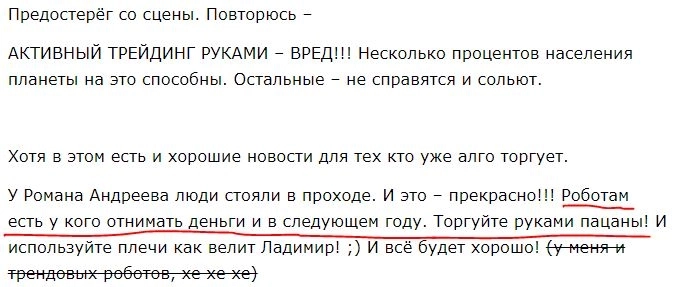

на всякий случай — легенда в текстовом виде:

Относительные цены опционов: Price/Close

на GOOG, GOOGL (всех дат экспирации) в зависимости от параметра

oStrike = Strike/Close (для Call)

oStrike = Close/Strike (для Put)

— где Close есть цена (закрытия) соответствующей акции

ОПЦИОН ИНТРАДЕЙ

- 19 ноября 2022, 22:15

- |

Приглашаются опционные эм… Гуру!

Скажите, можно торговать опционами внутри дня без переноса на следующий день(тетта не даёт спокойно жить)? Или логика как во фьючерсах тут не работает и строится все на несколько дней? Голая покупка коллов как-то не очень впечатляет, нормально заработал только 15 ноября, на новостях что ракеты в Польше упали. Затем вола сползала очень стремительно и покупать колы было глупо.

Ещё и вещь такая, что к концу дня вола всегда сползает, затем утром растет резко на несколько процентов и примерно к 10:20-11 падает и даже если угадать с направлением движения, то чаще всего попросту не выгодно покупать опционы, волатильность падает, только продавцы зарабатывают.

Единственная конструкция которая приходит в голову для этих задач — это спреды, диагональные и вертикальные. У нас на кухне ликвидные только недельные и дальние страйки, что-то покруче я пока не знаю :)

Скажите, можно торговать опционами внутри дня без переноса на следующий день(тетта не даёт спокойно жить)? Или логика как во фьючерсах тут не работает и строится все на несколько дней? Голая покупка коллов как-то не очень впечатляет, нормально заработал только 15 ноября, на новостях что ракеты в Польше упали. Затем вола сползала очень стремительно и покупать колы было глупо.

Ещё и вещь такая, что к концу дня вола всегда сползает, затем утром растет резко на несколько процентов и примерно к 10:20-11 падает и даже если угадать с направлением движения, то чаще всего попросту не выгодно покупать опционы, волатильность падает, только продавцы зарабатывают.

Единственная конструкция которая приходит в голову для этих задач — это спреды, диагональные и вертикальные. У нас на кухне ликвидные только недельные и дальние страйки, что-то покруче я пока не знаю :)

Синтетика и опционы

- 19 ноября 2022, 17:58

- |

пример- при 6% волатильности купил колл 1,03 и пут 1,03 и у обоих дельта 0,5… Потом волатильность у двух опционов выросла до 12%. Оба опциона подорожали. Второй вариант с той же дельтой — купил колл 1,03 при волатильности 6% и продал фьюч с дельтой равной дельте колла 1,03… Подорожал только колл, при втором синтетическом варианте… Значит, при синтетике недобрал прибыль, когда волатильнось стала 12%?

вопрос по дельте опционов.

- 19 ноября 2022, 15:08

- |

Если у колла 1300 по эфириуму дельта- 0.5 и это на один лот эфира, и, при этом, можно купить 0.01 этого опциона, то правильно я понимаю, что если я купил 0.5 лота опциона, то для хеджа на споте мне надо продать 0.125 лота эфира, чтобы сделать дельта нейтральную позицию?

Чемпионат мира по футболу 2022 (инсайд)

- 19 ноября 2022, 10:53

- |

20 ноября начнутся матчи группового этапа Чемпионата Мира по футболу 2022. В футболе как известно, есть две крупные фигуры, кумиры миллионов… Роналду и Месси. Когда то подумал, что один из них обязательно выиграет чемпионат мира, и пришла в голову примитивная стратегия, по типу опционов (пуляешь деньги на белый лебедь), раз в 4 года нужно ставить на Португалию и Аргентину коэффициенты приличные. Тем более у Роналду и Месси это будет последний ЧМ.

Давно уже убедился, что в большом спорте, даже на самом высоком уровне, спортивного интереса давно уже нет. Деньги и еще кое какие вещи на первом месте.

Занимательная сказка от компании которая выпускает игры Фифа. Компания EA Sports решила провести собственный ЧМ-2022 в футбольном симуляторе и выяснить, кто же возьмет заветный Кубок мира. Для этого она просимулировала матчи — в поединках которых сражались боты друг против друга. В Финале встретяться сборные Аргентины и Бразилии, где победу одержала сборная Лионеля Месси и победный гол был забит им же. Что удивительно, эта симуляция угадывала победителя последних ТРЕХ Чемпионатов мира, но не разу не угадала финалиста.

( Читать дальше )

Давно уже убедился, что в большом спорте, даже на самом высоком уровне, спортивного интереса давно уже нет. Деньги и еще кое какие вещи на первом месте.

Занимательная сказка от компании которая выпускает игры Фифа. Компания EA Sports решила провести собственный ЧМ-2022 в футбольном симуляторе и выяснить, кто же возьмет заветный Кубок мира. Для этого она просимулировала матчи — в поединках которых сражались боты друг против друга. В Финале встретяться сборные Аргентины и Бразилии, где победу одержала сборная Лионеля Месси и победный гол был забит им же. Что удивительно, эта симуляция угадывала победителя последних ТРЕХ Чемпионатов мира, но не разу не угадала финалиста.

( Читать дальше )

Привет, Малыш! Соскучился?

- 18 ноября 2022, 13:03

- |

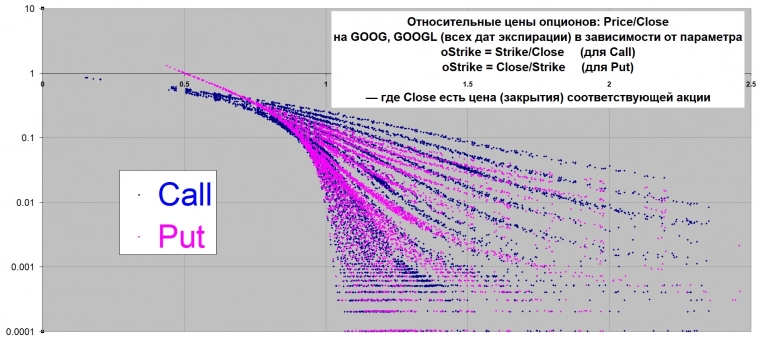

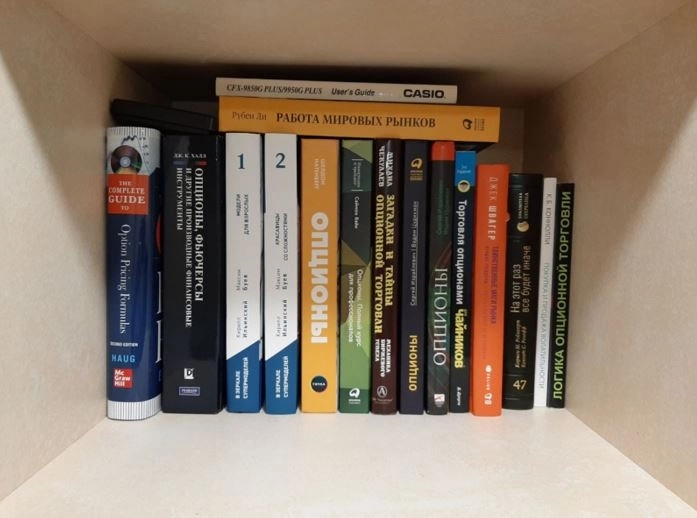

Улетал по делам, нужно было добить опционные книги и утереть всем нос на ЛЧИ, но сейчас выдалась свободная минутка и можно чуток пографоманить...

Итак, я собрал на бумаге лучшее, что было на опционную тематику. Попса продается сегодня в книжных магазинах, практически всё покупается через Вайлдбериз, а вот редкие книги можно достать через Avito, ценник, правда, не 3 копейки. Например, вонючий Чекулаев продается за 2500 руб. Да-да, тот самый, которого раздавали в 2001 году бесплатно для всех, кто хотел изучать опционы и ходил на конференции.

Коннолли стоит около 2000 руб, книга стоящая, рекомендую.

Вот так выглядит опционная полочка:

Напомню также про опрос, который делали в опционном чате, чтобы отсортировать книги по популярности авторов:

( Читать дальше )

Итак, я собрал на бумаге лучшее, что было на опционную тематику. Попса продается сегодня в книжных магазинах, практически всё покупается через Вайлдбериз, а вот редкие книги можно достать через Avito, ценник, правда, не 3 копейки. Например, вонючий Чекулаев продается за 2500 руб. Да-да, тот самый, которого раздавали в 2001 году бесплатно для всех, кто хотел изучать опционы и ходил на конференции.

Коннолли стоит около 2000 руб, книга стоящая, рекомендую.

Вот так выглядит опционная полочка:

Напомню также про опрос, который делали в опционном чате, чтобы отсортировать книги по популярности авторов:

( Читать дальше )

торговля волатильностью, плюсанул на 19% за полтора месяца

- 17 ноября 2022, 14:49

- |

Хотел бы разъяснить, почему наша система по эфиру немного сломалась. Дело в том, что, хотя соблюдено основное правило и мы видим на недельном или дневном графике белый угол наклона около 135 градусов вниз, но эфир остановился в синем канале и долго не хочет его пробивать. Замечу, что евродоллар это сделал быстро, и, поэтому, мы там заработали порядка 19%, за полтора месяца, в долларах, это очень много. Я был вынужден по эфиру закрыть свою позицию, с убытком 5%, чтобы не получать убыток дальше. И начну снова покупать эфир лишь тогда, когда желтый бык или голубой медведь сломают синий канал. Это видно на рисунке. Тогда будет высокая отдача от нашей покупки волатильности. Я не думал, что очень волатильная криптовалюта так долго будет сидеть в канале.

&t=4s

&t=4s

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал