SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОПЦИОНЫ

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Охота на МаркетМейкера во фьючерсах и опционах на курс доллара - Si - Выпуск #8

- 12 февраля 2024, 10:37

- |

Продолжаем зимний сезон охоты на МаркетМейкера

Выходит по понедельникам.

=====

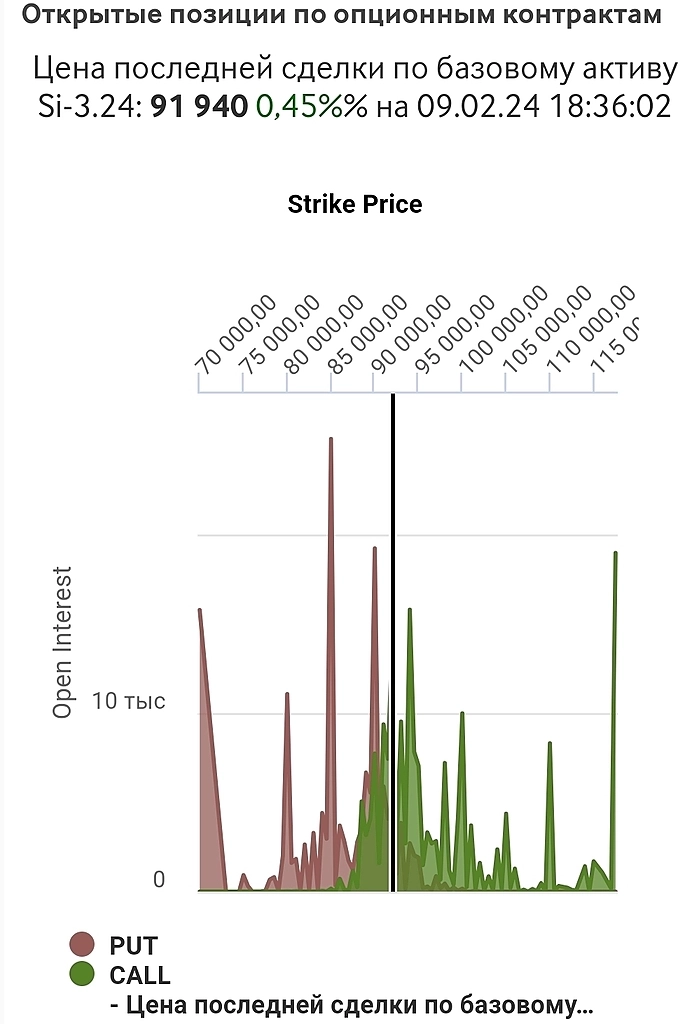

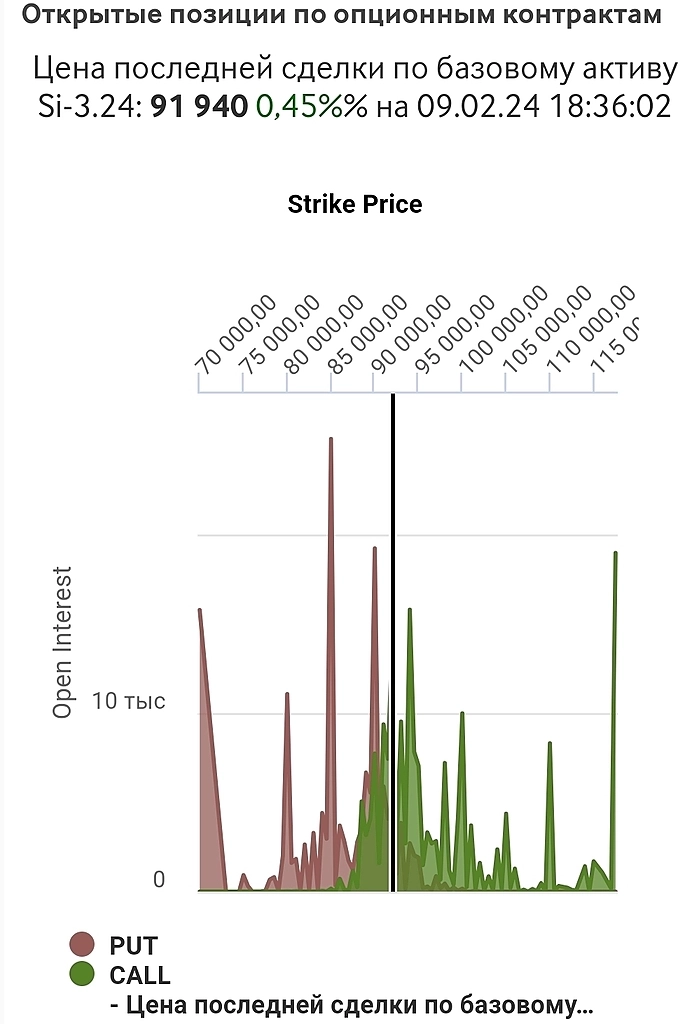

За неделю сильно сократились ОП в лонгах у физиков. Шорты тоже, но существенно меньше. И уже близки к паритету ОП. Объёмы торгов по-прежнему не дотягивают до предновогодниих.

Юр.лица нарастили позы ровно на объем проданных контрактов физиками. Это Макар принял у себя эти контракты. Это его работа. Будет держать до экспирации. А всем кажется, что поза у юр.диц растёт. А это просто Макар свою работу делает.

Средняя цена набранных стартовых поз во фьючерсе примерно 91000 руб — следим, как будет меняться средняя цена позы. Покупатели в лёгком плюсе, но весь этот плюс состоит из контанго, которое к экспирации исчезнет.

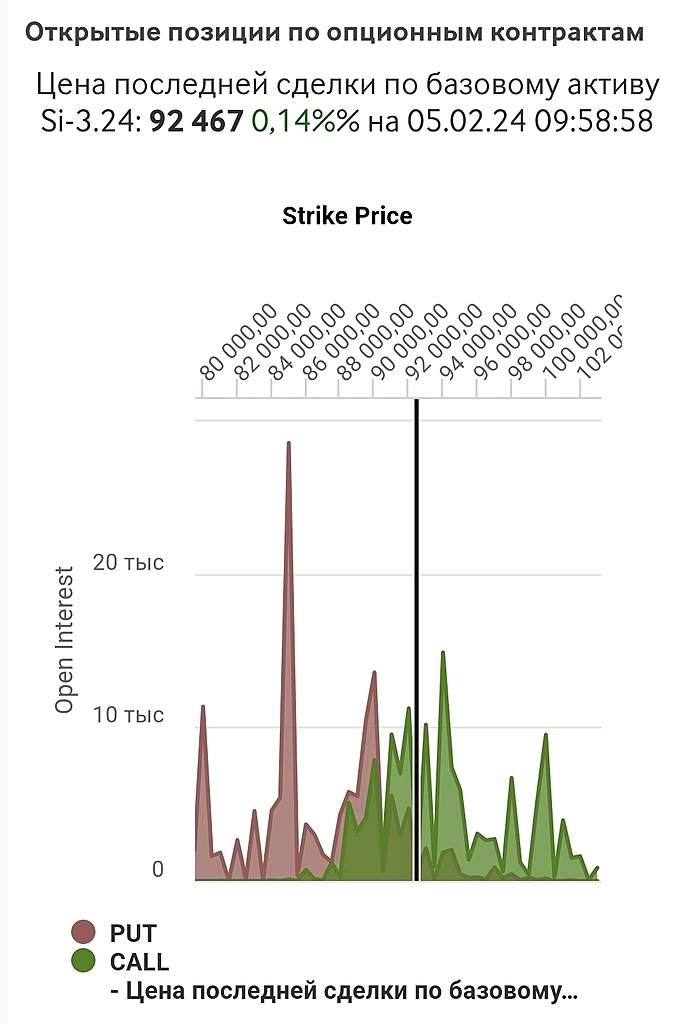

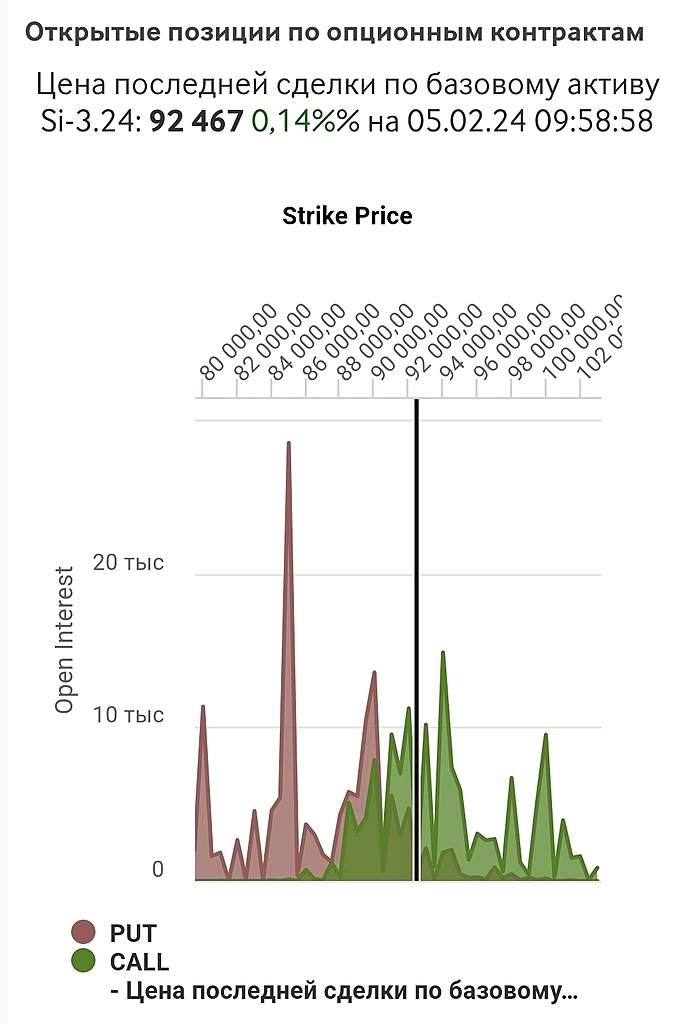

В опционах активность никакая. Там паттерн уже давно сформировался. Гистограмма ОИ за неделю не изменилась вообще. В деньгах много коллов, набранных ниже 91000. Скучно, девочки...

Предыдущий обзор здесь — t.me/buratinovsmm/133

( Читать дальше )

Выходит по понедельникам.

=====

За неделю сильно сократились ОП в лонгах у физиков. Шорты тоже, но существенно меньше. И уже близки к паритету ОП. Объёмы торгов по-прежнему не дотягивают до предновогодниих.

Юр.лица нарастили позы ровно на объем проданных контрактов физиками. Это Макар принял у себя эти контракты. Это его работа. Будет держать до экспирации. А всем кажется, что поза у юр.диц растёт. А это просто Макар свою работу делает.

Средняя цена набранных стартовых поз во фьючерсе примерно 91000 руб — следим, как будет меняться средняя цена позы. Покупатели в лёгком плюсе, но весь этот плюс состоит из контанго, которое к экспирации исчезнет.

В опционах активность никакая. Там паттерн уже давно сформировался. Гистограмма ОИ за неделю не изменилась вообще. В деньгах много коллов, набранных ниже 91000. Скучно, девочки...

Предыдущий обзор здесь — t.me/buratinovsmm/133

( Читать дальше )

Cтратегия Guts - для расчетного консервативного трейдинга

- 06 февраля 2024, 17:22

- |

Пример Guts на Si-03.24

Что такое опционная стратегия Guts?

Стратегия длинных опционов, подобная Strangle, — это стратегия волатильности, которая направлена на то, чтобы зарабатывать деньги в любом случае на росте БА или его резком падении.

Стратегия требует, чтобы БА значительно двигался вверх или вниз, т.е. это стратегия, основанная не на направлении, а на волатильности.

Другими словами, если БА не покажет существенного движения, трейдер потеряет часть стоимости уплаченных премий.

Guts — ненаправленная стратегия, но торговля должна быть ориентирована на рост волатильности.

Рекомендуется применять Guts, когда в ближайшей перспективе ожидается важное событие, а волатильность находится на низком уровне и ожидается ее увеличение, или стратегия может быть реализована при высокой волатильности БА.

Экспирация должна быть долгосрочной, чтобы избежать негативного влияния распада тэты.

Конструкция стратегии

В рамках Guts мы покупаем опцион «Колл в деньгах» (ITM) и покупаем опцион «Пут в деньгах » (ITM) на одинаковом расстоянии от текущего ЦС.

( Читать дальше )

Охота на МаркетМейкера во фьючерсах и опционах на курс доллара - Si - Выпуск #7

- 06 февраля 2024, 15:52

- |

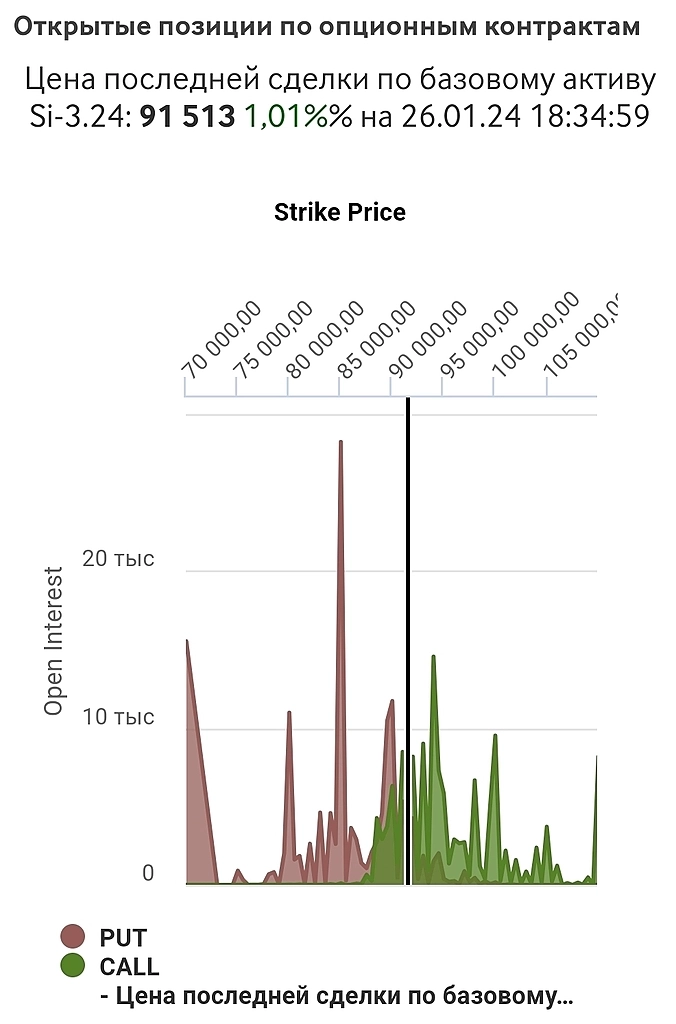

За прошедшую неделю слегка сократились ОП в лонгах у физиков. Шорты без изменений. Объёмы недельных торгов по-прежнему не дотягивают до предновогодниих, ни во фьючерсе, ни в самом дрлларе.

Юр.лица активно нарастили позы. Видимо, импортеры хеджат валютные риски. Все чуят, что будет движение...

Средняя цена набранных стартовых поз во фьючерсе примерно 91000 руб — следим, как будет меняться средняя цена позы. Покупатели отбили потери, в которых долго прибывали. Но я сомневаюсь, что им удастся закрепиться здесь или развить успех.

В опционах активность никакая. Гистограмма ОИ за неделю не изменилась вообще. В деньгах много коллов, набранных ниже 91000. Не порядок, Макар!

Становится всё интереснее. Во вчерашней коррекции объёмы побольше прошли.

Предыдущий обзор здесь — smart-lab.ru/mobile/topic/982395/

( Читать дальше )

Юр.лица активно нарастили позы. Видимо, импортеры хеджат валютные риски. Все чуят, что будет движение...

Средняя цена набранных стартовых поз во фьючерсе примерно 91000 руб — следим, как будет меняться средняя цена позы. Покупатели отбили потери, в которых долго прибывали. Но я сомневаюсь, что им удастся закрепиться здесь или развить успех.

В опционах активность никакая. Гистограмма ОИ за неделю не изменилась вообще. В деньгах много коллов, набранных ниже 91000. Не порядок, Макар!

Становится всё интереснее. Во вчерашней коррекции объёмы побольше прошли.

Предыдущий обзор здесь — smart-lab.ru/mobile/topic/982395/

( Читать дальше )

Опционный калькулятор

- 05 февраля 2024, 19:36

- |

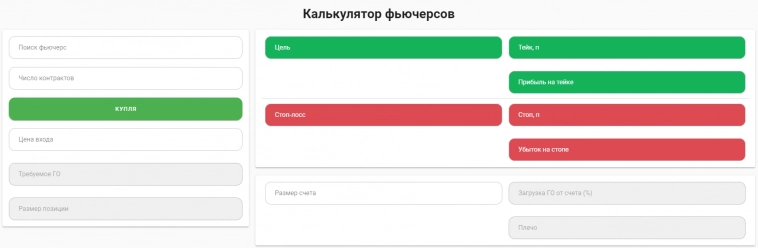

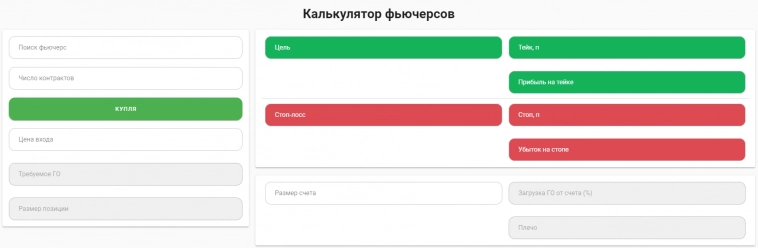

Нашел сегодня на СмартЛабе калькулятор фьючерсов.

calc.smart-lab.ru/

А есть ли такой же калькулятор на опционы?

calc.smart-lab.ru/

А есть ли такой же калькулятор на опционы?

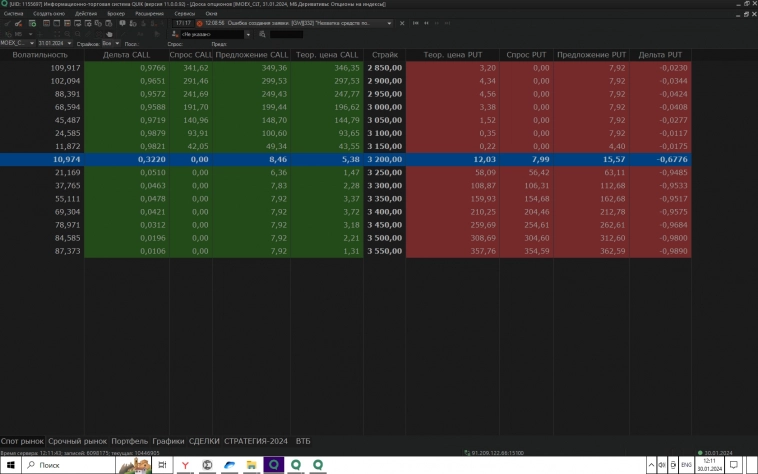

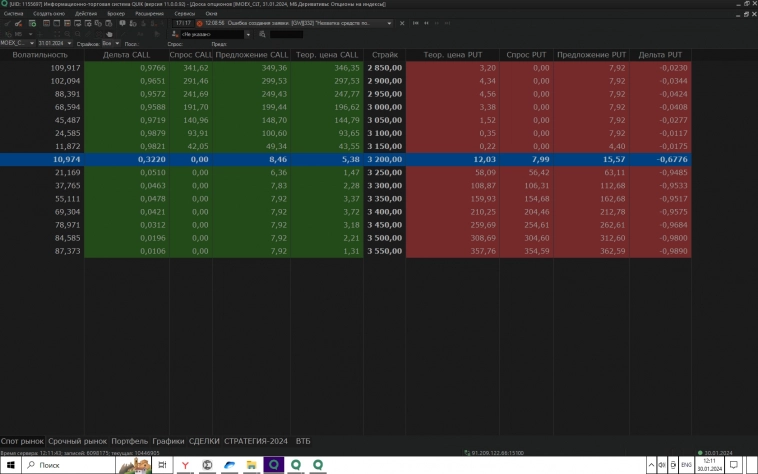

IMOEX - новый контракт и новые возможности

- 30 января 2024, 12:35

- |

С запуском вечного фьючерса на IMOEX и премиального опциона на него открылись новые перспективы для хеджеров, спрэдеров и спекулянтов.

По версии ВТБ первоначальные продажи на ПО пока под запретом.

Но покупать путы можно без ограничений!

У других брокеров покупка/продажа в обе стороны свободно.

И если посмотреть внимательным оком на ПО и аналогичные МО или даже просто на текущий опционный деск по IMOEX, увидим вполне приемлемые арбитражные возможности.

И не только.

Но это уже зависит от вашей опционной зоркости и приоритетных стратегий.

Вместе мы можем расторговать этот контракт аналогично неделькам на NG.

Чтобы не зависеть от рисков по Si или Eu.

Или по иным БА, которые в одночасье могут стать «недружественными» или токсичными.

В общем, присоединяйтесь!

По версии ВТБ первоначальные продажи на ПО пока под запретом.

Но покупать путы можно без ограничений!

У других брокеров покупка/продажа в обе стороны свободно.

И если посмотреть внимательным оком на ПО и аналогичные МО или даже просто на текущий опционный деск по IMOEX, увидим вполне приемлемые арбитражные возможности.

И не только.

Но это уже зависит от вашей опционной зоркости и приоритетных стратегий.

Вместе мы можем расторговать этот контракт аналогично неделькам на NG.

Чтобы не зависеть от рисков по Si или Eu.

Или по иным БА, которые в одночасье могут стать «недружественными» или токсичными.

В общем, присоединяйтесь!

Охота на МаркетМейкера во фьючерсах и опционах на курс доллара - Si - Выпуск #6

- 29 января 2024, 14:12

- |

Милосердие и волатильность

- 28 января 2024, 14:11

- |

Говорят, что бывают такие люди, которые покупают опционы не для хеджирования, а чтобы сделать ставку и испытать эмоции, драйв и помечтать о собственной вилле на Канарах. Ну, я сам не знаю, мне друг рассказывал. И я конечно в такое не верю, потому что Мосбиржа это солидная организация а не место, где сотни тысяч лудоманов покупают лотерейки на недельках, чтобы разогнать депозит.

Однако есть один интересный момент: законодательство РФ ограничивает процент выручки, который организатор лотереи или букмекерской конторы может забирать себе:

Таким образом, с точки зрения государства вполне нормально и справедливо выставлять заявки на продажу по IV = 1.42 * HV.

В большнстве опционов IV меньше этого порога, то есть продавцы опционов на Мосбирже милосерднее, чем букмекерские конторы и даже чем этот харизматичный дяденька из Русского Лото.

( Читать дальше )

Однако есть один интересный момент: законодательство РФ ограничивает процент выручки, который организатор лотереи или букмекерской конторы может забирать себе:

Максимальный размер вознаграждения, взимаемого организатором азартных игр в тотализаторе с участников данного вида азартных игр, не может превышать тридцать процентов принятой от участников данного вида азартных игр суммы ставок.

Таким образом, с точки зрения государства вполне нормально и справедливо выставлять заявки на продажу по IV = 1.42 * HV.

В большнстве опционов IV меньше этого порога, то есть продавцы опционов на Мосбирже милосерднее, чем букмекерские конторы и даже чем этот харизматичный дяденька из Русского Лото.

( Читать дальше )

ПРЕМИАЛЬНЫЕ опционы - полный тупик или все еще впереди?

- 26 января 2024, 15:17

- |

Получив доступ через ВТБ к ПО, с некоторой эйфорией начал мониторить, что там происходит в стаканах.

Увы, полный запрет ВТБ на первоначальную продажу ( даже для квалов!) сразу охладил оптимистичные ожидания.

Осталось только использовать покупку на ПО для одной ноги спрэдов, но продавать маржируемые опционы без общего кросс-маржинга неудобно и нерационально.

Про ликвидность и отсутствие поставки даже писать смысла нет.

Вот такие невеселые краткие итоги после знакомства с ПО по версии ВТБ.

Вопрос — биржа и брокеры собираются развивать данный проект или он сам по себе тихо канет в лету?

Или есть энтузиасты, которые через других брокеров без ограничений продают/покупают ПО?

Ведь арбитражные возможности по-прежнему манят, но «видит око, да зуб неймет» (((

Помню бравурные презентации биржи после запуска премиальных опционов и обещания всячески развивать этот проект.

Есть ли еще надежда на это или все уже настолько печально, что ММы так и не появятся тут.

Если у кого-то есть достоверная информация про перспективы ПО, поделитесь.

( Читать дальше )

Увы, полный запрет ВТБ на первоначальную продажу ( даже для квалов!) сразу охладил оптимистичные ожидания.

Осталось только использовать покупку на ПО для одной ноги спрэдов, но продавать маржируемые опционы без общего кросс-маржинга неудобно и нерационально.

Про ликвидность и отсутствие поставки даже писать смысла нет.

Вот такие невеселые краткие итоги после знакомства с ПО по версии ВТБ.

Вопрос — биржа и брокеры собираются развивать данный проект или он сам по себе тихо канет в лету?

Или есть энтузиасты, которые через других брокеров без ограничений продают/покупают ПО?

Ведь арбитражные возможности по-прежнему манят, но «видит око, да зуб неймет» (((

Помню бравурные презентации биржи после запуска премиальных опционов и обещания всячески развивать этот проект.

Есть ли еще надежда на это или все уже настолько печально, что ММы так и не появятся тут.

Если у кого-то есть достоверная информация про перспективы ПО, поделитесь.

( Читать дальше )

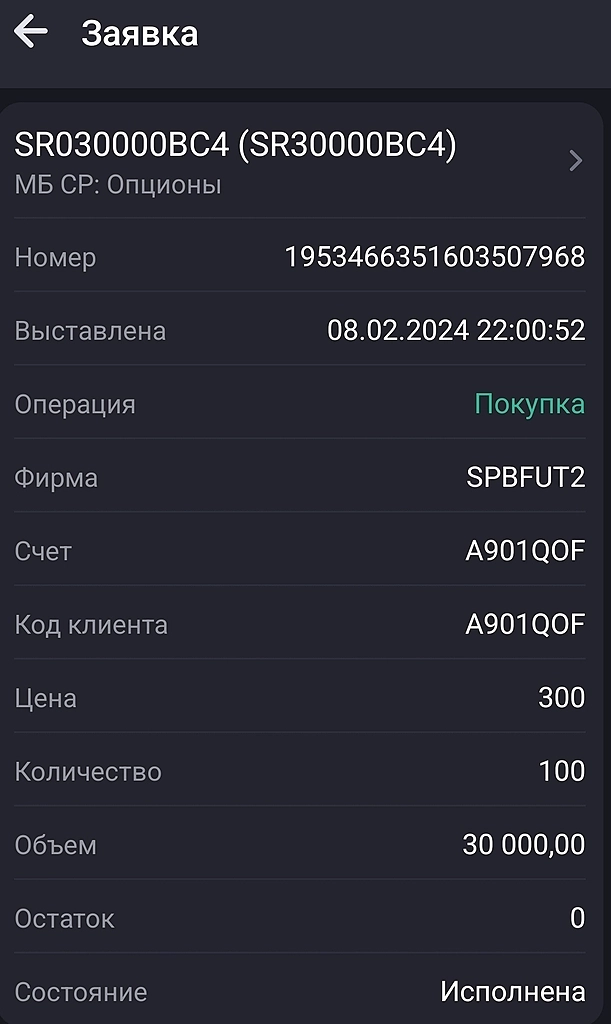

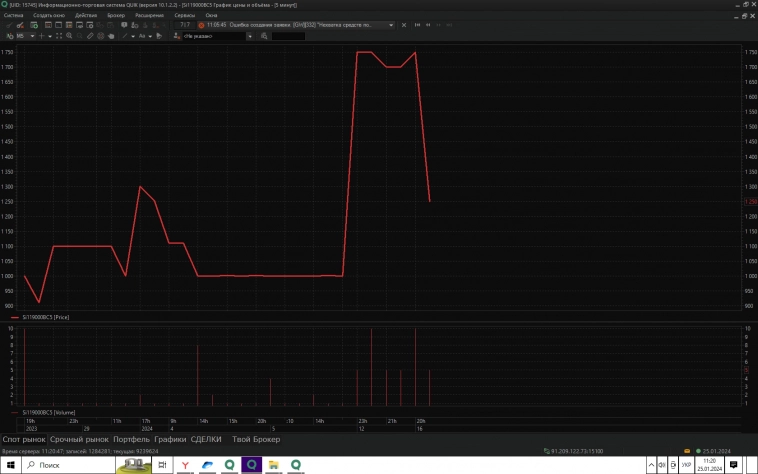

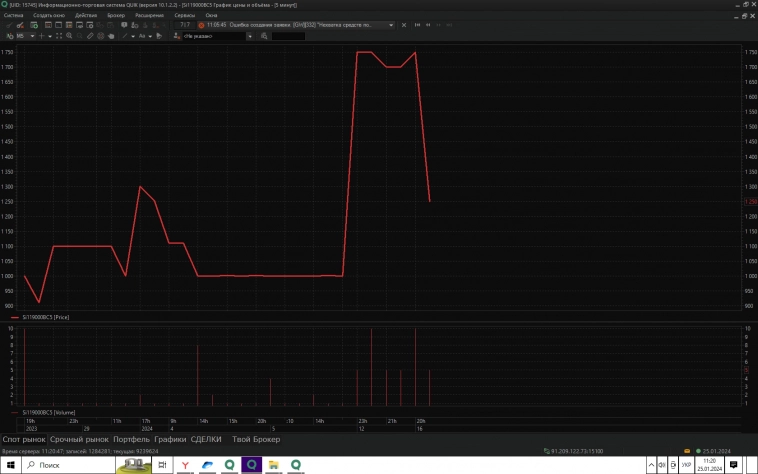

Пример LEAPS на Si - С119000, март 2025 г.

- 25 января 2024, 11:35

- |

На нашем рынке мало ликвидных долгосрочных опционов.

Но некий прогресс все-таки есть.

Стратеги и энтузиасты не обходят вниманием возможность включить в свой портфель такие LEAPS.

Вот почти идеальный пример такого опциона.

Страйк, премия, IV, бид и оффер — все на месте, как и должно быть, в непустом стакане.

Остальное, как говорится, дело техники

Если кто-то из любителей LEAPS найдет еще подобные опционы по другим БА, поделитесь ради общей пользы.

Но некий прогресс все-таки есть.

Стратеги и энтузиасты не обходят вниманием возможность включить в свой портфель такие LEAPS.

Вот почти идеальный пример такого опциона.

Страйк, премия, IV, бид и оффер — все на месте, как и должно быть, в непустом стакане.

Остальное, как говорится, дело техники

Если кто-то из любителей LEAPS найдет еще подобные опционы по другим БА, поделитесь ради общей пользы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал