ОГК-2

ОГК-2 - прибыль по МСФО за 2018 год выросла на 15%

- 07 марта 2019, 15:23

- |

Выручка Группы за 2018 год составила 143 млрд 227 млн рублей, увеличившись на 1,4% по сравнению с аналогичным периодом предыдущего года.

Операционные расходы выросли на 4,3% и составили 127 млрд 505 млн рублей. Увеличение связано в основном с признанием обесценения объектов основных средств, а также ростом затрат на амортизацию, что обусловлено увеличением стоимости объектов основных средств в связи с вводом объектов ДПМ.

В результате операционная прибыль сократилась на 9,9% и составила 13 млрд 966 млн рублей. Показатель EBITDA составил 26 млрд 936 млн рублей, незначительно увеличившись в сравнении с прошлым годом. Прибыль за год, при этом, выросла на 15,3% и составила 8 млрд 305 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новочеркасская ГРЭС = проблема для ОГК-2

- 06 марта 2019, 20:10

- |

Она старая, работает на угле. Операционно убыточная.

Чтобы она выходила в ноль, нужен повышенный тариф.

ГЭХ все просил для нее привилегий, чтобы ее подтянуть и модернизировать.

Тянули тянули и тут решили плюнуть на ее поддержку, теперь Совет рынка хочет закрыть ее с 2021 года.

Так сказал вице-премьер Козак — повышать тариф не будем.

Короче правительство отказалось от поддержки неэффективных угольных ТЭС.

Ну че, если закроют ее, то спишут денег немало в убыток.

Плюс еще обяжут ОГК-2 строить замещающую генерацию — очень дорого.

НчГРЭС мощность 2,26 ГВт — 12% от общей ОГК-2, доля в выручке 11%.

Дивиденды 2019 дочек ГЭХ: Мосэнерго, ТГК-1, ОГК-2

- 01 марта 2019, 11:23

- |

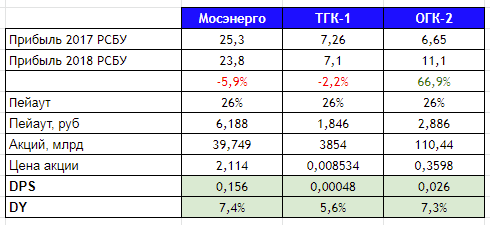

Считаем дивиденды:

Денис Федоров заявлял, что дивиденды будут как минимум 26% от РСБУ, так что это нижняя планка. Сюрпризы маловероятны, но возможны)

ОГК-2 – рсбу/мсфо. Прогноз двидендов за 2018 год

- 20 февраля 2019, 19:26

- |

ОГК-2 – рсбу/ мсфо

110 441 160 870 акций http://fs.moex.com/files/12122 №58

Free-float 23%

Капитализация на 20.02.2019г: 40,201 млрд руб

Общий долг на 31.12.2016г: 87,388 млрд руб/ мсфо 101,617 млрд руб

Общий долг на 31.12.2017г: 79,839 млрд руб/ мсфо 95,047 млрд руб

Общий долг на 30.09.2018г: 71,432 млрд руб/ мсфо 87,756 млрд руб

Общий долг на 31.12.2018г: 72,984 млрд руб

Выручка 2016г: 134,285 млрд руб/ мсфо 134,198 млрд руб

Выручка 9 мес 2017г: 102,694 млрд руб/ мсфо 103,690 млрд руб

Выручка 2017г: 139,614 млрд руб/ мсфо 141,308 млрд руб

Выручка 1 кв 2018г: 39,016 млрд руб/ мсфо 39,650 млрд руб

Выручка 6 мес 2017г: 69,860 млрд руб/ мсфо 71,129 млрд руб

Выручка 9 мес 2018г: 103,462 млрд руб/ мсфо 105,272 млрд руб

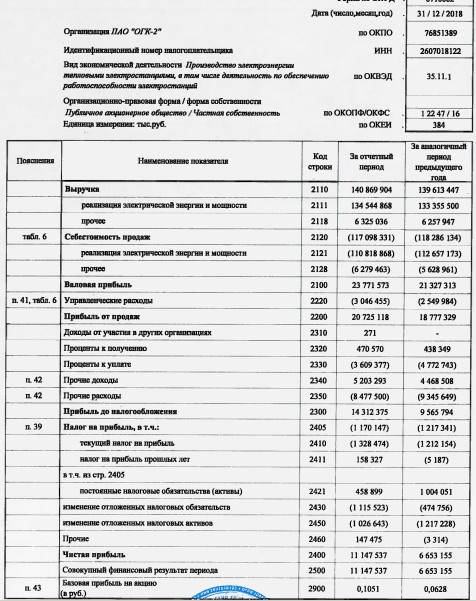

Выручка 2018г: 140,870 млрд руб

( Читать дальше )

ОГК-2 - чистая прибыль по РСБУ за 2018 год увеличилась на 67,6% до 11 млрд 148 млн рублей

- 20 февраля 2019, 16:41

- |

Чистая прибыль ОГК-2 по РСБУ за 2018 год увеличилась на 67,6% до 11 млрд 148 млн рублей.

Выручка за 2018 год составила 140 млрд 870 млн рублей, что на 0,9% больше, чем за 2017 год.

Себестоимость продаж снизилась до 117 млрд 098 млн рублей.

Показатель EBITDA вырос на 21,2% до 27 млрд 606 млн рублей. Существенное влияние на динамику данного показателя оказал рост выручки от реализации мощности по договорам о предоставлении мощности (ДПМ).

( Читать дальше )

Тема дня: средняя дочка ГЭХа

- 18 февраля 2019, 17:55

- |

Акции компании вышли на новый максимум за последние 2 месяца.

— ГЭХ по итогам 2018 года ожидает суммарную выручку по РСБУ своих основных производственных компаний («Мосэнерго», «МОЭК», «ТГК-1» и «ОГК-2») в размере 585,3 млрд рублей, что на 4,5% больше аналогичного показателя предыдущего периода.

— Существует госпрограмма модернизации генерирующих мощностей ТЭС. По оценкам Fitch, эта программа позволит уменьшить риски снижения прибылей компаний, по мере того как будут истекать действующие договоры о предоставлении мощности (в течение следующих 10 лет), а также будет способствовать улучшению операционной эффективности компаний и повышению показателей EBITDA в период 2022–2031 гг.

В Fitch также отметили, что «Интер РАО», «Мосэнерго, ОГК-2, ТГК-1 и „Энел Россия“ могут стать основными бенефициарами такой программы.

Наши эксперты рекомендуют покупать акции ОГК-2 в диапазоне 0.335-0.34.

Зарабатывайте на идеях персонального брокера.

ГЭХ: кто из дочек всех милее?

- 18 февраля 2019, 14:01

- |

==============================

По мотивам поста

=====================================

Сегодня на официальном сайте Газпромэнерхолдинга (ГЭХ) появился прогноз по чистой прибыли Мосэнерго, ОГК-2 и ТГК-1 по РСБУ за 2018 год. Чем примечательна эта информация, скажете вы? А я отвечу: согласно последним официальным заявлениям главы ГЭХ Дениса Фёдорова, дивиденды за 2018 год будут рассчитываться именно исходя из бухгалтерской отчётности по российским стандартам, а значит из представленных цифр можно легко и просто прикинуть уровень возможных дивидендов, основываясь на доле выплат в 26% от ЧП по РСБУ.

Итак, что мы получаем в этом случае:

1) Главным бенефициаром этой новости безусловно становится ОГК-2, прогнозы чистой прибыли по которой (11,1 млрд рублей) оказались значительно выше результата, полученного из отчётности по РСБУ за 9 месяцев 2018 года методом «за последние 12 месяцев» (6,8 млрд) и которые почти вдвое превзошли аналогичный показатель 2017 года. В-общем, нежданно негаданно бумаги ОГК-2 становятся дивидендными героями и теперь сулят самую высокую див.доходность среди всех трёх дочек ГЭХа: 2,6 коп. на одну акцию или ДД=7,7% по текущим котировкам. Огонь! Притом, что повышенные платежи в рамках программы ДПМ, доля которых кстати говоря выросла у ОГК-2 в объёме выработки с 16,4% до 23,4%, компания будет получать ещё несколько лет.

( Читать дальше )

Fitch считает программу модернизации мощностей позитивной для российских генкомпаний

- 08 февраля 2019, 19:01

- |

Недавно утвержденная программа модернизации мощностей российских теплогенерирующих компаний сможет сгладить риск снижения прибыли после истечения срока действия договоров о предоставлении мощности (ДПМ), улучшая операционную эффективность таких компаний и увеличивая EBITDA в 2022-2031 гг. отмечает Fitch Ratings.

Крупные игроки, такие как «Интер РАО» («BBB-»/прогноз «позитивный»), «Мосэнерго» («BBB-»/прогноз «стабильный»), ОГК-2 («BB+»/прогноз «стабильный»), ТГК-1 («BBB-»/прогноз «стабильный») и «Энел Россия» («BB+»/прогноз «стабильный»), могут быть основными бенефициарами ДПМ на модернизацию, поскольку они имеют более хорошие позиции, чтобы управлять рисками, связанными с исполнением. Регулятор рассматривает льготный период для этих генерирующих компаний, который будет применим к инновационному оборудованию российского производства, и будет частично или полностью освобождать генерирующие компании от уплаты штрафов за задержку сроков модернизации или выход из строя оборудования.

НЛМК - иск к ОГК-2 и ассоциации "НП Совет рынка" по Серовской ГРЭС отклонен

- 22 января 2019, 11:56

- |

Как следует из информации в картотеке арбитражных дел, окружной суд во вторник отклонил кассационную жалобу НЛМК на принятое в июне решение арбитражного суда Москвы и сентябрьское постановление Девятого арбитражного апелляционного суда.

ОГК-2 должна была построить на ГРЭС новый блок в рамках обязательной инвестпрограммы и вывести старые мощности. Пуск планировался на ноябрь 2017 года, но в 2015 году при перегрузке в порту Роттердама утонул генератор. Минэнерго РФ предлагало правительству перенести ввод на 2023 год либо передать ДПМ другому генератору. Как сообщалось в феврале 2016 года, правительство РФ одобрило перенос площадки строительства энергоблока мощностью 420 МВт по ДПМ с Серовской ГРЭС ОГК-2 (входит в "

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал