ОГК-2

На рынке акций есть несколько очевидно недооцененных историй - Invest Heroes

- 20 февраля 2020, 16:38

- |

Курсы валют показывают нам на направление финансовых потоков. Снижение иены и евро, а также юаня (и также данные capital flows за январь) говорят нам о том, что со всех этих рынков идет отток капитала и инвесторы боятся, что эти экономика ЕС, Китая и Японии пострадают. Это же подтверждается рекордным ростом акций защитных секторов в США, ростом гособлигаций США и золота.

Тем не менее, многие аналитики уже говорят, что акции США оценены более чем справедливо, и капитал по чуть-чуть начинает переливаться и куда-то ещё. И сегодня мы видим, как индекс Мосбиржи предпринимает попытку выйти из боковика. Если это получится, можем быстро вырасти на «голубых фишках» на 3-5%. Расти в таком рынке, откровенно говоря, страшновато, но именно «Газпром», «Сбербанк», «Роснефть», «ЛУКОЙЛ» и т.п. могут сейчас потащить рынок, если нефть не рухнет с $59.

Курс иены к доллару видится сейчас как годный индикатор risk off — пока он не падает, можно порезвиться...

Сланцевый бум сдувается. На фоне ситуации с коронавирусом и вообще низких цен (ниже $60 Brent) рынок может неожиданно осознать, что рост добычи не составит новый миллион баррелей, а только 400-700 тыс. Глава ФРБ Далласа говорит о снижении капвложений нефтесервисных компаний на 10-15% уже в этом году. Это одна из причин, почему нефть уже на $59.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ОГК-2 - Убыток 4 кв 2019г: 516 млн руб против прибыли 3,015 млрд руб 4 кв 2018г

- 20 февраля 2020, 15:43

- |

ОГК-2 – рсбу/ мсфо

110 441 160 870 акций www.ogk2.ru/rus/si/capitalstructure/

Free-float 23%

Капитализация на 20.02.2020г: 81,969 млрд руб

Общий долг на 31.12.2017г: 79,839 млрд руб/ мсфо 95,047 млрд руб

Общий долг на 31.12.2018г: 72,984 млрд руб/ мсфо 86,066 млрд руб

Общий долг на 30.09.2019г: 69,189 млрд руб/ мсфо 82,957 млрд руб

Общий долг на 31.12.2019г: 75,859 млрд руб

Выручка 2017г: 139,614 млрд руб/ мсфо 141,308 млрд руб

Выручка 9 мес 2018г: 103,462 млрд руб/ мсфо 105,272 млрд руб

Выручка 2018г: 140,870 млрд руб/ мсфо 143,227 млрд руб

Выручка 9 мес 2019г: 99,594 млрд руб/ мсфо 99,834 млрд руб

Выручка 2019г: 134,247 млрд руб

Прибыль 2017г: 6,653 млрд руб/ Прибыль мсфо 7,201 млрд руб

Прибыль 9 мес 2018г: 8,133 млрд руб/ Прибыль мсфо 7,650 млрд руб

Прибыль 2018г: 11,148 млрд руб/ Прибыль мсфо 8,305 млрд руб

Прибыль 1 кв 2019г: 6,548 млрд руб/ Прибыль мсфо 6,262 млрд руб

Прибыль 6 мес 2019г: 9,797 млрд руб/ Прибыль мсфо 9,649 млрд руб

Прибыль 9 мес 2019г: 12,368 млрд руб/ Прибыль мсфо 12,242 млрд руб

Прибыль 2019г: 11,852 млрд руб

www.ogk2.ru/rus/si/finances/buhuch/

www.ogk2.ru/rus/si/finances/finotch/

ОГК-2 - чистая прибыль по РСБУ за 2019 год увеличилась на 6,3%

- 20 февраля 2020, 12:10

- |

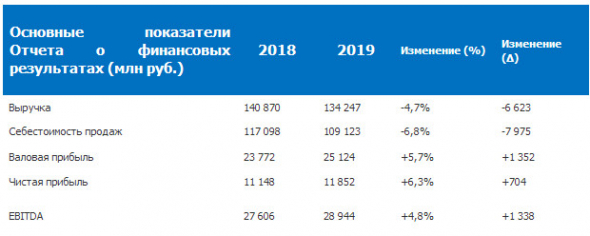

Выручка ОГК-2 по РСБУ за 2019 г составила 134 млрд 247 млн рублей, что на 4,7% меньше, чем за аналогичный период 2018 года, себестоимость продаж сокращена до 109 млрд 123 млн рублей, на 6,8%, что во многом обусловлено оптимизацией производственной деятельности.

Показатель EBITDA вырос на 4,8% до 28 млрд 944 млн рублей. Валовая прибыль составила 25 млрд 124 млн рублей (+5,7%). Чистая прибыль увеличилась на 6,3% до 11 млрд 852 млн рублей. При этом по итогам IV квартала 2019 года чистая прибыль снизилась в связи с созданием резерва под обесценение финансовых вложений, связанных с проведением корпоративных мероприятий в отношении ООО «ОГК-Инвестпроект».

релиз

Electricity Generation: мультипликаторы в отрасли

- 16 февраля 2020, 17:34

- |

Сейчас тема электро-генерации вышла на первый план. Если кто еще не в курсе, всю прошлую неделю ОГК-2 и ТГК-1 росли как не в себя на новостях о дивидендах: +24% и 24% рост соответственно. Вслед за этим переоценивали весь сегмент — некоторый неликвид переставляли даже по 40% каждый день вверх!

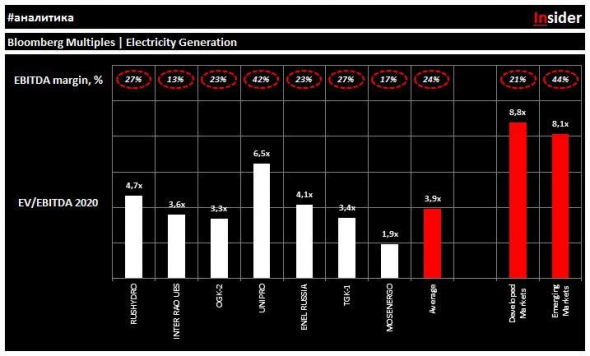

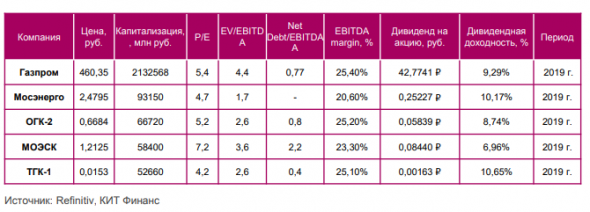

Мы для вас собрали статистику по мультипликаторам наших генерирующих активов (electricity generation) на основе данных Bloomberg (см. график ниже):

1. В среднем отрасль торгуется по 3,9x EV/EBITDA'20: выше всех, по понятным причинам, стоит Юнипро — 6,5x EV/EBITDA. По понятным, потому что у них самая высокая маржинальность в секторе (42%). Самая дешевая — Мосэнерго 1,9x EV/EBITDA.

2. Компании-аналоги с развитых и развивающихся рынков: ну тут по классике — стоят в два раза выше российских компаний: 8,8x и 8,1x EV/EBITDA'20 для Developed и Emerging рынка соответственно. При этом российские компании по маржинальности ничуть не уступают Developed рынку!

( Читать дальше )

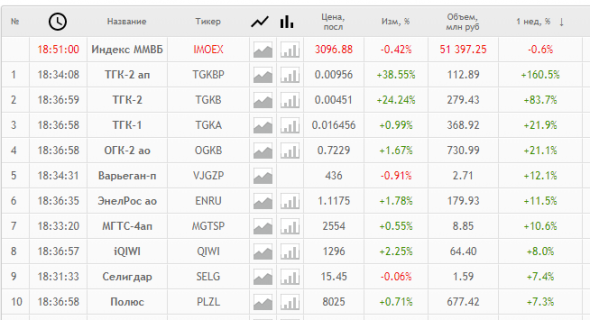

📉📈Лидеры роста падения этой недели и причины

- 14 февраля 2020, 18:49

- |

🚀OGKB, TGKA +21% Тут все чисто: во вторник был день инвестора Газпрома в Нью-Йорке. Сказали, что дочки Газпрома будут платить 50% дивиденды от прибыли. В прошлом году эти компании платили 35%.

🚀QIWI +8% Причин нет, новостей нет. Возможно, тарят перед отчетом.

🚀PLZL +7% Акция обновила историчеcкbй максимум. Золото продолжает медленно идти вверх. Вышел отчет, прибыль в 2019 году выросла в 4,4 раза до нового рекорда 124 млрд. А если золото не упадет, в 2020 прибыль будет еще больше.

📉NVTK -8,8% Поезд сошел с рельс. Мультипликаторы высокие, а ситуация на рынке газа все хуже и хуже. Я уже давно писал, что Новатэк самый идеальный кандидат на шорт.

📉FIVE -6% РДВ зашортили бумагу в начале недели и нарисовали даунсайд 20%.

📉ALRS -3% Бумагу слили в понедельник аккурат после того как Лариса Викторовна заявила, что дивиденды тут будут ниже чем в 2019. Наш прогноз по финальным дивам 2,1 руб, что даст финальную ДД всего около 2,5%.

таблица: лидеры роста рынка за неделю

Новая дивидендная политика дочек ГЭХа принесет акционерам двузначную дивидендную доходность - Инвестиционная компания ЛМС

- 13 февраля 2020, 13:09

- |

Это приведет к повышенным дивидендным выплатам в ГЭХе.«Инвестиционная компания ЛМС»

ТГК-1 покажет наибольшую дивидендную доходность в 2019 году. Выплата, по нашим расчетам, составит $ 0,000025 — $ 0,000028 (0,0016 руб. – 0,0018 руб.) или 10,6%-12% дивидендной доходности. В 2020 году мы ожидаем, что финансовые результаты компании будут на уровне 2019 года, что также позволит инвесторам получить двузначную доходность. Учитывая снижение ставки, справедливой ценой для ТГК-1 в краткосрочной перспективе, 6 месяцев, является $ 0,0003 (0,02 руб.), при которой дивидендная доходность станет равна 9%.

ОГК-2 позволит заработать на росте дивидендных выплат вплоть до 2022 года. Дивиденд за 2019 год составит $ 0,0009 — $ 0,001 (0,058 руб. – 0,063 руб.) или 8,8%-9,5% дивидендной доходности. В 2020 году мы ожидаем роста чистой прибыли, что позволит вернуть акционера 12%-13%, плюс дополнительно возможен 4,5% спецдивиденд в размере $0,0005 (0,030 руб.) за Красноярскую ГРЭС, проданную СУЭКу. Учитывая, что наибольший эффект от инвестирования в ОГК-2 можно получить в среднесрочной перспективе, то справедливой ценой для компании на горизонте 2 лет является $ 0,016 (1 руб.), при которой дивидендная доходность станет равна 9%.

( Читать дальше )

ОГК-2: изменение доли инсайдера

- 12 февраля 2020, 20:25

- |

Должность: Член совета директоров

Доля в капитале до: 0,011%

Доля в капитале после: 0,007%

Было обыкн. акций: 0,011%

Стало обыкн. акций: 0,007%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

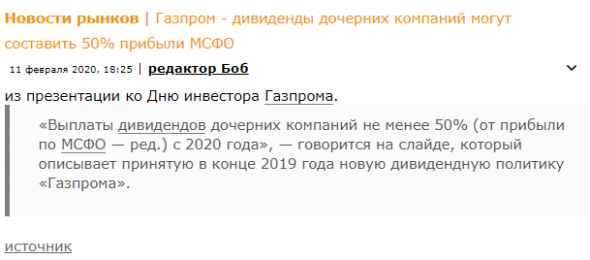

Проспали новость: Газпром собирается поднять дивиденды дочек до 50%

- 12 февраля 2020, 19:19

- |

дивиденды дочек до 50%" title="Проспали новость: Газпром собирается поднять дивиденды дочек до 50%" />

дивиденды дочек до 50%" title="Проспали новость: Газпром собирается поднять дивиденды дочек до 50%" />🚀На этом фоне акции ТГК-1 и ОГК-2 резко отстрельнули на 10%+.

Вчера же был день инвестора Газпрома, на котором делались соответствующие заявления.

Вчера наш редактор выкладывал эту новость в 18:25 никто на нее особо внимания даже не обратил.

Так что читайте внимательно наши новости акций.

Дочки Газпрома - кто выгоднее? - КИТ Финанс Брокер

- 12 февраля 2020, 16:48

- |

«Решение принято: по итогам 2019 г. в 2020 г. всем дочерним структурам Газпрома направить на дивиденды 50% чистой прибыли по МСФО», – сообщил Фамил Садыгов.

Таким образом, данная политика будет распространяться на такие публичные компании, как: Газпром нефть, ТГК-1, ОГК-2, Мосэнерго, МОЭСК.

По нашим оценкам, наибольший потенциал роста, как финансовых показателей, так и дивидендной доходности, имеют акции ТГК-1 и Газпром нефть.

P.S.: Газпром нефть по итогам I пол. 2019 г. выплатила дивиденд на акцию в размере 18,14 руб.

Газпром нефть по-прежнему остаётся одной из самых дешёвых компаний по мультипликаторам в нефтегазовом секторе, при этом имеет рентабельность выше среднеотраслевых значений. Газпром нефть наглядно демонстрирует рост финансовых показателей на протяжении последних нескольких лет за счёт увеличения добычи на крупных проектах компании и повышения эффективности переработки.

( Читать дальше )

Дивидендные перспективы ТГК-1 и ОГК-2 стали ярче - Финам

- 12 февраля 2020, 12:46

- |

Наибольший рост выплат мы ожидаем по ТГК-1 с учетом того, что в прошлом году компания направила на дивиденды только 24% прибыли по МСФО. Платеж акционерам ТГК-1 за 2019 год мы ожидаем в размере 0,00163 руб., что в 2,5х раза больше DPS 2018 и транслирует доходность свыше 11%. С учетом положительных ожиданий по прибыли в 2019-2020 гг. можно рассчитывать на укрепление котировок. Ставим рекомендацию по TGKA на пересмотр.

Дивиденд ОГК-2, по нашим оценкам, может составить 0,063 руб. на акцию, что выше прошлогоднего уровня на 72% и предлагает доходность 9,8%. В прошлом году эмитент рекомендовал выплатить 47% прибыли по МСФО, что немного ниже прогноза 50%. Рост платежа будет обеспечен, главным образом, сильным повышением прибыли в прошлом году на фоне оптимизации мощностей.

Акции «Мосэнерго» менее конкурентны из-за снижения прибыли, но доходность 8% при DPS 2019П 0,192 руб. (-9% г/г) мы считаем интересной. Повышение уровня выплат с 39% в прошлом году поддержит биржевую историю MSNG.Малых Наталия

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал