ОБлигации

Коротко о главном на 15.08.2022

- 15 августа 2022, 13:01

- |

Ориентир ставки купона и неисполненные обязательства:

- «Феррони» планирует в августе начать размещение трехлетнего выпуска облигаций серий БО-01 объемом 200 млн рублей, сообщил организатор размещения — компания «Юнисервис Капитал». Ориентир ставки купонного дохода — 16,5% годовых на первые 15 месяцев; через 15 месяцев — полная безотзывная оферта с пересмотром ставки купона. Также запланированы четыре ежеквартальных добровольных оферты — приобретение по соглашению с инвесторами (до 25% от суммы выпуска каждая) на первый год обращения. Купоны ежемесячные. Поручителями по выпуску выступят «Феррони Тольятти» и «Феррони Йошкар-Ола». 16 августа в 16:00 по московскому времени на портале Boomin состоится прямой эфир с эмитентом.

- «Промомед ДМ» установил ставку купона трехлетних облигаций серии 001Р-03 объемом 2,5 млрд рублей на уровне 11,5% годовых на весь срок обращения бумаг. Купоны полугодовые. Организатор — инвестиционный банк «Синара». Техразмещение запланировано на 18 августа.

( Читать дальше )

- комментировать

- 255

- Комментарии ( 0 )

Наличный бакс в Турции.

- 15 августа 2022, 12:39

- |

С 5 августа я отдыхал в Анталии, и перед поездкой, заранее примерно за месяц сделал себе карту

в Россельхозбанке. Сам банк это конечно что то, я сам из ВТБ, поэтому разницу ощутил огромную.

Как будто лет на 10-15 отмотал назад. Но карту мне сделали, именную, на 5 лет, Юнион Пей в долларях и дебетовку.

Заплатил я за неё 130 баксов. Открыл у них счёт на бирже, купил баксов. Я на самом деле планировал то на осень ей попользоваться в ОАЭ.

Но в Турцию взял попробовать, и к удивлению моему она там работает, в аэропорту снял с неё 1700 долларов налом. Потом ещё 1200, конвертнул на бирже рубли в доллары, перекинул на карту и тоже обналил, правда после суммарно 4700 баксов, банкоматы день дальше выдавать отказались. А вот в магазине Микрос например, в отеле, в аэропорту спокойно её рассчитывался. Принимают её в оплату, точно не принимает Дениз банк. Так что я даже не ожидал что она мне так пригодиться, нигде не смог перед отъездом прочитать что можно в турции снимать наличные баксы и евро прямо в банкомате. Может кому понадобится, будете знать. Да банкомат с наличкой назывался AKBANK. Осенью в Дубае попробую, но там скорее всего только дирхамы будут. Будут вопросы задавайте, отвечу.

Рейтинг ООО "Ред Софт" - rlAA+

- 15 августа 2022, 12:38

- |

Рванёт ООО «Ред Софт», в разгар экономической блокады, или нет, зависит только от самой компании. К тому же все предпосылки для роста подобных компаний созданы государством и правительством. Теперь, если у компании действительно есть потенциал и она не погрязла в долгах, то остаётся этот потенциал только реализовать. Что из себя представляет финансовое состоянии компании и насколько она устойчива в финансовом плане перед всякого рода кризисами, покажет годовой отчёт и трезвый взгляд инвестора.

Общие сведения

ИНН: 9705000373

Полное наименование юридического лица: Общество с ограниченной ответственностью ООО «Ред Софт»

ОКВЭД: 62.01 — Разработка компьютерного программного обеспечения

( Читать дальше )

Сбербанк и ДОМ.РФ разместили 7-й выпуск ипотечных облигаций объемом ₽155,4 млрд

- 15 августа 2022, 12:34

- |

Сбер и ДОМ.РФ успешно завершили размещение 7-го выпуска облигаций с ипотечным покрытием и поручительством ДОМ.РФ, эмитентом которых является ООО «ДОМ.РФ Ипотечный агент» (ИЦБ ДОМ.РФ), объёмом 155,4 млрд рублей. Это крупнейший выпуск ИЦБ ДОМ.РФ с ипотекой Сбера.

В результате общий объём таких выпусков, начиная с 2017 года, достиг 391 млрд рублей.

Сбер и ДОМ.РФ разместили 7-й выпуск ипотечных облигаций (sber.ru)

Американские банки возобновили операционную деятельность с ценными бумагами РФ — Reuters

- 15 августа 2022, 12:02

- |

Отмечается, что с российскими долговыми обязательствами возобновили работу следующие банки: JPMorgan Chase & Co, Bank of America Corp, Citigroup Inc, Deutsche Bank AG, Barclays Plc, Jefferies Financial Group Inc.

Ждать краха рынка облигаций точно не стоит - Солид

- 15 августа 2022, 11:42

- |

Рынок ОФЗ уже слегка заложил потенциальное давление продавцов, однако при текущем уровне ключевой ставки и ставок РЕПО резкий технический рост доходностей становится легкой арбитражной возможностью для российских игроков (заём через РЕПО по 8% и покупка ОФЗ по 9-10%). Поэтому ждать краха рынка облигаций уж точно не стоит. Возможны лишь кратковременные флуктуации.Донецкий Дмитрий

( Читать дальше )

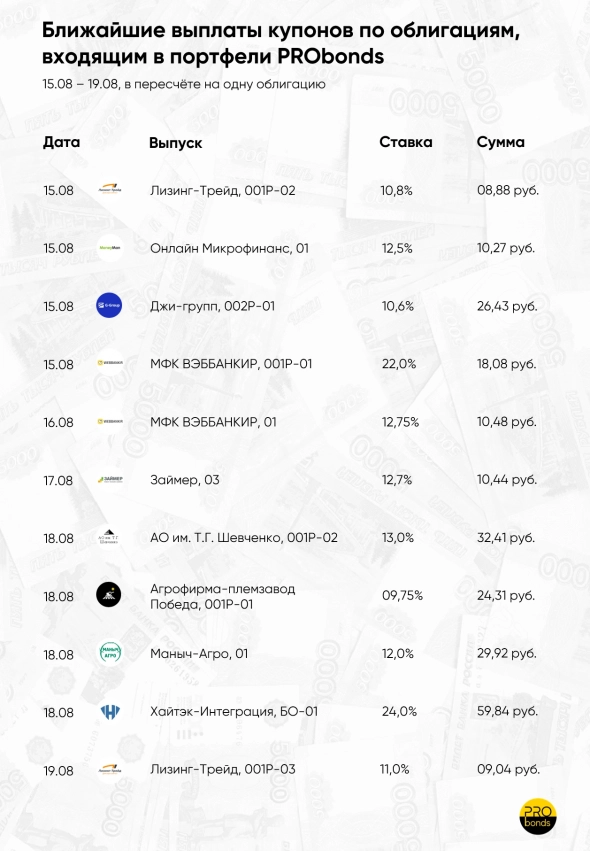

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 15 августа 2022, 09:20

- |

- Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

- Онлайн Микрофинанс, 01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

- Джи-групп, 002Р-01 Ежеквартальные выплаты ставка купона 10,6% Сумма купона 26,43 руб.

- МФК ВЭББАНКИР, 001P-01 Ежемесячные выплаты, ставка купона 22% Сумма купона 18,08 руб.

16.08.2022

- МФК ВЭББАНКИР, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

17.08.2022

- Займер, 03 Ежемесячные выплаты ставка купона 12,7% Сумма купона 10,44 руб.

18.08.2022

- Хайтэк-Интеграция, БО-01 Ежеквартальные выплаты, ставка купона 24% Сумма купона 59,84 руб.

- АО им. Т.Г. Шевченко, 001P-02 Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

- Маныч-Агро, 01 Ежеквартальные выплаты ставка купона 12% Сумма купона 29,92 руб.

- Агрофирма-племзавод Победа, 001P-01 Ежеквартальные выплаты ставка купона 9,75% Сумма купона 24,31 руб.

( Читать дальше )

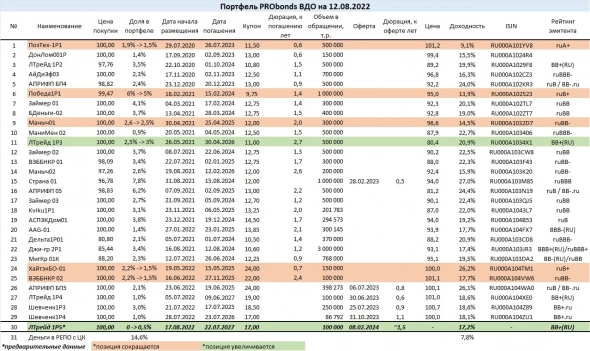

Портфель PRObonds ВДО борется за доходность и ликвидность

- 15 августа 2022, 07:42

- |

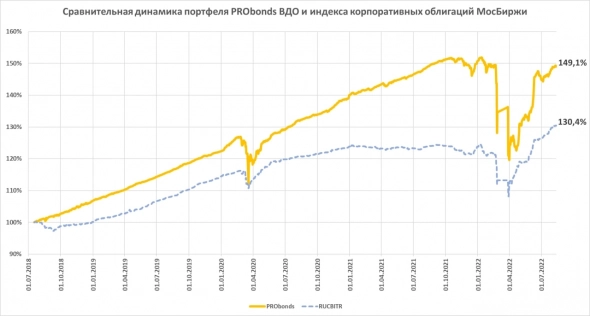

Результаты нашего портфеля ВДО. С начала 2022 года еще сохраняется убыток, сейчас он составляет 1,1% и до конца августа, скорее всего, исчезнет. Учитывая внутреннюю доходность портфеля (доходности облигаций к погашению и доходность размещения свободных денег), за весь нынешний год он должен принести около 5,5%. Накопленный доход портфеля с момента запуска в июле 2018 года приблизился к 50% (после НДФЛ это было бы примерно 43%).

С июня портфель замедлил темпы восстановительного роста. Однако его прирост остается устойчивым и заметным. С начала года портфель проигрывает широкому облигационному рынку (он, по индексу облигаций Московской биржи, прибавил в нынешнем году уже 5%). Однако, по моей оценке, в ближайшее время вновь начнет увеличивать свою положительную разницу с широким рынком.

( Читать дальше )

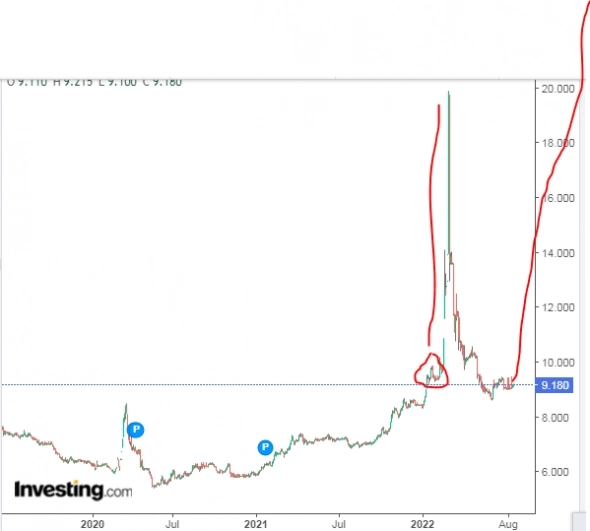

Доходность десятилеток. Сказочный анализ.

- 14 августа 2022, 12:35

- |

Доха отскочила и сформировала двойное дно, если расчертить по Эллиотту, получим что импульс сформировался. пойдет ли доха ниже 8%? В этом варианте я такой вариант не рассматриваю. Предположим что случится некрасивый вариант. Что ему станет причиной, непонятно. Никто не ставит на то, что такой вариант случится.

( Читать дальше )

Доходность 10ти леток РФ.Технический анализ

- 14 августа 2022, 11:40

- |

Доходность. Начну с экстримального и понятного варианта. Зеленым обозначен предполагаемый расширяющийся треугольник, тогда решение фигуры будет следующим: выход вверх за пределы в связи с ложным пробоем — провакацией 6%

Ставка опять выше 19% доха 30-35% и это не предел.

Центральный банк займется своим делом-начнет печатать деньги

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал