ОБлигации

Идея в валюте на долговом рынке

- 23 ноября 2022, 19:08

- |

Российские эмитенты все чаще прибегают к замещению своих евробондов российскими облигациями. Параметры этих бумаг идентичны (валюта, ставка купона, срок погашения). Единственное различие — выплаты (купонов и при погашении) по замещающим выпускам осуществляются в рублях. Таким образом российские эмитенты могут исполнять свои обязательства перед российскими инвесторами, которые сейчас не могут получать выплаты по евробондам в валюте из-за блокировки средств на счетах НРД.

Наиболее интересные замещающие облигации сейчас — выпуск от Газпрома с погашением в 2034 году. Почему?

➕Самый крупный по объему замещающий выпуск на российском рынке. Чем больше объем, тем больше ликвидность и ниже волатильность.

➕Несправедливо низкая цена и высокая доходность. Сейчас бумага Газпром-2034 предлагает доходность 8,11%, а стоит 105% от номинала. Для сравнения: доходность другого замещающего выпуска Газпром-2027 — около 5,6%, а у государственного евробонда Russia-2028 — 5,9%. Мы оцениваем справедливую доходность Газпром-2034 на уровне примерно 6,5%, что на данный момент соответствовало бы цене около 117% от номинала.

Получается, что инвестор может заработать 11,5% только на росте стоимости облигаций Газпром-2034 (даже без учета купонов). Если этот потенциал роста не реализуется, инвестор все равно, скорее всего, останется в плюсе. Ведь он фиксирует высокую доходность в 8,11% в валюте на годы вперед. Однако напомним и о риске валютной переоценки, присущем всем валютным инвестициям. Ослабление курса рубля может привести к росту инвестиционного дохода в рублях, а значит и к увеличению налога на прибыль.

Перейти к покупке

#облигации #идея

- комментировать

- 324

- Комментарии ( 0 )

Размещение ОФЗ

- 23 ноября 2022, 18:24

- |

Очередное размещение от Минфина. Предложено три выпуска ОФЗ-ПД серии 26240, ОФЗ-ПК серии 29021 и ОФЗ-ИН 52004 все в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26240 с погашением 30 июля 2036 года, купон 7% годовых

ОФЗ 29021 с погашением 27 ноября 2030 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

ОФЗ 52004 с погашением 17 марта 2032 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26240

Спрос составил 248,868 млрд рублей по номиналу.

( Читать дальше )

SOKOLOV: импортозамещение на ювелирном и долговом рынках

- 23 ноября 2022, 17:49

- |

Сегодня стало известно, что SOKOLOV получил кредитный рейтинг от АКРА. Похоже, компания выйдет на публичный рынок заемного финансирования уже в этом году. По крайней мере параметры предстоящего дебютного размещения облигаций уже активно обсуждаются и публикуются СМИ. Чем не позитив в текущей геополитической ситуации?

Многие знакомы с брендом, видели в торговых центрах вывески магазинов SOKOLOV или даже бывали в них, но не все знают, что за бизнес стоит за всем этим. Попробуем прояснить все его плюсы и минусы.

• Во-первых, SOKOLOV работает на рынке, который оценивался в 300 млрд рублей за 2021 год. В этом году рынок просел, но не так как можно было предположить: за 9 месяцев минус 6%, по году снижение прогнозируется до минус 10%. Эксперты связывают это с уходом с российского рынка международных игроков ювелирного ритейла, в первую очередь премиум-сегмента. При этом продажи компании за 9 месяцев выросли на 28%, что говорит об эффективности бизнес-модели даже в условиях волатильности рынка и спроса.

( Читать дальше )

Минфин РФ 23 ноября разместил на трех аукционах ОФЗ на 166,71 млрд руб., заметно уступив рекорду прошлой недели

- 23 ноября 2022, 17:12

- |

Министерство финансов России 23 ноября разместило на трех первичных аукционах облигации федерального займа (ОФЗ) на общую сумму 166,71 млрд рублей по номиналу, заметно уступив рекорду прошлой недели (823,02 млрд рублей). При этом спрос инвесторов на гособлигации, и прежде всего на бумаги с плавающей ставкой, остался достаточно высоким, но Минфин на этот раз отсек на аукционах слишком агрессивные заявки с точки зрения доходности.

Всего с учетом последних размещений Минфин привлек на аукционах ОФЗ с начала четвертого квартала 1 трлн 426,2 млрд рублей по номиналу при плане всего 150 млрд рублей. Таким образом, квартальный план уже перевыполнен в 9,5 раза.

Ювелирная сеть SOKOLOV выпустит облигации

- 23 ноября 2022, 16:33

- |

💎 Учитывая, что бонды для меня сейчас в приоритете (т.к. доля акций довольно высокая, и я хочу её сократить в своем портфеле) — подобные истории всегда вызывают повышенный интерес. Заявки на дебютный выпуск облигаций объемом от 3 млрд рублей состоится уже в декабре.

Сегодня компания получила кредитный рейтинг от АКРА на уровне BBB+(RU). Примечательно, что это первый подобный прецедент в ювелирной отрасли!

📊 Чтобы вы понимали, SOKOLOV — это не только известная сеть розничных ювелирных магазинов, но и крупнейшее в России ювелирное производство. Завод Ювелит выпускает более 20 млн изделий из золота и серебра российского происхождения в год весом около 40 тонн.

📈 Совокупные объёмы оптовых и розничных продаж SOKOLOV в прошлом году выросли в раза, а в этом, несмотря ни на что, приросли на 33% и достигнут по итогам года 29 млрд рублей, обеспечив лидерские позиции бренда не только на рынке ювелирного производства, но и ритейла.

( Читать дальше )

💍 Ювелирная компания SOKOLOV выпустит облигации до конца года

- 23 ноября 2022, 15:58

- |

🧰 Сегодня АКРА впервые присвоила АО Ювелит (торговая марка SOKOLOV) кредитный рейтинг и сразу на уровне ВВВ+. Новость примечательна еще и тем, что SOKOLOV стал первой прошедшей процедуру рейтингования компанией из своего сектора и в тот же день объявил о выпуске бондов. Компания станет первым и единственным представителем своего сектора, чьи ценные бумаги могут появиться на московской бирже

📊 Немного цифр, для понимания текущих масштабов бизнеса. Компания насчитывает 416 магазинов (с учетом франшиз), за год производится около 20 млн. украшений, которые реализуются в России и СНГ. Выручка (LTM) по итогам 6 месяцев текущего года составила 24 млрд. руб., EBITDA (LTM) — 3 млрд. руб. Маржинальность EBITDA стала двузначной, увеличившись до 12,3% против 5,6% на конец 2021 года. Для сектора непродовольственного ритейла это очень хорошая динамика.

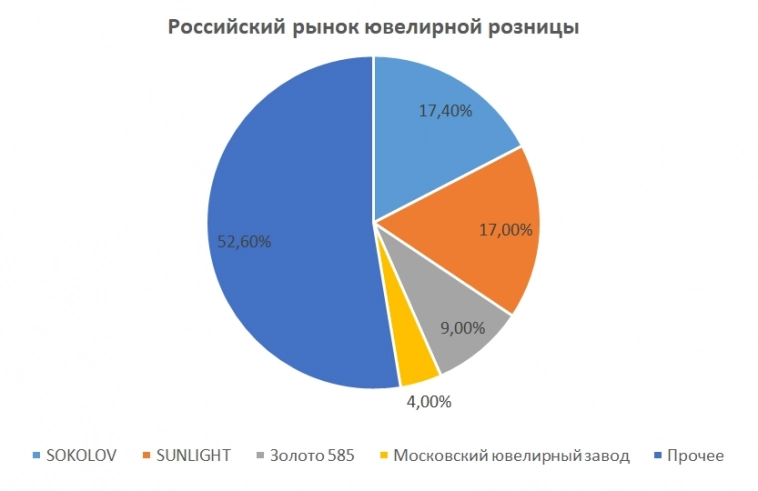

📈 За последние 4 года выручка SOKOLOV выросла в 3 раза вслед за созданием с нуля федеральной розничной сети и стартом развития онлайн канала. Сопоставимые продажи (LFL) за последний год увеличились на 34%. SOKOLOV активно наращивает долю рынка и уже по итогам 2022 года (по прогнозам) займет первое место по объемам продаж в сегменте ювелирной розницы с долей рынка в 17,4%.

( Читать дальше )

ОФЗ могут сыграть главную роль в финансировании дефицита бюджета - Райффайзенбанк

- 23 ноября 2022, 15:33

- |

Судя по всему, наличие такого спроса на госдолг может сделать ОФЗ основным источником покрытия дефицита бюджета. Напомним, что в рамках представленного ранее плана на текущий год, ведомство в большей степени ориентировалось на использование ФНБ (ОФЗ «выходили» на первый план только с 2023 г., хотя их доля в финансировании дефицита не сильно превышала 50%). Комментируя изменившуюся стратегию заимствований, А. Силуанов заявил, что ведомство и дальше готово «привлекать ресурсы на рынке на приемлемых условиях». На текущий момент, с начала года Минфин привлек ~1,4 трлн руб. (при этом объем погашений в этом году составил ~0,6 трлн руб., половина из которых пришлась на «флоатеры») – нетто-заимствования пока покрывают ~60% официальной оценки бюджетного дефицита (1,3 трлн руб., которая по факту может оказаться больше).

( Читать дальше )

СДЭК запустил сервис для покупки восстановленной электроники

- 23 ноября 2022, 13:37

- |

На платформе CDEK recommerce сегодня доступны моноблоки, ноутбуки, смартфоны, планшеты, смарт-часы, наушники, приставки Apple, Samsung, PlayStation, XBox. Заказы доставляются из США, Германии, Финляндии, Сингапура и Японии.

В перспективе планируется расширить ассортимент устройствами Huawei, Xiaomi. Также компания планирует запустить в продажу восстановленную одежду, обувь и аксессуары премиум-сегмента (Louis Vuitton, Chanel, Gucci, Balenciaga). Проект позволит CDEK выйти на новый рынок, дополнив направление CDEK.Shopping, которое было запущено в текущем году и показало первые высокие результаты.

Восстановленная электроника — популярный сегмент продаж за рубежом, когда покупателям предлагают приобрести товары, от которых сразу же отказались первые владельцы, либо в них были обнаружены минимальные дефекты. В отличии от б/у техники, восстановленная техника проходит процедуру реставрации в зависимости от состояния устройства.

Эксперты проверяют товары по более чем 40 параметрам, при необходимости производят мелкий ремонт: меняют аккумуляторы, камеры, стекла, чтобы устройство было максимально неотличимо от нового. Главное преимущество такой электроники — цена. Клиент приобретает товар с внешним видом и функционалом новой техники, но со значительной экономией в стоимости.

( Читать дальше )

"Русал" разместил 94,7% третьего выпуска коммерческих облигаций на 2,4 млрд юаней

- 23 ноября 2022, 13:36

- |

МКПАО «Русал» завершило размещение выпуска коммерческих облигаций серии 001PC-03 номинальным объемом 2,5 млрд юаней, реализовав 94,71% выпуска на 2 млрд 367,763 млн юаней, говорится в сообщении компании.

Срок обращения выпуска — 2,3 года. Ставка купона до погашения установлена на уровне 3,75% годовых. Длительность 1-го купонного периода составит 112 дней, 2-9 купоны — квартальные.

НРД 9 ноября зарегистрировал 4 выпуска коммерческих облигаций «Русала» серий 001PC-01 — 001PC-04. Срок погашения всех выпусков — 7 марта 2025 года, все размещаются по закрытой подписке. Потенциальными приобретателями коммерческих облигаций являются юридические лица — брокеры.

ГТЛК установила ставку 22-го купона облигаций серии 001Р-06 на уровне 9%

- 23 ноября 2022, 13:34

- |

АО «Государственная транспортная лизинговая компания» установило ставку 22-го купона облигаций серии 001Р-06 на уровне 9% годовых, сообщила организация.

Компания завершила размещение 15-летнего выпуска объемом 20 млрд рублей в сентябре 2017 года. Ставка 1-го купона установлена в размере 10,5% годовых. Ставки 2-60-го купонов облигаций рассчитываются по формуле: ключевая ставка ЦБ РФ, действующая на 15-й рабочий день, предшествующий дате начала купонного периода, плюс 1,5%. По выпуску предусмотрена амортизационная структура погашения.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал