ОБлигации

Курс Доллара по 70 в Декабре? / Новости и Идеи / Прогноз по Доллару и Рублю / Потолок Цен на Нефть

- 06 декабря 2022, 19:07

- |

Обсуждаем сегодня последние новости по валютному рынку, рост курса Доллара к Рублю, цены на нефть, а также затронем вопрос потолка цен на российскую нефть.

( Читать дальше )

- комментировать

- 215

- Комментарии ( 0 )

Атомэнергопром сегодня разместил зеленые облигации на 9 млрд рублей

- 06 декабря 2022, 18:48

- |

Атомэнергопром, дочерняя компания Росатома, сегодня разместила зеленые облигации серии 001P-02 на 9 млрд руб. Спрос инвесторов превысил предложение в восемь раз и составил 73 млрд руб.

Заявки на выпуск начали собирать 29 ноября. Ориентир ставки купона составлял 9,35% годовых, что соответствует доходности к погашению 9,57%, но позже он был снижен до уровня 8,95% годовых, что соответствует доходности к погашению 9,15%. Спред к ОФЗ составил 75 б. п., к облигациям эмитентов уровня ААА – 15 б. п. Выплата купона будет происходить раз в полгода.

Организаторами размещения облигаций выступили Газпромбанк, БК «Регион», Россельхозбанк и Московский кредитный банк.

www.vedomosti.ru/finance/news/2022/12/06/953977-rosatom-razmestil-zelenie-obligatsii?from=newslineГазпром разместил замещающие облигации на 421,1 миллиона евро с погашением в 2024 году

- 06 декабря 2022, 18:22

- |

Выпуск замещающих облигаций – российских облигаций, замещающих еврооблигации компании, права на которые учитываются российскими депозитариями, – включает в себя 1 миллион облигаций номиналом 1 тысяча евро с погашением в январе 2024 года. Таким образом, компания разместила 42,11% выпуска.

Оплата облигаций при размещении осуществлялась денежными средствами, а также еврооблигациями, выпущенными компанией специального назначения Gaz Capital, с соответствующими параметрами, права на которые учитываются российскими депозитариями.

В итоге денежными средствами были оплачены облигации на 181,7 миллиона евро, еврооблигациями — на 239,4 миллиона.

1prime.ru/Bonds/20221206/839071754.htmlСуд подтвердил взыскание 483,9 млрд. рублей по иску "Открытие Холдинга" с его кипрской "дочки"

- 06 декабря 2022, 18:11

- |

Otkritie Investments Cyprus Limited на 100% принадлежит «Открытие Холдингу», компания выполняла функции инвестиционной структуры группы «Открытие» за пределами России.

1prime.ru/business/20221206/839072252.html

Математика ОФЗ

- 06 декабря 2022, 17:52

- |

Задача 1. Необходимо на короткий срок(1-2 месяца) купить ОФЗ и получить максимальную выгоду

Возьмем для простоты(т.к. в скоро гашение, будем считать что мы сможем его купить и продать по номиналу) ОФЗ 26211:

Покупка:

Номинал = 1000 рублей

НКД = 25,5

Комиссия брокера = 0,66

Итого расход на 1 ед.: 1026,16

Гашение:

Номинал = 1000 рублей

Купон = 34,9

Комиссия брокера = -0,66

Итого расход на 1 ед.: 1034,24

Доход чистыми: 1034,24 — 1026,16 = 8,08

Но тут выясняется что мы еще должны платить НДФЛ с купона: 34,9*0,13 = 4,537

И остается у нас: 8,08 — 4,537 = 3,543

Т.е. половину дохода забирает налог.

А что если продать ОФЗ за несколько дней до гашения.

Для примера я посмотрел несколько ОФЗ: перед гашением они вполне торговались по цене номинала.

Допустим продать 22.01.2023:

Продажа:

Номинал = 1000 рублей

НКД = 34,32

Комиссия брокера = -0,66

Итого расход на 1 ед.: 1033,66

( Читать дальше )

Минфин 7 декабря вновь проведет 3 безлимитных аукциона по размещению ОФЗ-ПД, ОФЗ-ПК и ОФЗ-ИН

- 06 декабря 2022, 17:08

- |

Министерство финансов России в среду, 7 декабря, проведет аукционы по продаже ОФЗ-ПД серии 26237, ОФЗ-ПК серии 29023 и ОФЗ-ИН серии 52004 в объемах остатков, доступных для размещения в каждом выпуске.

Облигации серии 26237 с погашением 14 марта 2029 года имеют 15 полугодовых купонных периодов и первый купонный период 98 дней, дата выплаты 4-го купонного дохода — 22 марта 2023 года. Ставка купонного дохода определена в размере 6,7% годовых (1-й купон — 17,99 рубля на облигацию и 2-16-й купоны — 33,41 рубля на облигацию). Объем остатков, доступных для размещения в данном выпуске, составляет почти 112 млрд рублей.

Облигации серии 29023 с погашением 23 августа 2034 года имеют 47 квартальных купонных периодов, дата выплаты 1-го купонного дохода — 8 марта 2023 года. Расчет процентных ставок 1-47-го купонов и соответствующих купонных доходов производится на основе среднего значения ставок RUONIA за текущий купонный период с небольшим «техническим» временным лагом в семь календарных дней, то есть определяются в конце текущего купонного периода (для прежних выпусков ОФЗ-ПК ставки рассчитывались на основе истекшего купонного периода и были известны до начала купонного периода — ИФ). Данный выпуск является новым, он еще ни разу не предлагался инвесторам. Его первоначальный объем составляет 750 млрд рублей по номиналу.

( Читать дальше )

Коротко о главном на 06.12.2022

- 06 декабря 2022, 14:58

- |

Старт размещения, ставки купонов и итоги оферт:

- «Балтийский лизинг» сегодня начинает размещение дополнительного выпуска №1 облигаций серии БО-П06 объемом 10 млрд рублей. Цена размещения — 100% от номинала, что соответствует доходности к погашению (24 сентября 2025 г.) на уровне 11,2% годовых. Организаторы размещения — BCS Global Markets, Газпромбанк и ИБ «Синара».

- «Позитив Текнолоджиз» установил ставку купона трехлетних облигаций серии 001Р-02 объемом 2,5 млрд рублей на уровне 10,55% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок прошел 5 декабря. Минимальная заявка на приобретение облигаций — 1,4 млн рублей. Номинальная стоимость одной бумаги — 1000 рублей. Техразмещение запланировано на 7 декабря.

- Банк России зарегистрировал выпуск облигаций «Микро Капитал Руссия» серии 02. Регистрационный номер — 4-01-00667-R. Выпуск будет предназначен для квалифицированных инвесторов и размещен по закрытой подписке.

( Читать дальше )

ООО «Круиз»: влияние частичной мобилизации — плюсы и минусы

- 06 декабря 2022, 13:49

- |

Реагируя на высокий спрос со стороны потребителей, дополнительно простимулированный частичной мобилизацией, компания планирует построить несколько складов. Также «Грузовичкоф» повышает привлекательность своих вакансий на рынке труда по причине снижения активности со стороны водителей из-за мобилизации.

Объявление частичной мобилизации подтолкнуло к росту спроса на услугу «Складовичкоф», значительный скачок запросов на услугу хранения вещей в боксах зафиксирован в сентябре-октябре. Сейчас количество обращений снизилось, однако по-прежнему остается заметно выше, чем в начале года.

Самые востребованные позиции — аренда ячеек площадью от 1,5 до 3 кв. м. для хранения вещей в коробках. Кроме того, как мы уже писали, услуга активно развивалась и ранее по причине недостатка мест для хранения вещей у жителей малогабаритного жилья, которых в крупных городах становится все больше, а также из-за сокращения площадей гаражных кооперативов, что также особенно актуально для мегаполисов.

( Читать дальше )

ООО «Фабрика ФАВОРИТ» усиливает позиции на Дальнем Востоке

- 06 декабря 2022, 13:46

- |

Эмитент сообщил о том, что командировки его представителей на Дальний Восток успешно завершились. Деловые поездки принесли расширение поставляемого клиентам ассортимента и новый контракт с местным дистрибьютером.

ООО «Фабрика ФАВОРИТ» имеет внушительный портфель клиентов и совершает отгрузки в 8 регионах страны, сегодня эмитент продолжает укреплять свои позиции. Так, в 4 квартале состоялись командировки специалистов компании, в ходе которых они посетили партнеров в Магадане, на Камчатке, объехали весь Дальний Восток.

«Все запланированные поездки и встречи с ключевыми клиентами не только состоялись, но и прошли для нас крайне удачно. Мы расширили поставляемый ассортимент благодаря успешным переговорам с локальными сетями. Презентовали новую торговую марку «Село молочное», а также наш портфель пополнился контрактом с местным дистрибьютером», — рассказал директор ООО «Фабрика ФАВОРИТ» Борис Дегтярев.

( Читать дальше )

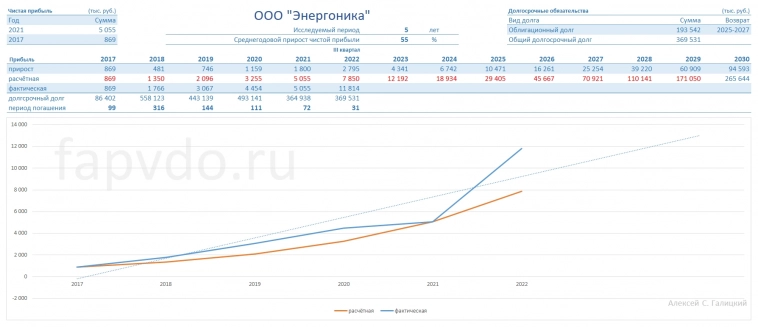

Энергоника не сможет погасить долги вовремя

- 06 декабря 2022, 13:29

- |

Сама по себе структура капитала компании ужасная. Останавливает от инвестиций в это предприятие — низкая ликвидность и слабая рентабельность активов. Однако, если посчитать, что компания развивающаяся, то темпы её роста очень даже неплохие и, я бы сказал перспективные, но выводы и прогнозы сделанные далее не делают компанию более надёжной в финансовом плане.

Среднегодовой прирост чистой прибыли ООО «Энергоника» очень даже неплохой и поддерживать ежегодное 55%-ое увеличение чистой прибыли не так просто, но компании это удаётся. Последние 5 лет компания не просто поддерживает этот рост, но и поразительно точно его соблюдает, даже с небольшим опережением графика. Но достаточно ли этого, чтобы погасить облигационные займы вовремя? Нет. И вот почему.

Компания достаточно сильно закредитована. Долгосрочные обязательства хоть и не имеют тенденцию к росту, но их объём достаточно большой, чтобы компания смогла с ним справиться на раз-два. Из-за большого долга, компания имеет, если мягко сказать, не очень маленькие проценты к уплате по кредитам и займам. В итоге, после вычета из валовой прибыли всех коммерческих и управленческих расходов, прибыль от продаж желает оставлять лучшего. Она немногим больше чем надо заплатить по займам. Вот и получается, что рентабельность активов и эффективность бизнеса очень низкие, на уровне 1%. Поэтому:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал