ОБлигации

Отвечает ли материнская компания за долги SPV-компании?

- 18 декабря 2022, 09:57

- |

- комментировать

- 235

- Комментарии ( 8 )

ОФЗ

- 18 декабря 2022, 05:55

- |

Свои бонды выпускают и корпорации, и субъекты РФ, а также и сам Минфин — самый надежный эмитент в Российской федерации. Бонды Минфина называются ОФЗ — облигации федерального займа.

Так как на фоне внешнеполитической обстановки ОФЗ становятся всё выгоднее, размещаю еще раз развернутый гид по государственным бондам для новичков.

Главные плюсы ОФЗ:

1) Обеспечиваются всем имуществом государства, и поэтому считаются безрисковыми.

2) Приобрести можно от 1 штуки (стоимостью около 1000 рублей).

3) Идеально подходит для долговременной «безрисковой стратегии», но получать прибыль можно и в краткосрочный период.

4) Купонный доход освобождается от налога (если держать облигации на ИИС типа Б).

Напоминаю, что ИИС — это специальный счет со льготным налоговым

режимом. Его плюс в том, что после уплаты НДФЛ, вы сможете получить

налоговый вычет. Завести его можно в банке.

( Читать дальше )

Дайджест по рейтинговым действиям в высокодоходном сегменте (ЛайфСтрим, НТЦ Евровент, Солид-Лизинг, МФК Лайм-Займ, Элит Строй, ГК ЕКС, Сибирское стекло)

- 17 декабря 2022, 14:29

- |

🟢 ООО «ЛайфСтрим»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBBB

ООО «ЛайфСтрим» специализируется на построении инфраструктурных решений для компаний телекоммуникационной отрасли в России и ближнем зарубежье.

Агентство не видит высоких рисков в зависимости бизнеса Компании от контента и оценивает уровень непосредственной конкуренции компании с онлайн-кинотеатрами как низкий. Это объясняется выстроенными долгосрочными взаимоотношениями с правообладателями, а также тем, что в настоящее время онлайн-кинотеатры не заинтересованы в смене фокуса деятельности с рынка b2c на рынок b2b. Основной фактор риска, который наблюдает агентство – ежегодное увеличение объемов зарезервированной дебиторской задолженности вследствие несостоятельности некоторых контрагентов.

Уровень долговой нагрузки компании оказывает положительное влияние на рейтинговую оценку. В своих расчётах агентство ориентировалось на комбинацию данных РСБУ и МСФО отчётности. Увеличение долгового портфеля соответствовало росту финансовых результатов, вследствие чего отношение долга на 30.09.2022 к EBITDA за отчетный период, по расчётам агентства, сохранилось на уровне 2,4х. Агентство оценивает прогнозную ликвидность компании на умеренно-высоком уровне.

( Читать дальше )

ЦБ всё-таки не запускал печатный станок

- 16 декабря 2022, 21:20

- |

Сегодня было очередное заседание Банка России.

Решение по ставке обсуждать нет смысла, потому что никакой интриги не было. Кроме того, никаких новых сигналов по ставке мы не получили.

Но ответы на вопросы были очень интересные!

Самый главный вопрос — это РЕПО для банков под рекордные займы Минфина.

Мы все видели, как Минфин занимал почти по триллиону за раз (это очень много). А банки перед этим получали деньги от ЦБ. Что это было?

Многие заявили, что ЦБ всё-таки запустил печатный станок и начал финансировать Минфин (но не напрямую, а через банки). Кто-то называл данную процедуру куе по-русски.

Ситуация опасная, кстати. Напечатанные деньги в западных странах привели к рекордному росту инфляции. Если в РФ начнётся что-то подробное, ситуация может выйти из под контроля.

( Читать дальше )

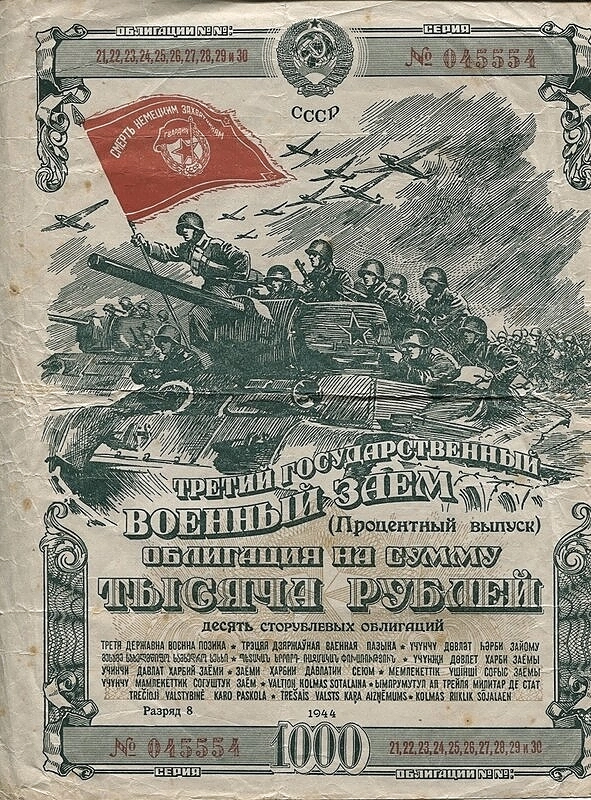

Как на счёт облигаций?

- 16 декабря 2022, 19:46

- |

Главе Минфина Антону Силуанову направили предложение организовать выпуск облигационного займа «Народ и Армия едины». Идея с «военными облигациями» как минимум очень спорная. Мы живем не в середине 20 века, и такие облигации подрывают доверие к финансовой системе и «вымывают финансирование» у многочисленных и прекрасно работающих волонтерских организаций, которые занимаются поставкой самого необходимого и прямо сейчас. Если государству нужны деньги, государство может выпустить обычные бонды, государство может просто нарастить денежную массу, у государства есть многочисленные фонды, в которых оно годами аккумулировало деньги.

Хуже может быть только предложение заморозить банковские депозиты или сделать участие в программе военных займов «принудительным». Про возможную конвертацию других бондов или (упаси Господи) депозитов мы просто промолчим. Если наш ЦБ всерьез говорит о необходимости развития суверенного финансового рынка, то такие «военные облигации» могут стать гвоздем в крышку его гроба.

( Читать дальше )

Рынок ожидает ювелирное размещение

- 16 декабря 2022, 17:08

- |

Уже на следующей неделе лидер российского ювелирного рынка холдинг SOKOLOV — открывает книгу заявок на размещение дебютных облигаций. Объем размещения — 3 млрд рублей, ориентир купона от аналитиков Газпромбанка (они кстати выкатили по компании интересную аналитику для клиентов) — 15-15,5% годовых с ежеквартальным купоном (премия к ОФЗ 550 б.п.).

Рейтинг АКРА ВВВ+ первый рейтинг как для компании, так и для всей индустрии. Очень неплохо для дебютанта. Компания в своей презентации на МОЕХ рассказала, что обладает достаточным запасом прочности и сохраняет устойчивое финансовое положение даже в условиях высокой внешней волатильности.

Немного цифр из отчета Газпромбанка — компания находится в фазе роста, при этом прибыльная и с положительным денежным потоком. 400-450 млн рублей на обслуживание выпущенных облигаций в ежегодном формате найдут с лихвой — операционный денежный поток только за 1 полугодие составил 1,4 млрд рублей.

( Читать дальше )

Набиуллина: Сделка по продаже банка Открытие ВТБ на завершающем этапе, намерены закрыть ее в декабре

- 16 декабря 2022, 15:19

- |

Пресс конференция ЦБ РФ: Главное

- 16 декабря 2022, 15:09

- |

👉 Инфляция в ближайшие месяцы инфляция продолжит замедлятся

👉 Весной инфляция может опуститься ниже 4%, но это не будет характеризовать динамику цен здесь и сейчас.

👉 Улучшились текущие оценки ожиданий бизнеса относительно производства и спроса

👉 В Москве и СПБ произошел спад потребления. На юге, Урале в других регионах потребление на уровне прошлого года

👉 Замедление частных инвестиций компенсируется государственными

👉 Наблюдался высокий темп роста в ипотеке

👉 Эффекты введения ценового потолка ЦБ учтет в февральском прогнозе

👉 Для формирования сбережений и инвестиций всё больше используется рубль

👉 Девалютизация банков продолжается

👉 Расширение дефицита бюджета станет проинфляционным риском

👉 Банк России будет определять уровень ставки таким образом, чтобы не препятствовать структурной трансформации экономики и снижению инфляции

( Читать дальше )

ООО "Главторг" допустил технический дефолт по облигациям. Уже второй раз...

- 16 декабря 2022, 14:24

- |

Ранее в сериале:

— 07 декабря 2022 года Мосбиржа включает облигации «Главторга» в сектор повышенного инвестиционного риска

Прошлый раз в сентябре 2022 купон выплачивали 3 дня, частями с просрочкой от 1 до 2 суток

nsddata.ru/ru/news/view/901878

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал