ОБлигации

АО АПРИ «Флай Плэнинг» - участник конкурса «Строитель года -2021»

- 25 августа 2021, 12:43

- |

🏆 Компания АО АПРИ «Флай Плэнинг» отмечена дипломом участника конкурса «Строитель года -2021» в номинации «Реализованный проект по созданию современной комфортной инфраструктуры и архитектуры в сфере малоэтажного жилищного строительства» за создание комфортных условий проживания в загородном районе «ТвояПривилегия»

Конкурс комиссии «Строитель года» проходит уже в пятнадцатый раз.

👷♀️ Для оценки объектов — участников конкурса, члены Конкурсной комиссии выезжали на объект, чтобы увидеть и оценить номинантов «вживую» и пообщаться с участниками процесса на месте.

- комментировать

- Комментарии ( 2 )

Коротко о главном на 25.08.2021

- 25 августа 2021, 10:17

- |

Начало размещений, новые выпуски и кредитные рейтинги:

- Сегодня ГК «САМОЛЕТ» начинает размещение трехлетних облигаций серии БО-П10 объемом 15 млрд рублей. Ставка купона установлена на уровне 9,15% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Организаторы: Альфа-банк, «ВТБ Капитал», Газпромбанк, Московский кредитный банк, Sber CIB и Совкомбанк.

- Сегодня УК «ДОМИНИОН» начинает размещение десятилетних облигаций серии БО-01 объемом 10 млрд рублей на СПБ бирже. Ставка установлена на 14,25% годовых, купоны полугодовые. Выпуск будет размещен по закрытой подписке среди квалифицированных инвесторов. Номинал одной облигации — 10 млн рублей.

- «Балтийский лизинг» зарегистрировал выпуск трехлетних облигаций серии БО-П04 объемом 5 млрд рублей на Московской бирже. Присвоенный регистрационный номер — 4B02-04-36442-R-001P. Ориентир ставки купона установлен на уровне не выше 8,75% годовых, купоны ежеквартальные. По выпуску предусмотрена амортизация: в дату выплат 7-11-го купонов будет гаситься по 16,5% от номинальной стоимости, в дату окончания 17-го купона — 17,5% от номинала, а также оферта от АО «Балтийский лизинг». Сбор заявок на выпуск пройдет 25 августа с 11:00 до 15:00 по московскому времени. Техразмещение запланировано на 30 августа. Организаторы: Альфа-банк, BCS Global Markets, Синара инвестбанк и Совкомбанк. Андеррайтер — ПАО Банк «Финансовая Корпорация Открытие».

( Читать дальше )

Обзор прессы: Сбербанк,VEON,ЦБ,Газпром,СПБ биржа - 25/08/21

- 25 августа 2021, 08:16

- |

Иностранные инвесторы снова покупают ОФЗ

После двухнедельного затишья международные инвесторы резко увеличили вложения в ОФЗ. На минувшей неделе они выросли более чем на 87 млрд руб., в четыре раза больше, чем неделей ранее. Иностранцев привлекают сравнительно сильные фундаментальные показатели российской экономики и уровень ставок. Впрочем, пока ФРС США не определилась с будущим монетарных стимулов, такие инвестиции носят спекулятивный характер.

https://www.kommersant.ru/doc/4957108

«СПБ Биржа» готовит новую торговую секцию

«СПБ Биржа» обсуждает с рядом участников рынка возможность организации торгов акциями в новой секции пре-IPO. Предполагается, что бумаги будут доступны только квалифицированным инвесторам, а к листингу будут допускаться как акции самих

( Читать дальше )

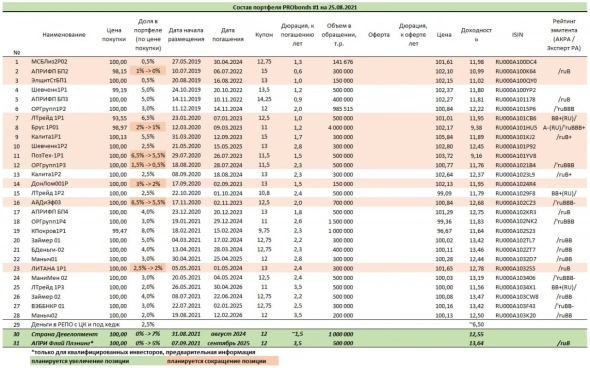

Краткий обзор портфелей PRObonds (13,0-10,3% годовых). Большая ротация

- 25 августа 2021, 06:38

- |

Актуальные доходности портфелей PRObonds (за последние 365 дней): 13,0% годовых – для облигационного портфеля #1, 10,3% — для смешанного портфеля #2. Портфель #1, состоящий из ВДО, опережает доходность индекса Cbonds HY на 0,5% с прошлого по нынешний август.

( Читать дальше )

Борис Батин ответил на вопросы Angry Bonds🔥

- 24 августа 2021, 16:06

- |

Angry Bonds: Ваш прогноз роста российского рынка микрокредитования в 2021 г.? В 2022?

Борис Батин: Бурного роста рынка микрокредитования в 2021 году мы не ожидаем, объем выдачи будет на уровне 2019-2020 гг. Это связано с достаточно серьезным изменением кредитных политик участниками рынка и повышением качества оценки заемщиков. В 2022 году мы также не ожидаем интенсивного роста рынка в целом. Скорее, с учетом продолжающегося тренда на консолидацию сектора можно говорить о росте отдельно взятых крупных игроков.

Angry Bonds: Положительное и отрицательное влияние пандемии на рынок?

Борис Батин: Пандемия стала проверкой на прочность, которую мы успешно прошли — у нас получилось быстро перестроить бизнес-процессы без потери эффективности, перейти на удаленную работу и сохранить полную работоспособность. Это стало вызовом, достойно ответив на который, мы стали только сильнее. С точки зрения положительного влияния пандемии непосредственно на рынок можно отметить рост востребованности и укрепление позиций онлайн-игроков рынка. Компании, оказывающие услуги 100% дистанционно (в том числе и мы), получили дополнительный фактор развития, на фоне ограничений они оказались в выигрышном положении по сравнению с теми, кто работает только оффлайн или по гибридной модели. То есть был сделан еще один большой шаг на пути глобальной цифровой трансформации рынка микрокредитования и повышения технологичности сектора. Также можно говорить об «очищающем» эффекте — в результате естественного отбора часть игроков покинули отрасль, а сильные игроки выжили и продолжили работать еще более эффективно, произошло перераспределение рынка. (количество участников госреестра МФО по итогам 2020 г. составило 1385, сократившись на 22% год к году).

( Читать дальше )

Недельный обзор долговых рынков

- 24 августа 2021, 15:45

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ПРОТОКОЛ ИЮЛЬСКОГО ЗАСЕДАНИЯ ФЕДРЕЗЕРВА ”MINUTES” – ОСНОВНЫЕ ВЫВОДЫ

На самом деле, главный вывод один – FOMC готов начать сворачивать QE уже в этом году. Как следует из текста протокола, единого мнения нет – кто-то из членов FOMC выступает за начало сворачивания в этом году, кто-то – в начале следующего. Те, кто хотят начать уже в этом году, предлагают выбрать более плавную траекторию сокращения, дабы снизить риски. Очевидно, что решения пока нет, поэтому нет смысла ждать четких сигналов от Пауэлла в эту пятницу в Джексон-Холле. По-видимому, на сентябрьском заседании FOMC вопрос «когда начинать» будет основным. Примут решение или нет, пока непонятно. Риски, связанные с дельта-штаммом, а также неожиданно слабые данные по ВВП за 2-й квартал, могут заставить FOMC отложить принятие решения до следующего заседания. Но если к сентябрьскому заседанию фон вокруг ковида и экономики улучшится, то решение может быть принято уже в сентябре.

( Читать дальше )

Рэй Далио: Меняющийся мировой порядок. Глава 2. Большой цикл денег, кредитов, долгов и экономической активности - Часть 3 из 3

- 24 августа 2021, 14:57

- |

Первая часть | Вторая часть

Печатая деньги и покупая долговые обязательства, как это делалось с 1933 года, центральные банки поддерживали цикл расширения денежной и долговой массы. Они делали это, совершая покупки, которые подталкивали цены на облигации вверх, и предоставляя продавцам этих облигаций наличные деньги, что приводило их к покупке других активов. Это подталкивало цены на эти активы вверх и, по мере того как они росли в цене, снижало будущую ожидаемую доходность. Поскольку процентные ставки были ниже ожидаемой доходности других инвестиций, а доходность облигаций и другие будущие ожидаемые доходы упали до очень низких уровней по сравнению с доходами, необходимыми инвесторам для финансирования своих различных расходных обязательств, инвесторы все чаще занимали деньги для покупки активов, доходность которых, как они ожидали, будет выше, чем стоимость займа. Другими словами, они следовали классическому процессу «пузыря», покупая финансовые активы на заемные деньги, делая ставку на то, что купленные ими активы будут иметь более высокую доходность, чем их стоимость. Покупки с использованием заемных средств подтолкнули цены на эти активы вверх, понизили их ожидаемую будущую доходность и создали новую уязвимость долгового пузыря, которая может дать о себе знать, если доходы, полученные от купленных активов, окажутся ниже стоимости заемных средств. Когда долгосрочные и краткосрочные процентные ставки были около 0%, а покупка облигаций центральными банками не так эффективно использовалась для стимулирования экономического роста и помощи тем, кто больше всего в ней нуждался, мне стало очевидно, что второй тип денежно-кредитной политики не будет работать хорошо и потребуется третий тип денежно-кредитной политики — «денежно-кредитная политика 3», или ДКП3. ДКП3 работает за счет того, что центральные правительства резервных валют увеличивают свои заимствования и направляют свои расходы и кредитование туда, куда они хотят, а центральные банки резервных валют создают деньги и кредиты и покупают долговые обязательства (и, возможно, другие активы, например, акции) для финансирования этих покупок.

( Читать дальше )

Рэй Далио: Меняющийся мировой порядок. Глава 2. Большой цикл денег, кредитов, долгов и экономической активности - Часть 2 из 3

- 24 августа 2021, 14:50

- |

3) Затем увеличивается объем долга

Сначала на «твердые деньги» предъявляется столько же прав требований, сколько твердых денег в банке. Однако держатели бумажных требований и банки открывают для себя чудеса кредита и долга. Они могут ссудить эти бумажные права на требования банку в обмен на выплату процентов, таким образом, они получают проценты. Банкам, которые занимают у них деньги, это нравится, потому что они ссужают эти деньги другим, которые платят более высокую процентную ставку, так что банки получают прибыль. А тем, кто занимает деньги у банка, это нравится, потому что это придает им покупательную способность, которой у них не было. И всему обществу это нравится, потому что это приводит к росту цен на активы и производства. Поскольку все довольны таким положением дел, они поступают таким образом в большом объеме. Кредитование и заимствование повторяется снова и снова много раз, происходит бум, и количество требований на деньги (т.е. долговых активов) увеличивается по сравнению с количеством реальных товаров и услуг, которые можно купить. Беда наступает либо тогда, когда доходов не хватает, чтобы справиться с долгами, либо когда количество требований (т.е. долговых активов), которые люди держат в расчете на то, что они смогут продать их, чтобы получить деньги для покупки товаров и услуг, растет быстрее, чем количество товаров и услуг, причем на такую величину, которая делает конверсию из этого долгового актива (например, облигации) невероятной. Эти две проблемы имеют тенденцию объединяться.

( Читать дальше )

Рэй Далио: Меняющийся мировой порядок. Глава 2. Большой цикл денег, кредитов, долгов и экономической активности - Часть 1 из 3

- 24 августа 2021, 14:44

- |

Примечание: Чтобы сделать эту статью более легкой и короткой для чтения, я постарался передать наиболее важные моменты простым языком и выделил их жирным шрифтом, так что вы сможете уловить суть всего материала за несколько минут, сосредоточившись на том, что выделено жирным шрифтом. Предыдущие главы из этой серии можно найти здесь: Введение (оригинал, перевод) и Глава 1. Кроме того, если вы хотите получить простое и увлекательное 30-минутное объяснение того, как работает многое из того, о чем я здесь говорю, посмотрите фильм "Как работает экономическая машина", который доступен на YouTube.

( Читать дальше )

Популярность ESG инвестирования и рыночные тенденции

- 24 августа 2021, 14:06

- |

Долг ESG — или долг по экологическим, социальным и управленческим инициативам — очень высок. Только в этом году, в Европе было продано долга ESG на сумму около 50 миллиардов долларов. Но помните, что первая в истории облигация ESG была выпущена в 2007 году, в год формирования крупного финансового пика.

Автор: Brian Whitmer

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал