ОБЛИГАЦИИ

Минфин провалит свой план по размещению ОФЗ

- 13 марта 2017, 14:05

- |

Российский внутренний долг непрестанно увеличивается вот уже 6 месяцев. В последний раз обязательства государства росли более полугода в 2013 г. По итогам февраля они вплотную приблизился к 8,2 трлн рублей.

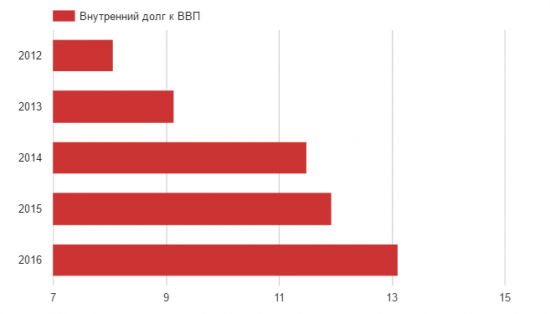

С начала 2017 г. внутренний долг России увеличился почти на 161 млрд рублей, прибавив за январь и февраль по 70 и 90 млрд рублей соответственно. За полгода обязательства страны стали больше на 819 млрд рублей. Сегодня внутренний долг составляет 13% ВВП, в то время как в 2012 г. он был равен 8%.

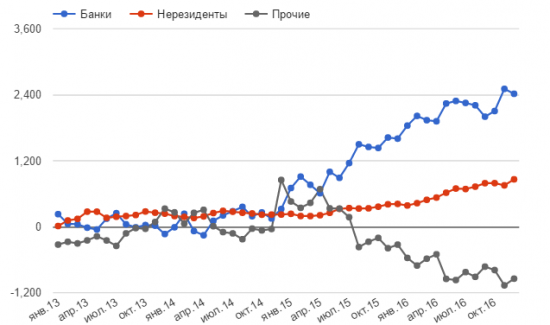

Минфин начал активно привлекать средства на внутреннем долговом рынке в конце прошлого года, на фоне роста интереса к российским ОФЗ со стороны нерезидентов и банков. Основным покупателем госдолга стали кредитные организации России. За год они увеличили свои вложения в бумаги на 814 млрд рублей. Иностранные инвесторы также не остались в стороне, купив облигаций на 446 млрд рублей. Другие участники рынка избавлялись от ОФЗ.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 32 )

Пассивный портфель «ИИС» - обновил после паники!

- 13 марта 2017, 11:46

- |

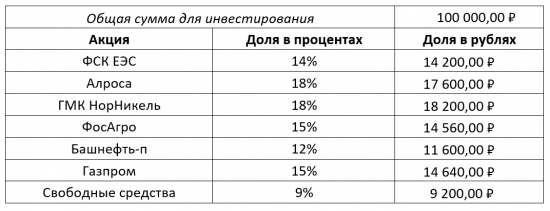

Ранее писал по созданию портфеля для пассивно инвестирования на ИИС, после паники докупил ещё акций в свой портфель по более низким ценам и приблизительные дивиденды по текущим ценам стали на много привлекательнее. Также оставил немного свободных средств на случай, если акции упадут ещё ниже или появится новая инвестиционная идея под пассивное инвестирование. И дополнительно рассчитал приблизительную среднюю доходность по портфелю по достижению цели по акциям и получению дивидендов.

Напомню, по поводу целей, это больше для читателей, я возможно не буду продавать по достижению целей, так как при текущих ценах, дивидендная доходность отличная и её можно будет получать многие годы, если компании не станут убыточными или же изменится устав компании по выплате дивидендов.

( Читать дальше )

Подскажите откуда берется информация об оферте (предложения к выкупу) по облигациям, например на сайтах: bonds.finam.ru rusbonds.ru?

- 11 марта 2017, 22:47

- |

Супер подкасты по фундаменталу на английском языке

- 11 марта 2017, 12:51

- |

https://www.danielstrading.com/turners-take/turners-take-podcast/2017/03/10/turners-take-podcast-march-10-2017

Когда американский рынок акций начнет свое падение?

- 10 марта 2017, 15:03

- |

Американские фондовые рынки все никак не могут остановиться и штурмуют новые высоты. Хоть в последние несколько дней индексы и отступили от своих максимумов, но пока это больше похоже на передышку и небольшую коррекцию, чем на разворот.

С минимальных значений 2009 г. американский фондовый рынок вырос уже на 250%, столь продолжительного ралли не было уже давно. К примеру с 2003 по 2007 гг. индексы прибавили около 103%. На этом фоне даже инсайдеры не хотят покупать акции своих компаний, несмотря на то что дела у корпораций США идут неплохо.

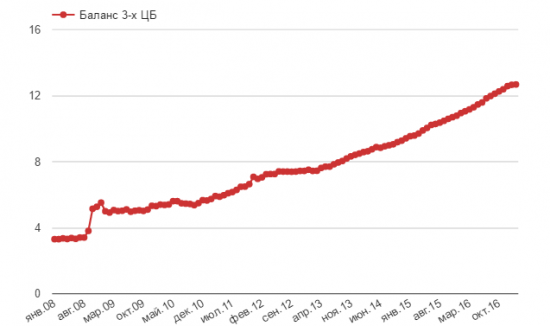

Основной причиной данного роста была сверх мягкая монетарная политика центральных банков мира. ФРС с 2008 г. напечатала около 3,5 трлн ничем не обеспеченных долларов. Сейчас этим активно занимаются ЕЦБ и Банк Японии. В общей сложности, за 9 лет ими было напечатано около 9,3 трлн долларов. Учитывая, что инфляции в западном мире только сейчас приближается к 2%, то эти деньги куда-то да должны были хлынуть. Сначала это был долговой рынок — доходность по облигациям упала в прошлом году до исторических минимумов. (Напомним, что доходность падает при росте стоимость облигации.)

( Читать дальше )

Падение рынка - есть ли выжившие?

- 10 марта 2017, 08:00

- |

Я прилично перебрал свой портфель, продал за это время сначала Камаз, затем Энел Россия, РусГидро и пару дней назад Распадскую — доходность по каждой бумаге закрыл в среднем 30%. Прикупил Алросу, Норникель, ФосАгро, Башнефть-п, ФСК — взял дивидендные бумаги, так как при текущих котировках дивиденды уже больше 10-12%, да и мало ли затянется это падение, хоть приличные дивиденды получу и докуплю на них ещё ниже.

P.S.: Надеюсь скоро развернёмся, всё таки дивидендная доходность при таких котировках и такой инфляции будет превышать банковские депозиты в разы. И тогда придут новые инвесторы, будет приток новых средств, которые должны поднять котировки вверх. Также не забываем идут недели годовых отчётов компаний, которые очень даже не плохие!

Российские банки могут обвалить рынок ОФЗ

- 09 марта 2017, 20:31

- |

На фоне высокого спроса на долговые бумаги страны российские банки предпочли продать ОФЗ. За декабрь прошлого года они избавились от гособлигаций на 90 млрд рублей. В то время как нерезиденты нарастили свои вложения на 109 млрд.

Российские банки являются ключевым игроком на рынке ОФЗ, так как владеют около 60% всех долговых бумаг страны. В общей сложности на балансе у кредитных организаций страны на начало текущего года находилось гособлигаций на 3,36 трлн рублей. Сам рынок ОФЗ на этот период оценивался в 5,6 трлн рублей, увеличившись за декабрь на 141 млрд рублей. Из этой суммы 109 млрд рублей был куплен нерезидентами и 121 млрд другими участниками рынка.

Чем еще важны кредитные организации страны? А тем, что именно они продавали российские ОФЗ в ноябре 2014 г. спровоцировав обвал на 11%. За ноябрь банки продали бумаг на 110 млрд рублей. Иностранные инвесторы в то же самое время нарастили свои портфели на 2 млрд рублей.

Однако, как это ни странно, именно прочие участники рынка рациональнее всех вкладывают в ОФЗ. Они заблаговременно избавились от российских долговых бумаг в 2014 г., а при существенном падении цен скупили их обратно. В декабре 2014 г. они приобрели бумаг на 890 млрд рублей.

( Читать дальше )

Результаты общего собрания владельцев облигаций банка "Пересвет" от 03 марта

- 07 марта 2017, 18:15

- |

Согласились на реструктуризацию держатели облигаций серий БО-02 и БО-03, БО-П01 — БО-П03 и БО-П05.

Не согласились на условия реструктуризации держатели — БО-01, БО-04 и 3-й серии.

Согласно предварительным договоренностям, рыночные облигации «Пересвета» в дальнейшем должны трансформироваться в «суборды» банка. «Такую схему реструктуризации долга нам подтверждают представители ЦБ РФ и временной администрации. Однако документации на этот счет пока нет», — говорил «Интерфаксу» один из держателей бондов. По его словам, по предварительным договоренностям облигации могут быть конвертированы в «суборды» банка во втором квартале 2017 года.

«Мы согласились на реструктуризацию. От представителей временной администрации банка и ЦБ РФ мы услышали подтверждение процедуры оздоровления банка. На втором этапе реструктуризации долга и процесса bail-in нам действительно предварительно предложено получить около 15% долга деньгами и конвертировать около 85% в субординированный заем. Предложенные небольшие отступные можно рассматривать скорее как часть юридической процедуры», — говорил другой собеседник агентства. «По нашей информации, отступные не отменяют основной схемы конвертации долга — возвращение 15% наличными и конвертация 85% в капитал», — подтверждал еще один собеседник «Интерфакса».

Что думаете, коллеги? )

Аналитический обзор компании «Интер РАО ЕЭС»

- 05 марта 2017, 12:39

- |

О компании: Группа «Интер РАО» — диверсифицированный энергетический холдинг, управляющий активами в России, а также в странах Европы и СНГ.

Деятельность группы охватывает:

- Производство электрической и тепловой энергии

- Энергосбыт

- Международный энерготрейдинг

- Инжиниринг, экспорт энергооборудования

«Интер РАО» — единственный российский оператор экспорта-импорта электроэнергии. География поставок включает Финляндию, Белоруссию, Литву, Украину, Грузию, Азербайджан, Южную Осетию, Казахстан, Китай и Монголию.

ПАО «Интер РАО» управляет энергосбытовыми компаниями — гарантирующими поставщиками в 12 регионах России. «Интер РАО» также владеет компаниями — поставщиками электроэнергии крупным промышленным потребителям.

Стратегия «Интер РАО» направлена на создание эффективного международного диверсифицированного холдинга, присутствующего во всех ключевых конкурентных сегментах электроэнергетики. Реализация стратегии позволит «Интер РАО» к 2020 г. войти в десятку крупнейших мировых энергетических компаний.

( Читать дальше )

Премьер РФ пообещал сделать гособлигации добровольными

- 05 марта 2017, 11:06

- |

Премьер-министр РФ Дмитрий Медведев призвал не путать запускаемый Минфином инструмент продажи облигаций федерального займа (ОФЗ) населению с гособлигациями советского периода. Об этом он заявил в интервью телеканалу «Россия 1».

«Мы, во-первых, не советское правительство, и у нас никогда не было цели размещать государственные облигации так, как это было сделано в конце 1940-х годов. Тогда подписка на государственные облигации, как и на другие инструменты государства, была обязательной, тебе часть зарплаты выдавали облигациями», — отметил премьер.

Сейчас же, подчеркнул он, любые долговые обязательства — как государственные, так и частных компаний — могут распространяться только на добровольных началах: «хочешь — покупай, хочешь — не покупай».

«Люди у нас покупают акции, покупают различного рода облигации, надеются получить по ним доход. Но, в принципе, ничего нового в идее выпуска облигаций государственных нет, как и, собственно, в том, чтобы прибегать к внутренним заимствованиям на рынке. Но, еще раз подчеркиваю, это всегда выбор конкретного человека», — добавил Медведев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал