ОБЛИГАЦИИ

Налоги на рынке ценных бумаг для России и США - коротко и по делу!

- 24 мая 2017, 17:26

- |

Доходы, полученные на рынке ценных бумаг (от дивидендов и прироста курсовой стоимости), облагаются налогом по ставке 13%, за исключением выплат по государственным и муниципальным облигациям, которые налогом не облагаются.

Прибыль инвестора, получаемая от операций с акциями на рынке акций США, облагается налогом на доходы физических лиц по ставке 13%. Что касается дивидендов, то, согласно конвенции, они облагаются следующим образом. Эмитент, выплачивая дивиденды, удерживает с физического лица-нерезидента налог в соответствии с местным законодательством (в США – это 10%). После этого получатель дивидендов выплачивает налог в своей стране.

Благодаря подписанной между США и Россией конвенции об избежании двойного налогообложения, доход инвестора-резидента РФ от вложения в ценные бумаги США, облагается налогом только на территории РФ. Для получения налоговых льгот необходимо заполнить, подписать и отправить брокеру форму

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 9 )

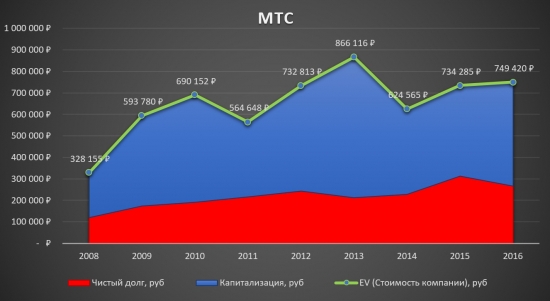

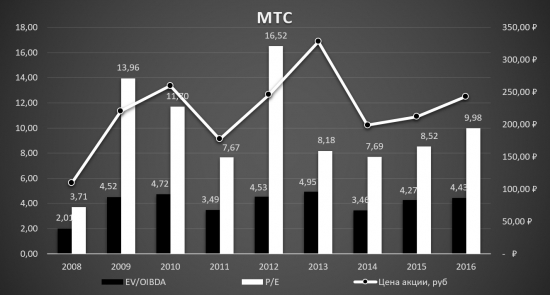

МТС - Анализ компании!

- 23 мая 2017, 19:01

- |

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

Начну с оценки МТС, стоимость компании 749 млрд. рублей из неё только 265 млрд. рублей чистый долг.

( Читать дальше )

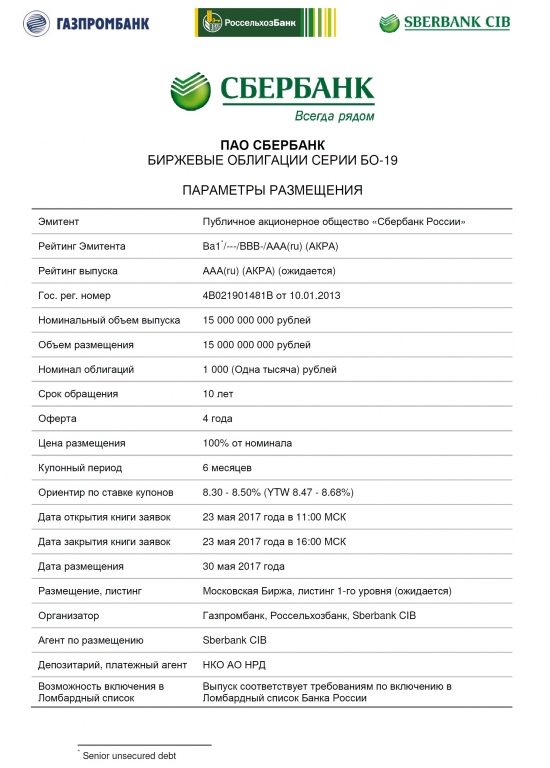

ПАО СБЕРБАНК открывает книгу заявок на размещение биржевых облигаций.

- 23 мая 2017, 12:18

- |

БИРЖЕВЫЕ ОБЛИГАЦИИ СЕРИИ БО-19

ОБЪЕМ ВЫПУСКА –15 000 000 000 РУБЛЕЙ

4 года -ставка купона 8,30-8,50%% — доходность 8,47-8,68%% годовых. Сравните с депозитомПодписывайтесь на наш ФБ и следите за новостями рынка облигаций.

www.facebook.com/bondsradar/

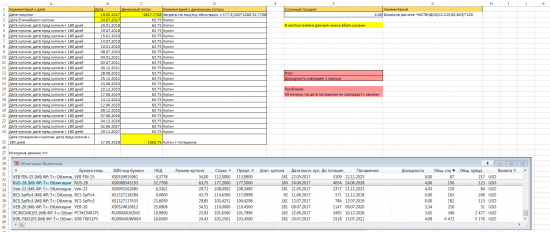

Облигации: доходность в квике

- 19 мая 2017, 18:01

- |

Привет!

На рынке облигация я совсем недавно. Мне всегда было любопытно, что за доходности показаны в квике. Вроде нашел ответ. См. картинку ниже с расчетами.

Может быть, кому-то будет интересно.

А может быть, кто-то подскажет как считать доходность быстрее. Или укажет на косяки.

ЗЫ. Все это ИМХО подходит только для постоянных купонов.

Ссылка на картинку: https://i.gyazo.com/e80ed56c6d311cb2d08880c4141ee617.png

ETF на американских биржах и российское разочарование:( Надо взять еврооблигаций

- 19 мая 2017, 00:36

- |

Что я предприму? Куплю 2 штуки RUS-28. Купон 7% при текущей цене. Дюрация большая, за год сильно не просядут в условиях снижения ставок ЦБ. На сдачу поспекулирую на питерской бирже.

ОГК-2 - держитесь от них подальше

- 18 мая 2017, 16:51

- |

Аналитический обзор компании ОГК-2

О компании: «ОГК-2» — одна из шести тепловых оптовых генерирующих компаний, созданных в рамках реформирования ОАО РАО «ЕЭС России». Компания занимается производством и сбытом электроэнергии среди генерирующих компаний, образованных на основе тепловых электростанций. 1 ноября 2011 г. в результате завершения реорганизации была создана крупнейшая российская тепловая генерирующая компания ОАО «ОГК-2» общей установленной мощностью 17,9 ГВт (на момент объединения, в наст. время – 18,1 ГВт) в составе 11 филиалов: Сургутская ГРЭС-1 (Тюменская область), Рязанская ГРЭС (Рязанская область), Ставропольская ГРЭС (Ставропольский край), Киришская ГРЭС (Ленинградская область), Троицкая ГРЭС (Челябинская область), Новочеркасская ГРЭС (Ростовская область), Красноярская ГРЭС-2 (Красноярский край), Череповецкая ГРЭС (Вологодская область), Серовская ГРЭС (Свердловская область), Псковская ГРЭС (Псковская область), Адлерская ТЭС (Краснодарский край).

( Читать дальше )

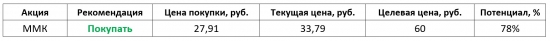

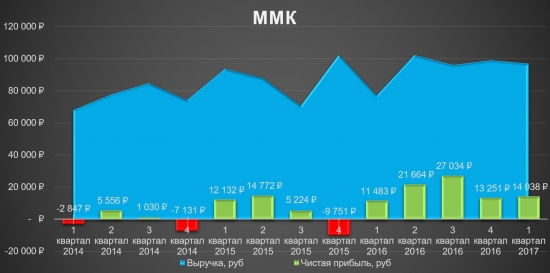

ММК - инвестиционная идея сохраняется

- 16 мая 2017, 09:21

- |

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей. В этот раз анализирую поквартально, так как на днях вышел отчёт по МСФО за 1 квартал 2017 года.

( Читать дальше )

Мой текущий портфель

- 14 мая 2017, 19:51

- |

Привет, Smart-lab!

Нашел несколько минут, чтобы набросать короткий пост о моем текущем портфеле. Хотя он не идеале, и я желаю внести в него некоторые изменения, но на данный момент он следующий.

Все процентные соотношения показывают на долю в моем портфеле.

Акции/облигации

Соотношение акции/облигации на данный момент: 56%/44%

Почему так много облигаций? От части потому что я по началу осторожничаю, опыта мало, и я управляю своими вложениями меньше года. В результате, во-первых, это позволило мне на данный момент избежать больших потерь после коррекции рынка в феврале – апреле. Откровенно плохие покупки на данный момент составляют не такую большую долю в моем портфеле, чтобы меня тревожить. Во-вторых, это позволило мне на коррекции, либо разбавить преждевременные покупки и снизить среднюю цену по определенным позициям, либо это позволило мне войти в новые позиции по выгодной цене.

( Читать дальше )

Игорь Лаухин: какие облигации сейчас купить?

- 11 мая 2017, 11:05

- |

Игорь Лаухин из Septem Capital рассказывает про облигации и про то, какие выпуски сейчас дают хорошую доходность.

Презентация: https://vk.com/doc620047_444735162

Конференция: http://confa.smart-lab.ru/20170422

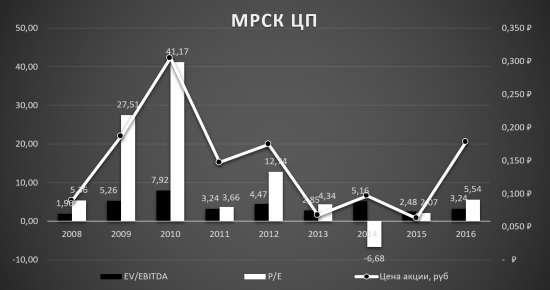

МРСК ЦП - реален ли апсайд в 100% ?

- 10 мая 2017, 09:42

- |

О компании: Публичное акционерное общество «Межрегиональная распределительная сетевая компания Центра и Приволжья» — дочерняя компания ПАО «Россети» — основной поставщик услуг по передаче электроэнергии и технологическому присоединению к электросетям во Владимирской, Ивановской, Калужской, Кировской, Нижегородской, Рязанской, Тульской областях, а также в Республике Марий Эл и Удмуртской Республике. Территория ответственности компании составляет 408 тыс. км с населением 12,8 млн человек. Численность персонала – около 23 тыс. человек.

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

Исходя из мультипликаторов оценки компании, МРСК ЦП стоит дешево и имеет потенциал роста около 100%.

Мультипликатор отражающий балансовую стоимость активов P/BV=0,53 показывает недооценённость компании с потенциалом в 100%, но на мой взгляд, этот потенциал будет реализован, если рентабельность капитала будет расти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал