Блог им. Geolog72

МТС - Анализ компании!

- 23 мая 2017, 19:01

- |

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

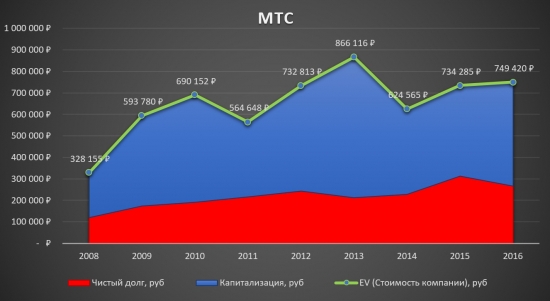

Начну с оценки МТС, стоимость компании 749 млрд. рублей из неё только 265 млрд. рублей чистый долг.

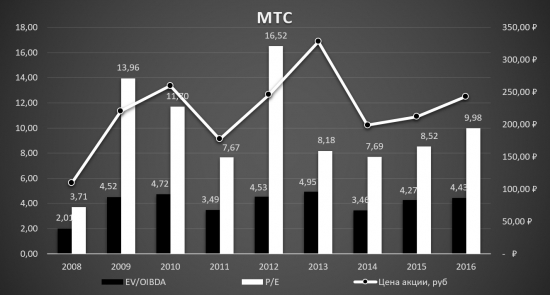

Исходя из мультипликаторов оценки компании, МТС стоит дороговато.

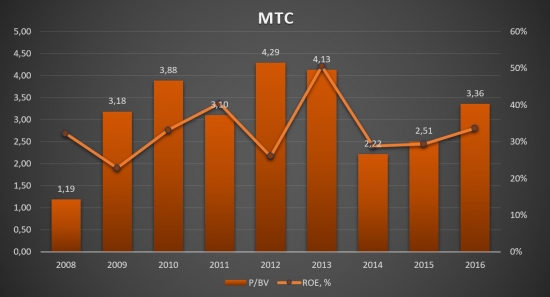

Мультипликатор отражающий балансовую стоимость активов P/BV=3,36 показывает дороговизну компании. Рентабельность капитала растёт, но из-за снижения самого капитала.

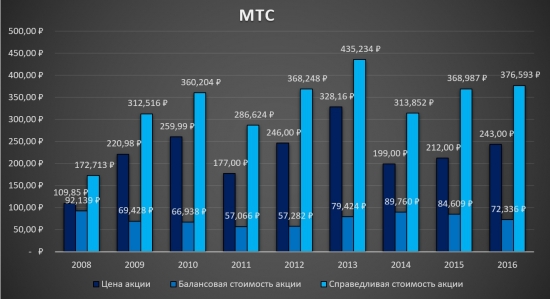

Теперь сравним рыночную цену акции с балансовой и справедливой стоимостью акции и на данной гистограмме также видно, что акции дорогие.

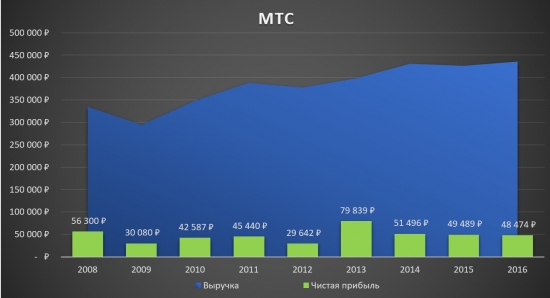

Выручка МТС на рекордных значениях, но чистая прибыль снижается уже третий год подряд.

Операционная прибыль до вычета износа основных средств и амортизации нематериальных активов также снижается третий год подряд, рентабельность её снижается 4 год подряд, но остаётся ещё довольно на высоком уровне.

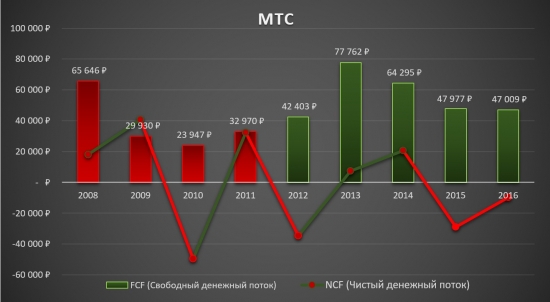

Свободный денежный поток снижается 4 год подряд из-за высоких капитальных затрат.

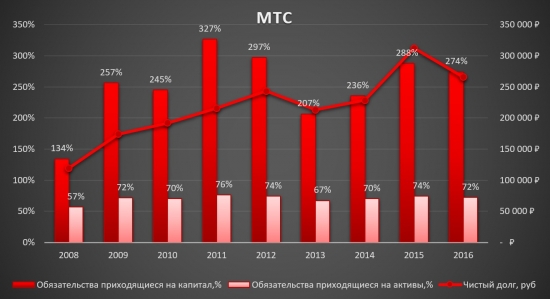

Обязательства, приходящиеся на активы и капитал, снизились в 2016 году впервые за последние годы.

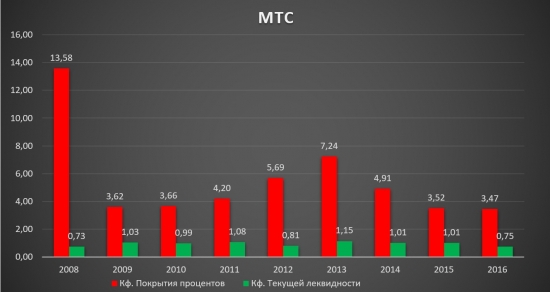

Высокие обязательства и высокий чистый долг подтверждает низкий коэффициент текущей ликвидности, который ниже 1, он показывает, что компания тяжело справляется с краткосрочными займами.

Дивиденды МТС платит стабильно на протяжении многих лет, также в апреле 2016 года Совет директоров утвердил новую дивидендную политику компании, которая будет действовать в 2016-2018 годах. В соответствии с ней, компания установила целевой показатель дивидендной доходности на уровне 25,0-26,0 рублей на одну обыкновенную акцию.

Технический анализ: Технический анализ я использую для определения тенденций, коррекций, а также для определения точек входа, если нет фундаментальных драйверов роста.

С технической точки зрения, на недельном графике акции находятся в восходящем тренде, в данный момент идёт коррекция к линии тренда в район 230 рублей пробой 200 дневной EMA и пробила линию тренда.

Вывод: Из-за сильной конкуренции и неопределённости с законом «Яровой», прибыль снижается последние три года, по мультипликаторам компания дорогая, да и вообще весь сектор телекоммуникаций. На данный момент вижу несколько плюсов: стабильные дивиденды и их новую политику по выплате 25-26 рублей на одну акцию в период 2016-2018 год, а также программа выкупа собственных акций для создания дополнительной доходности для акционеров. Согласно программе, МТС может направить до 30 миллиардов рублей на выкуп акций в течение последующих трех лет.

P.S. Дорогие читатели, плюсуйте, комментируйте! Буду и дальше стараться для вас!

*Данный аналитический обзор, это лишь анализ компании и не является указанием к действию.

**Копирование данного материала без согласования с автором запрещено.

теги блога Finrange | Дмитрий Баженов

- ALRS

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ПИК

- Группа Позитив

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги года

- итоги дня

- Итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка ЦБ РФ

- Лукойл

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- обзор рынка

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания

Хороший ROЕ

Стабильные выплаты дивидентов.

Итд итп

И для такой компании Р/Е = 10 это нормально.

Просто мы психологически начинаем сравнивать с «недоценненными» компаниями.

Газпром, например )

Но это две не сравниваемые компании.

И тек. цены ИМХО реальное отражение бизнеса компании, что у МТС, что у Газпрома.

Мне кажется риски у МТС это ее мамка.

Если что то Сечин отобьет — Система качать начнет деньги.

Тек. ликвидность, как вы заметили, я так понял, на грани.

Тут тонко. Не переборщить бы.

+ риски сектора. Я так понимаю перенасыщен и стагнирует.