М.Видео

М.Видео показывает рост. Интересны ли бумаги компании?

- 16 мая 2024, 21:25

- |

Группа М.Видео поделилась операционными результатами за I квартал 2024 г.

В целом рост показателей основан на низкой базе прошлых годов, так как уровень того же оборота (GMV) хоть и вырос на 18%, но оказался ниже значений I квартала 2021 и 2022 годов.

✅Радует то, что М.Видео старается наладить ситуацию и это заметно. Постепенно нормализуются продажи, увеличивается средний чек, открываются новые магазины и фирменные сервисные зоны, предоставляющие полный спектр сервисных услуг для техники.

Финансовый директор Группы М.Видео-Эльдорадо Анна Гарманова:

«Благодаря улучшению операционных показателей, показатель долговой нагрузки Net debt/EBITDA на конец 1 квартала 2024 года находится на умеренном уровне, существенно более низком, чем за сопоставимый период 2023 года и мы ожидаем его дальнейшего снижения к концу 2024 года».

! ВАЖНО!

Интереса в акциях компании в текущей ситуации НЕТ!

✔️Идея заключается в другом:

На данный момент на рынке торгуются 3 выпуска облигаций ООО «МВ ФИНАНС» (дочерней компании М.Видео). При этом недавно облигации серии 001Р-01 были успешно погашены собственными средствами компании, за счет положительного операционного потока, без привлечения заёмных денежных средств.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

М.Видео (MVID): что будет с акциями и при чем тут Сегежа?

- 16 мая 2024, 19:26

- |

На этой неделе прилетел целый ряд новостей по ритейлеру электроники М.Видео. После 2022 г. группа вынужденно изменила бизнес-модель, из-за чего три полугодия подряд терпела убытки и уже почти была списана инвесторами в утиль. Но в последнее время компания постепенно выходит на нормальную рентабельность, увеличивает продажи и довольно эффективно управляет финансовыми потоками. Феникс возрождается из пепла?

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Сургутнефтегаза, ОВК, Позитива, АФК Системы, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

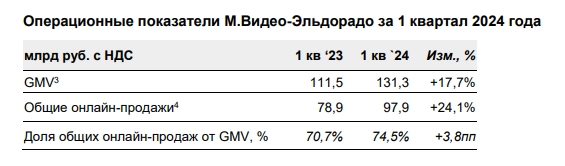

📊Результаты за 1 кв. 2024 года

Компания только что опубликовала довольно сильный отчет за первый квартал.✅Общие продажи (GMV) выросли на 18% год к году до 131 млрд ₽ (с НДС). Онлайн-продажи выросли на 24% до 98 млрд ₽, составив 75% от GMV Группы.

( Читать дальше )

М.Видео операционные результаты за 1 квартал. Прогресс есть, но ситуация остается тревожной

- 15 мая 2024, 15:31

- |

М.Видео опубликовал операционные результаты за 1-ый квартал 2024 года. Показатель товарооборота (GMV) вырос на 17,7% к прошлому году.

Количество магазинов с начала года выросло до 1245 (+3 магазина с начала года).

( Читать дальше )

М.Видео - рост продаж, снижение долга и допэмиссия

- 15 мая 2024, 14:15

- |

Ранее мы с вами подробно изучали изучали операционные и финансовые результаты М.Видео за 2023 год. Выяснили, что компания не является кризисным кейсом, выходит на траекторию рентабельности, а помочь в этом призвано, в том числе, снижение долговой нагрузки. Сегодня предлагаю посмотреть на свежий операционный отчет за первый квартал 2024 года.

Итак, общие продажи GMV компании выросли на 18% до 131 млрд рублей. Это стало возможным благодаря увеличению кол-ва магазинов, восстановлению спроса и расширению ассортимента. Напомню, что теперь компания открывает магазины в новом, компактном формате. Прирост по кварталу +15 магазинов.

Сама инфраструктура магазинов по-прежнему является важным элементом бизнес-модели компании. Порядка 90% всех заказов проходит именно через нее. Но и по онлайн-сегменту М.Видео также наращивает продажи. Общие онлайн-продажи за отчетный период выросли на 24% до 98 млрд рублей и занимают долю в 74,5%.

В свою очередь продажи на собственном маркетплейсе увеличились на 33%. Растет количество селлеров, средний чек подрос в 1,5 раза, а логистическая инфраструктура вдвое. Перспективный сегмент, особенно если учитывать позитивную динамику всего сектора e-commerce.

( Читать дальше )

Допэмиссия М.Видео направлена на то, чтобы компания росла быстрее и лучше, если мы увидим дополнительные возможности роста, то допэмиссия возможна снова — CFO компании

- 15 мая 2024, 12:14

- |

Привлеченные деньги пойдут не на снижение долговой нагрузки, а на дополнительные инвестиции в рабочий капитал. Если вы увидим дополнительные возможности роста, то допэмиссия возможна снова.

t.me/if_market_news/63144

М.Видео: болезненная трансформация бизнеса

- 15 мая 2024, 10:49

- |

Основные показатели

По итогам 2023 года компания зафиксировала чистый убыток до налога на прибыль в размере 7,8 млрд рублей против 13,4 млрд рублей годом ранее. Долговая нагрузка по показателю «чистый долг / EBITDA» по итогам 2023 года составила 3,2x против 4,5x годом ранее. Также в апреле 2024 года Группа полностью погасила выпуск долговых облигаций дочерней компании ООО «МВ ФИНАНС» на сумму 4,2 млрд рублей за счет собственных средств.Параметры эмиссии

У действующих акционеров, зарегистрированных в реестре на 17 мая 2024 года, будет преимущественное право приобрести акции допэмиссии пропорционально количеству принадлежащих им акций. Оно будет предложено по открытой подписке как физлицам, так и институциональным инвесторам. Остальные детали размещения пока еще не объявлены.( Читать дальше )

Допэмиссия акций М.Видео слабо скажется на снижении долговой нагрузки

- 14 мая 2024, 18:06

- |

Совет директоров М.Видео 13.05.2024 принял решение разместить дополнительный выпуск акций в объеме 30 млн шт. по открытой подписке, увеличив капитал в 1,8 млрд руб., таким образом, на 17%. Предполагается, что весь объем выкупит один из ключевых акционеров − ПАО «ЭсЭфАй» (SFI) по преимущественному праву (сейчас владеет 10,4% акций).

Рекомендую здесь ознакомиться с анализом влияния предстоящей допэмиссии акций на финансовые метрики эмитента у коллеги − Анатолия Полубояринова: https://smart-lab.ru/mobile/topic/1016975. В своем же посте вкратце рассмотрю влияние этой новости на уровень долга компании и ее облигации.

Группа М.Видео-Эльдорадо (ПАО «М.видео») – одна из крупнейших российских компаний в сфере электронной коммерции и розничной торговли электроникой, и бытовой техникой. Ее сеть насчитывает более 1,2 тыс. магазинов в более чем 370 городах РФ. Эмитентом облигаций выступает дочерняя компания ООО «МВ ФИНАНС», а поручителем для них – ООО «МВМ» (операционная компания группы).

( Читать дальше )

М.видео | Размер допэмиссии составит <10% чистого долга компании без аренды на конец 2023 - БКС Мир инвестиций

- 14 мая 2024, 10:45

- |

По нашей оценке, по текущим котировкам размер допэмиссии эквивалентен RUB 5.6 млрд. Это меньше 10% чистого долга компании без аренды на конец 2023 г. (RUB 68 млрд, чистый долг/EBITDA 3.2х) или 0.2х EBITDA 2024п против нашего текущего прогноза долговой нагрузки в 2.5х чистый долг/EBITDA 2024п.

Таким образом, допэмиссия, в зависимости от цены, может привести к умеренному сокращению долга. Однако компания уже показывала органическое снижение долговой нагрузки, а допэмиссия может привести к размытию долей акционеров. В свете этого выбор в пользу допэмиссии, на наш взгляд, выглядит не вполне понятным даже на фоне высоких процентных ставок и может вызвать вопросы относительно устойчивости темпов органического снижения долговой нагрузки. Эффект на целевую цену будет зависеть от цены размещения.

Допэмиссия М.Видео, есть ли перспективы у группы после размещения?

- 14 мая 2024, 09:01

- |

СД М.Видео-Эльдорадо одобрил увеличение уставного капитала, если вы следили за судьбой данного эмитента, то, наверное, не удивлены данному решению. Для меня это тоже не стало каким-то сюрпризом, но всё же думается, что допэмиссия сделана не для сокращения долга, почему? Давайте для начала рассмотрим ключевые факты о сделке:

🖥 Размещено будет 30 млн обыкновенных акций по открытой подписке (число акций на сегодняшний момент 179,8 млн), что соответствует 17% от существующего уставного капитала. Если оценивать данный пакет по рыночной цене, то выходит — 5,532₽ млрд, но цену определят позднее.

🖥 Один из крупнейших акционеров компании — инвестиционный холдинг ЭсЭфАй — выразил предварительную готовность приобрести весь объём дополнительной эмиссии.

( Читать дальше )

М.видео – Не выплачивать дивиденды за 2023г. Допка 30 млн акций

- 13 мая 2024, 22:03

- |

179 768 227 + 30 000 000 (13.05.2024) = 209 768 227 обыкновенных акций

e-disclosure.ru/portal/event.aspx?EventId=bh6MiHGlV0Crzpm6CZgfPw-B-B

e-disclosure.ru/portal/files.aspx?id=11014&type=1

Капитализация на 13.05.2024г: 38,681 млрд руб

Общий долг на 31.12.2022г: 61,57 млн руб/ мсфо 327,611 млрд руб

Общий долг на 31.12.2023г: 56,98 млн руб/ мсфо 360,042 млрд руб

Выручка 2022г: 227,42 млн руб/ мсфо 402,462 млрд руб

Выручка 2023г: 226,42 млн руб/ мсфо 434,390 млрд руб

Прибыль 2021г: 10,985 млрд руб/ Убыток мсфо 4,003 млрд руб

Прибыль 2022г: 90,59 млн руб/ Убыток мсфо 10,299 млрд руб

Прибыль 2023г: 131,86 млн руб/ Убыток мсфо 6,613 млрд руб

www.mvideoeldorado.ru/ru/shareholders-and-investors/results-and-reports/results-center

М.видео – Дивидендная история

Период * Объявлены * Реестр дата * Дивиденды

2023 год * 13.05.2024 * дивиденды не выплачивать

2022 год * 05.06.2023 * дивиденды не выплачивать

2021 год * 23.05.2022 * дивиденды не выплачивать

9 м 2021 * 01.11.2021 * 16.12.2021 * 35,00 руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал