Мультипликаторы

Сколько бы мог стоить Яндекс, если бы был нормальным дивитикером

- 13 октября 2019, 18:45

- |

И допустим, что Яндекс готов платить 50% от Чистой Прибыли (ЧП)

Сейчас у Яндекса ЧП-LTM = 24.3 млрдр

( Читать дальше )

- комментировать

- 5.1К | ★9

- Комментарии ( 127 )

Несостоятельность мультипликаторов фундаментального анализа на примере Норникеля.

- 06 октября 2019, 18:41

- |

Здравствуйте, сегодня хотел бы с вами обсудить тему несостоятельности(на мой субъективный взгляд) применения анализа на основе мультипликаторов на примере Норникеля. Итак пройдёмся по основным мультипликаторам:

P/E — или Капитализация компании/прибыль — бессмысленность этого мультипликатора на примере Норникеля:

- Основной фактор поддерживающий цену акций это дивидендные выплаты эмитента, если заглянуть в дивидендную политику Норникеля то там вы ничего не увидите по поводу чистой прибыли, расчет ведется от EBITDA.

- С чем сравнивать P/E Норникеля? Это диверсифицированная по 3 добываемым металлам компания — (никель, палладий, медь), уникальная для нашего рынка, с основными металлургами не сравнишь — они занимаются стальной продукцией, сравнение с горнодобывающими компаниями тоже некорректно — там у нас уголь, алмазы, железо.

- Сравнение с компаниями на мировой арене? Некорректно ввиду геополитической обстановки в той или иной стране, и силы давления этой обстановки на котировки акций.

( Читать дальше )

Главный вопрос каждого спекулянта

- 01 сентября 2019, 23:05

- |

Вот такой невинный вопрос мне задали.

«вопрос… на что ставить, что бы оно росло...»

smart-lab.ru/blog/559141.php#comment10067024

И я тоже задумался.

( Читать дальше )

Cобираем портфель недооцененных акций США на основе мультипликаторов. Kemet Corporation

- 26 августа 2019, 14:08

- |

После добавления в базу данных FinanceMarker компаний с фондовых бирж NYSE, NASDAQ, NYSEMKT — в системе оказалось около 4500 компаний. Это огромное число, которое дает простор для деятельности и фантазии. С таким количеством компаний без скринера акций никак не обойтись.

Что я хочу попробовать — это воспользоваться фильтрами скринера акций FinanceMarker, чтобы найти интересные компании, которые по мультипликаторам будут иметь хорошие перспективы на рост.

Преимущественно буду искать акции американских компаний, так как на российском рынке у меня уже более менее сформирован портфель и так или иначе я за ним, и за событиями рынка слежу. А вот по акциям американских компании нет ни порфтеля, ни понимания того, как вообще все там устроено и какие события происходят на рынке. Так что может получиться интересный эксперимент.

Буду искать через различные фильтры интересные и потенциально прибыльные акции американских компаний, основываясь только на мультипликаторах и данные FinanceMarker и соберу из найденных компаний реальный портфель из 10-15 акций, динамику которого буду отслеживать.

( Читать дальше )

Фундаментальные показатели основных компаний

- 12 мая 2019, 20:43

- |

Для формирования более правильного понимания объектов торговли (акций) я свел основные фундаментальные показатели в экселевскую таблицу, которую в данном посте и выкладываю. В таблице расписаны активы, обязательства, задолженность, выручка, прибыль, дивиденды, инвестпрограмма, капитализация и кол-во выпущенных акций по 40 основным и наиболее торгуемым компаниям в период с 2014 по 2018гг из соответствующих отчетов по МСФО, а так же сделан расчет по основным мультипликаторам — доходным: P/E, P/B, P/S, рентабельности: ROE,ROA, ROS и финансовой устойчивости: к-т левериджа.

( Читать дальше )

Обзор, анализ и оценка акций МТС

- 06 мая 2019, 14:54

- |

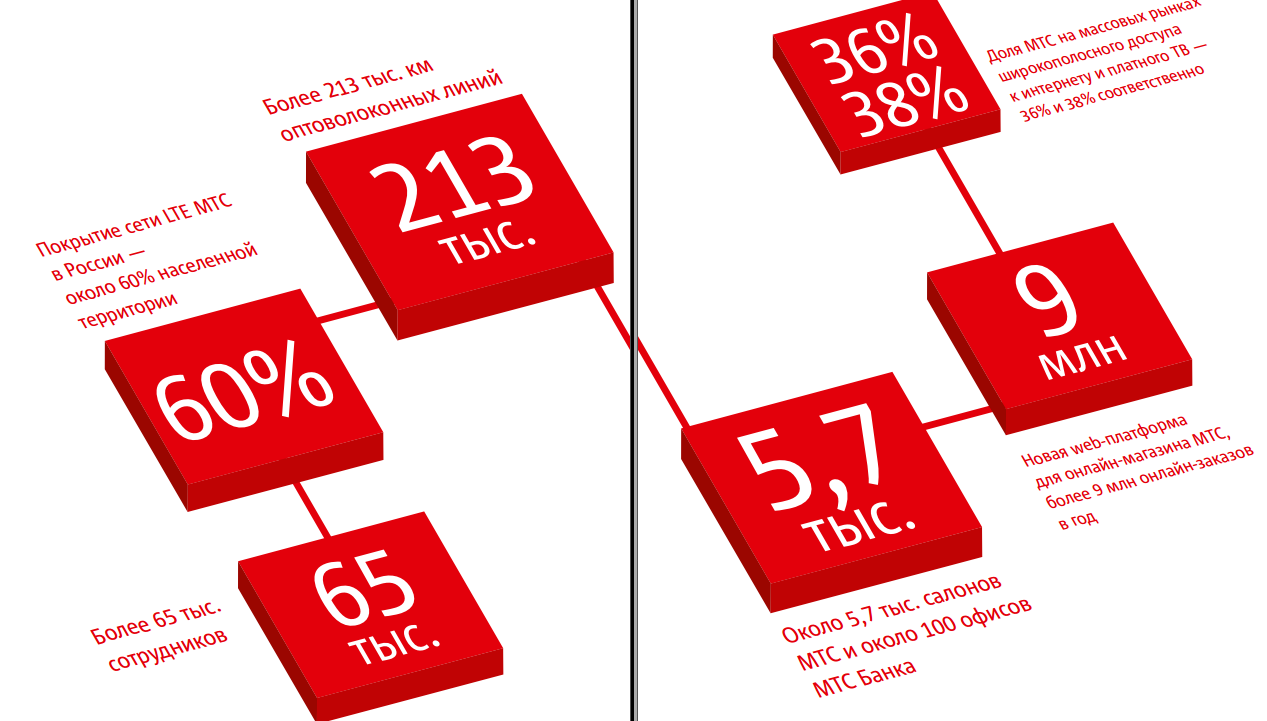

Мобильные Теле Системы – одна из крупнейших российских компаний, работающих в сфере телекоммуникации. МТС оказывает широкий спектр услуг в сфере связи: мобильная и фиксированная связь, доступ в интернет, кабельное и спутниковое ТВ, системная интеграция, обработка данных, облачные вычисления, мобильные и цифровые сервисы.

МТС ведет свой бизнес в России, республике Беларусь, Украине и Армении.

Основные показатели. Из годового отчета за 2017 год.

Основные показатели. Из годового отчета за 2017 год.Услугами МТС пользуются 105 млн. абонентов.

Data. Digital. DividendsВ 2017 г. совет директоров ПАО «МТС» утвердил обновленную стратегию компании, получившую общую формулировку «3D: Data. Digital. Dividends».

Data – данные

– удержание и развитие позиций в сфере услуг мобильной и стационарной связи.

Digital – развитие цифровых технологий

– электронная коммерция, мобильные приложения, обработка и хранение больших данных, облачные сервисы, системная интеграция, финансовые услуги, интернет вещей, искусственный интеллект.

( Читать дальше )

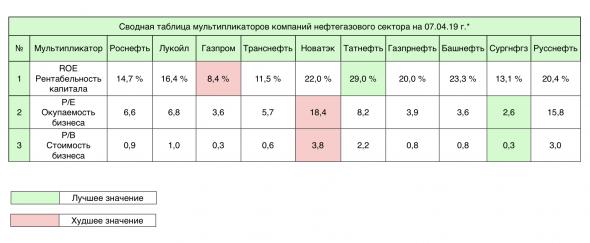

Нефтегазовый сектор - лучшие! Сравнение в таблице

- 08 апреля 2019, 09:33

- |

Для удобства Вы можете читать эти обзоры в моем Telegram

* Выше приведена сводная таблица для анализа ряда мультипликаторов, которые я использую для своих исследований и анализа компаний. Существует еще множество мультипликаторов, но эти, я считаю, основными и достаточными. В ходе сравнительного анализа установлены компании с наилучшими и наихудшими показателями. Самыми сбалансированными являются Башнефть и Газпромнефть, которые показывают высокую рентабельность капитала, при сохранении отличных значений окупаемости бизнеса. При чем их стоимость еще далека от справедливых значений. В своей работе я использую еще некоторые мультипликаторы, SWOT-анализ и множество других показателей и данных. Только на основании всего объема данных принимаются решения о покупке/продаже акций.

( Читать дальше )

Самые большие дивиденды в 2019 году

- 27 марта 2019, 12:17

- |

На дворе уже месяц март, а значит вместе с началом весны наступает пора активной подготовки к дивидендному сезону, который формально стартует уже в мае и продлится пару месяцев уж точно. На какие бумаги стоит обратить внимание, а какие лучше избегать в своём инвестиционном портфеле? Где мы ожидаем увидеть двузначную дивидендную доходность, а где дивидендов может и не быть вовсе? Попробуем разобраться в этом вместе, заглянув в финансовые отчётности компаний, которые предлагает сервис financemarker.

В рамках данного поста я хочу выделить те инвестиционные идеи, которые уже в этом году порадуют щедрыми дивидендами и это не должно стать разовым явлением (как это зачастую случается). Для консервативных и долгосрочных инвесторов именно такие бумаги должны занимать подавляющую часть портфеля, так как стабильность их выплат высокая, финансовое положение этих компаний не вызывает вопросов, а дивидендная доходность зачастую двузначная. Итак, поехали:

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 21 )

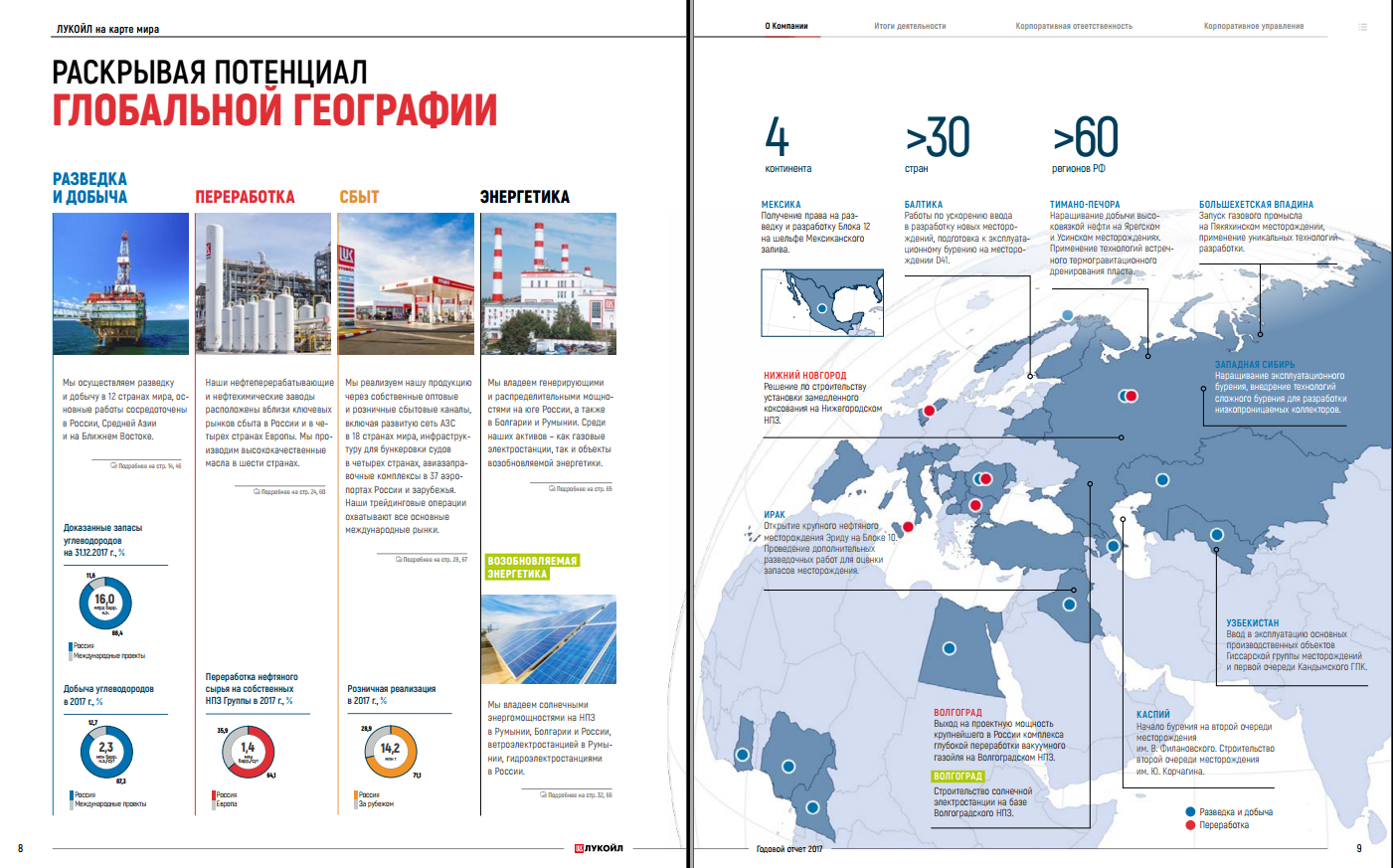

Обзор и анализ компании Лукойл

- 20 марта 2019, 11:49

- |

Лукойл – одна из крупнейших нефтяных компаний России. Это частная вертикально интегрированная компания, которая занимается добычей нефти и газа, переработкой и продажей нефти и нефтепродуктов. На долю Лукойла приходится 2% мировой добычи нефти и 1% доказанных запасов углеводородов.

Схема бизнеса компании Лукойл (из годового отчета компании)

Схема бизнеса компании Лукойл (из годового отчета компании)Разведка и добыча происходят в 12 странах мира, основные работы сосредоточены в России, Средней Азии и на Ближнем Востоке. Свою продукцию компания поставляет в 18 стран мира.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал