SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

МосЭнерго

Коррекцию в акциях ОГК-2 стоит использовать для открытия длинных позиций с 85% потенциалом роста - Инвестиционная компания ЛМС

- 10 октября 2019, 15:15

- |

Инвестиционная идея — ОГК-2. ОГК-2 имеет два основных фактора роста: увеличение финансовых показателей вплоть до 2022 года и переход на выплату 50% чистой прибыли на дивиденды. Первый драйвер объясняется ростом платежей по ДПМ, пик которых придется на 2022 год. Второй — переходом «Газпрома» к выплате в 50% чистой прибыли в 2020 году, вместе с которым к данной практике придут его дочерние общества. В 2019 году компания способна выплатить 40%-42,5% чистой прибыли или $ 0,00077 — $ 0,00093 (0,05 руб.- 0,06 руб.) на 1 акцию. При текущей рыночной цене $ 0,0082 (0,533 руб.), это соответствует 9,4%-11,3% дивидендной доходности.

На текущий момент акция находится под давлением в связи с возможным бумажным убытком после обмена квазиказначейскими акциями с Мосэнерго. В 2011 году ОГК-2 зачислила на свой баланс собственные акции по цене $ 0,027 (1,75 руб.) за 1 бумагу, а в августе 2019 года продала их, примерно по $ 0,0085 (0,55 руб.), данная операция предполагает $ 0,077 млрд. (5 млрд. руб.) убытка по МСФО, которого не будет, учитывая комментарий на сайте компании по поводу сделки. «По итогам сделки будет отражено изменение структуры собственного капитала ПАО ОГК-2, использование нераспределенной прибыли на покрытие убытка не потребуется. Сделка не окажет влияния на финансовый результат ПАО ОГК-2 по итогам 2019 года, что отвечает интересам акционеров ПАО ОГК-2».

( Читать дальше )

На текущий момент акция находится под давлением в связи с возможным бумажным убытком после обмена квазиказначейскими акциями с Мосэнерго. В 2011 году ОГК-2 зачислила на свой баланс собственные акции по цене $ 0,027 (1,75 руб.) за 1 бумагу, а в августе 2019 года продала их, примерно по $ 0,0085 (0,55 руб.), данная операция предполагает $ 0,077 млрд. (5 млрд. руб.) убытка по МСФО, которого не будет, учитывая комментарий на сайте компании по поводу сделки. «По итогам сделки будет отражено изменение структуры собственного капитала ПАО ОГК-2, использование нераспределенной прибыли на покрытие убытка не потребуется. Сделка не окажет влияния на финансовый результат ПАО ОГК-2 по итогам 2019 года, что отвечает интересам акционеров ПАО ОГК-2».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Идеи недели: покупка АФК Система и Мосэнерго

- 16 сентября 2019, 18:40

- |

Покупка АФК Система

На российском рынке акций наблюдается локальный дефицит качественных торговых идей, так как некоторые сектора испытывают структурные сложности, другие достаточно переоценены в силу текущей конъюнктуры рынка. Это заставляет выбирать несколько более рискованные идеи, которые, впрочем, способны обеспечить и более интересную доходность. Про фундаментальные слабости АФК Системы известно давно – болезненная потеря Башнефти и новые реалии с большим долгом, однако обращая все внимание на эти негативные моменты, легко упустить сильные стороны компании. С уверенностью можно сказать, что Система является очень эффективным инвестором в капитал компаний, а также лучше других умеет развивать и масштабировать бизнес Группы. Позиции МТС устоялись и приносят относительно стабильный денежный поток, в то же время почти все остальные бизнесы сохраняют потенциал для роста, и главное, потенциал повышения их стоимости, что важно в контексте дальнейшей продажи или при выходе на IPO. Наступает момент, когда размер и темпы роста ряда компаний Группы, позволяют рассчитывать на успешное IPO, что и подтвердило недавно руководство Системы. В частности, речь идет про сеть медцентров «Медси», агрохолдинг «Степь» и производителя упаковки, бумаги и других изделий из дерева Segezha group. Возможный выход на биржу одной или нескольких компаний из списка возможен уже в 2020. Детский мир находится на следующем этапе развития, когда не исключена продажа актива новому владельцу. Однако, текущие результаты ритейлера более чем устраивают и саму Систему, поэтому с продажей спешки не будет. Наконец, Евтушенков сообщил, что до конца 2019 не исключено возвращение к прежней дивидендной политике. По нашим оценкам, выплаты могут производится дважды в год, доходность будет порядка 5-7%. На основе этих факторов акции имеют хорошие шансы на продолжение роста и обновление локальных максимумов.

( Читать дальше )

На российском рынке акций наблюдается локальный дефицит качественных торговых идей, так как некоторые сектора испытывают структурные сложности, другие достаточно переоценены в силу текущей конъюнктуры рынка. Это заставляет выбирать несколько более рискованные идеи, которые, впрочем, способны обеспечить и более интересную доходность. Про фундаментальные слабости АФК Системы известно давно – болезненная потеря Башнефти и новые реалии с большим долгом, однако обращая все внимание на эти негативные моменты, легко упустить сильные стороны компании. С уверенностью можно сказать, что Система является очень эффективным инвестором в капитал компаний, а также лучше других умеет развивать и масштабировать бизнес Группы. Позиции МТС устоялись и приносят относительно стабильный денежный поток, в то же время почти все остальные бизнесы сохраняют потенциал для роста, и главное, потенциал повышения их стоимости, что важно в контексте дальнейшей продажи или при выходе на IPO. Наступает момент, когда размер и темпы роста ряда компаний Группы, позволяют рассчитывать на успешное IPO, что и подтвердило недавно руководство Системы. В частности, речь идет про сеть медцентров «Медси», агрохолдинг «Степь» и производителя упаковки, бумаги и других изделий из дерева Segezha group. Возможный выход на биржу одной или нескольких компаний из списка возможен уже в 2020. Детский мир находится на следующем этапе развития, когда не исключена продажа актива новому владельцу. Однако, текущие результаты ритейлера более чем устраивают и саму Систему, поэтому с продажей спешки не будет. Наконец, Евтушенков сообщил, что до конца 2019 не исключено возвращение к прежней дивидендной политике. По нашим оценкам, выплаты могут производится дважды в год, доходность будет порядка 5-7%. На основе этих факторов акции имеют хорошие шансы на продолжение роста и обновление локальных максимумов.

( Читать дальше )

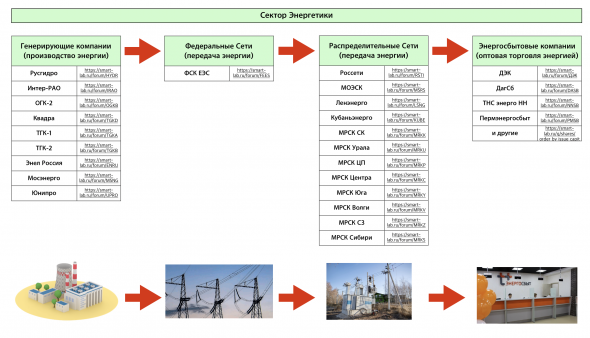

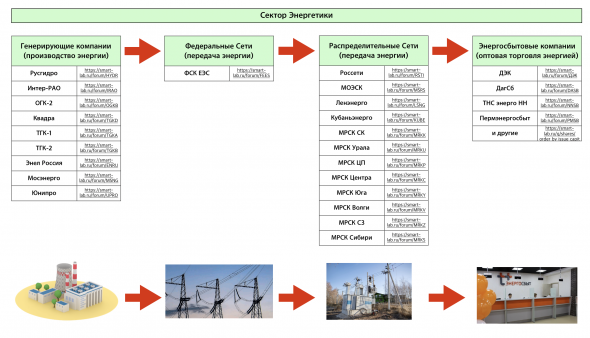

Сектор энергетики в одной картинке

- 13 сентября 2019, 21:17

- |

Всем привет, Друзья. Есть люди, которые разбираются в секторе энергетики. Но многие не знают принципиальной разницы между, например МОЭСК и Мосэнерго, ФСК и ОГК. Они воспринимают эти компании, как отдельного эмитента на бирже, не изучая, как структурирован сектор энергетики.

Эти и другие полезные материалы в моем Telegram или Вконтакте

Для чего это надо? Кто торгует график, тем вообще не нужно. А вот кто хочет разбираться в компаниях, которые изучает, понимать, как проходят денежные потоки в секторе, обязательно к изучению.

При подготовке полного разбора компании ФСК я озадачился, что это за компания, чем занимается, где берет энергию и куда ее продает. В результате у меня получилась небольшая таблица. Она создана исключительно для себя, но думаю кому-то пригодится.

P.S. К картинке прикреплю ссылку на файл, так как в таблице удобно разместил ссылки на профиль компаний на СЛ. Замечу, что файл в формате numbers (это для семейства apple), так что извините, для себя ж готовил )))

Ссылка

Добавил ссылку Эксель

Эти и другие полезные материалы в моем Telegram или Вконтакте

Для чего это надо? Кто торгует график, тем вообще не нужно. А вот кто хочет разбираться в компаниях, которые изучает, понимать, как проходят денежные потоки в секторе, обязательно к изучению.

При подготовке полного разбора компании ФСК я озадачился, что это за компания, чем занимается, где берет энергию и куда ее продает. В результате у меня получилась небольшая таблица. Она создана исключительно для себя, но думаю кому-то пригодится.

P.S. К картинке прикреплю ссылку на файл, так как в таблице удобно разместил ссылки на профиль компаний на СЛ. Замечу, что файл в формате numbers (это для семейства apple), так что извините, для себя ж готовил )))

Ссылка

Добавил ссылку Эксель

ОГК-2 - передала Мосэнерго свои казначейские акции

- 27 августа 2019, 11:21

- |

ОГК-2 передала "Мосэнерго"(обе компании входят в «Газпромэнергохолдинг») свои казначейские акции в рамках обмена ценными бумагами.

В рамках договора с «Мосэнерго» у ОГК-2 26 августа произошло отчуждение 4,296 миллиарда казначейских акций.

На балансе компании остались 78,144 миллиона «казначеек».

сообщение

ВОСА ПАО "Мосэнерго" 16 августа 2019 года

- 17 августа 2019, 16:16

- |

В Москве продолжалось холодное дождливое лето. К этому времени инвесторы уже успели реинвестировать годовые дивиденды, и подвернувшееся ВОСА ПАО «Мосэнерго» оказалось как кстати для того что-бы встретиться с коллегами и обсудить идеи на рынке.

( Читать дальше )

С Москвы хоть шерсти клок

- 16 августа 2019, 17:55

- |

Все, кто живет в Москве и рядом- знают или хер знает, может чувствуют, как большие финансовые потоки пролетают мимо их. Сегодня я побывал в одном из таких монстров, в Газпроме, над которым летают денежные потоки, и который расположен на улице Наметкина ( недалече от метро «Новые Черемушки»). Дело в том, что я решил сегодня побывать на внеочередном собрании акционеров ПАО «МОСЭНЕРГО».

Когда я попал на территорию Газпрома, то это город в городе ( Собрание МОСЭНЕРГО проходило

в здании корпуса 2 на территории Газпрома).

Поразило обилие зелени и уход за ней. Прямо Петергоф летом))) Естественно, я не удержался и поговорил с озеленителем. Он молодец, стойко держал корпоративные тайны, но я все таки кое-что узнал.

( Читать дальше )

Когда я попал на территорию Газпрома, то это город в городе ( Собрание МОСЭНЕРГО проходило

в здании корпуса 2 на территории Газпрома).

Поразило обилие зелени и уход за ней. Прямо Петергоф летом))) Естественно, я не удержался и поговорил с озеленителем. Он молодец, стойко держал корпоративные тайны, но я все таки кое-что узнал.

( Читать дальше )

Мосэнерго остается дивидендной акцией - Финам

- 16 августа 2019, 12:26

- |

«Мосэнерго» производит около 6% всей электроэнергии в России. Компания входит в состав холдинга «Газпром энергохолдинг», который контролируется «Газпромом», и владеет 15 электростанциями в Москве и Московской области.

ГК «ФИНАМ»

На биржевую историю MSNG смотрим пока как на дивидендный кейс. Несмотря на умеренное снижение доходов, эмитент генерирует положительный денежный поток, имеет высокую ликвидность на балансе, и в отсутствии крупных инвестиционных проектов сможет выплачивать дивиденды с достаточно интересной доходностью в среднем 8% в ближайшие 2 года.

Прибыль «Мосэнерго» снизилась на 16,9% во 2К 2019 на фоне выбытия нескольких энергоблоков из ДПМ. Всего за 6 месяцев компания заработала 12,73 млрд.руб. (-16,4% г/г).

Снижение доходов от ДПМ было компенсировано улучшением производственных показателей в 1П2019 – ростом объемов реализации электроэнергии на 6,7%, повышением цен на оптовом рынке на 10,1% и на старую мощность на 2,3%. Из неоперационных факторов поддержку оказало 3-кратное увеличение чистых финансовых доходов на фоне погашения долга.

( Читать дальше )

Мы подтверждаем рекомендацию по акциям «Мосэнерго» «Держать».Малых Наталия

ГК «ФИНАМ»

На биржевую историю MSNG смотрим пока как на дивидендный кейс. Несмотря на умеренное снижение доходов, эмитент генерирует положительный денежный поток, имеет высокую ликвидность на балансе, и в отсутствии крупных инвестиционных проектов сможет выплачивать дивиденды с достаточно интересной доходностью в среднем 8% в ближайшие 2 года.

Прибыль «Мосэнерго» снизилась на 16,9% во 2К 2019 на фоне выбытия нескольких энергоблоков из ДПМ. Всего за 6 месяцев компания заработала 12,73 млрд.руб. (-16,4% г/г).

Снижение доходов от ДПМ было компенсировано улучшением производственных показателей в 1П2019 – ростом объемов реализации электроэнергии на 6,7%, повышением цен на оптовом рынке на 10,1% и на старую мощность на 2,3%. Из неоперационных факторов поддержку оказало 3-кратное увеличение чистых финансовых доходов на фоне погашения долга.

( Читать дальше )

ОГК-2, Мосэнерго - расчет за долю ОГК-Инвестпроект будет в конце 2019 - начале 2020 г

- 14 августа 2019, 18:07

- |

начальник экономического управления ОГК-2 Владимир Блохин:

источник

В части расчетов с "Мосэнерго" за долю (в «ОГК-Инвестпроекте» — ред.) у нас плановые сроки четвертый квартал этого года и первый квартал (2020 года — ред), мы эти вопросы также в плановом порядке осуществим и погасим"

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал