МосБиржа

На рынок акций сегодня будут давить две противоположных силы

- 21 июля 2023, 14:38

- |

Вчера снижение российского рынка акций продолжилось. По итогам дня Индекс МосБиржи закрылся с потерями в 0,9%. В минусе закрылись практически все «голубые фишки».

Никаких новостных поводов для распродаж нет, просто идет нормальная фиксация прибыли, заработанной за предыдущие недели роста акций.

С учетом того, что по понедельникам рынок акций обычно мощно растет, сегодня многие будут думать о закрытии спекулятивных шортов и даже покупки акций с расчетом на понедельник-вторник. Так происходит в последние пятницы.

Однако сегодня совет директоров Банка России решал вопрос по ключевой ставке. Консенсус-прогноз предполагал повышение показателя на 0,5 п.п., но регулятор повысил ставку сразу на 1 п.п. — с 7,5% до 8,5%.

Рост ставки всегда негативен для рынка акций. Он не только увеличивает затраты бизнеса на обслуживание долга, но и делает более привлекательным вложения в безрисковые активы – депозиты и ОФЗ. Дивидендная доходность акций менее 10% становится малоинтересной, а больше мало кто из эмитентов сможет предложить.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Вечерний обзор рынков📈

- 20 июля 2023, 19:01

- |

Курсы валют ЦБ: 💵USD — ↘️90,8545 💶EUR — ↘️101,8330 💴CNY — ↗️12,6455

▫️Российский фондовый рынок сегодня торговался на минорной ноте — индекс Мосбиржи по итогам основной сессии снизился на 0,88%.

▫️ЦБ РФ: международные резервы РФ за неделю увеличились на 1,9% ($11,3 млрд) и на 14 июля 2023 г. составили $594,4 млрд.

▫️ЦБ РФ: запасы монетарного золота в международных резервах РФ за июнь не изменились и составили 74,9 млн унций (2329,65 тонны). Доля золота в международных резервах составляет 24,5%.

▫️ЦБ РФ на начало дня 20 июля зафиксировал структурный дефицит ликвидности банковского сектора по операциям с ЦБ в размере 608,7 млрд руб. впервые с мая 2022 г. Причиной образования дефицита стало наращивание в среду обязательств банков перед ЦБ на 998 млрд руб. (до 1 трлн 93,1 млрд руб.) по обеспеченным кредитам, предоставляемым по фиксированным процентным ставкам. Это максимальный уровень задолженности по обеспеченным кредитам с октября 2022 г. Рост задолженности произошел накануне рассмотрения 21 июля советом директоров ЦБ вопроса о ключевой ставке; ожидается ее повышение. Для справки: структурный дефицит ликвидности банковского сектора — состояние банковского сектора, характеризующееся существованием у кредитных организаций устойчивой потребности в привлечении ликвидности за счет операций с ЦБ.

( Читать дальше )

Московская биржа переведет торги акциями в режим T+1. Что это значит для инвесторов?

- 20 июля 2023, 14:14

- |

💼 В понедельник, 31 июля, Московская биржа переведет торги акциями в режим T+1. Рассказываем, что изменится для владельцев и покупателей бумаг POSI.

Режимы торговли на бирже — это условия, на которых заключается сделка и происходит расчет продавца с покупателем (смена собственника актива).

Самым распространенным в мире является режим T+N (где T означает момент сделки, а N — количество торговых дней, через которое ценные бумаги будут зачислены на счет покупателя). В сам момент сделки (T) деньги и ценные бумаги блокируются — нельзя распоряжаться ими или отменить сделку.

Режим Т+0 означает, что вы можете купить ценные бумаги и получить их на счет в тот же торговый день, Т+1 — на следующий, Т+2 — через день. Сейчас большая часть бумаг на Московской бирже торгуется в режиме Т+2.

Например, если вы покупаете акции в режиме T+2 в понедельник, то на ваш счет они будут зачислены только в среду. А если в пятницу — то только во вторник, так как выходные дни не учитываются.

( Читать дальше )

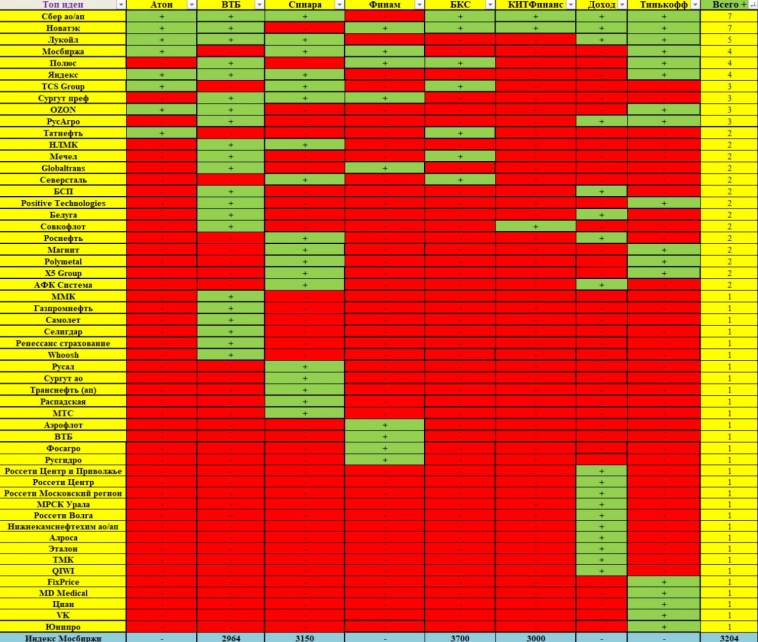

Обновленная табличка по идеям брокеров на 3 квартал 2023 года

- 20 июля 2023, 12:37

- |

Топ 10 идей — Сбербанк, Новатэк, Лукойл, МосБиржа, Полюс, Яндекс, TCS Group, Сургут преф, OZON и РусАгро.

Консенсус-прогноз по индексу МосБиржи — 3271 пунктов.

======================

Скачать и ознакомиться со всеми стратегиями брокеров можно у меня в телеграм-канале по ссылке: t.me/invest_fynbos/296

======================

Дивидендная политика, которую Мосбиржа планирует обновить, наврядли будет предусматривать вариант промежуточных дивидендов — представитель Мосбиржи

- 20 июля 2023, 10:04

- |

«Мы в свое время имели эксперимент с промежуточными дивидендами, он не был особенно удачным, и при принятии следующей итерации дивидендной политики в октябре 2019 года была зафиксирована выплата раз в год по совокупности причин. Мы обсуждали, что вместе с новой стратегией до конца сентября должна последовать и обновленная дивидендная политика. Но я, честно говоря, не знаком с основаниями, по которым внезапно решили бы делать выплату квартальную, промежуточную. Маловероятно, скажем так», - сообщил IR-директор биржи Антон Терентьев.

www.finmarket.ru/news/5995271

www.interfax.ru/business/

Мосбиржа ограничит расчеты по акциям Polymetal с 20 июля

- 20 июля 2023, 09:51

- |

В соответствии с Правилами проведения торгов на фондовом рынке, рынке депозитов и рынке кредитов Публичного акционерного общества "Московская Биржа ММВБ-РТС" и в связи с предстоящим корпоративным событием – редомициляция эмитента, при подаче заявок на заключение сделок с акциями иностранного эмитента Polymetal International plc (торговый код – POLY, ISIN – JE00B6T5S470):

· с 20 по 27 июля 2023 года допустимыми являются коды расчетов, предусматривающие исполнение сделок не позднее 27 июля 2023 года (последний торговый день в «стакане Т+2»: RUB – 25 июля 2023 года);

· 28 июля 2023 года допустимыми кодами расчетов являются Т0 и Z0;

· с 29 июля 2023 года нет допустимых кодов расчетов.

Московская биржа осуществит возобновление торгов в кратчайшие сроки после проведения корпоративного действия.

www.moex.com/n62473/?nt=0

Профессиональный трейдинг. Сложные сделки, разбор ситуаций на рынке

- 20 июля 2023, 09:32

- |

В четверг мы ведем трансляции, посвященные профессиональному трейдингу на Московской бирже. Обсуждаем сложные темы, активно торгуем рынок и разбираем крупные сделки. В эфир выходят преподаватели Школы Трейдинга, каждый из которых может разобрать систему своей торговли и дать зрителям больше пользы.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор крупных сделок, активная торговля на Мосбирже и на крипте, сложные темы

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Можно ли обучиться и стать трейдером с нуля? Можно! Смотрите наши прямые эфиры и записывайтесь на обучение в Школу Трейдинга — https://proplive.ru/education В Школе Трейдинга преподают профессиональные трейдеры с большим опытом торговли. Выберите курс, который подходит вам, и записывайтесь на ближайший поток обучения. А если у вас остались вопросы по обучению, напишите в техподдержку в Телеграм https://t.me/proplive

( Читать дальше )

Итоги торгов на МОСБИРЖЕ - интересное.

- 19 июля 2023, 21:21

- |

🔴 Индекс МосБиржи: снизился на 0,4%. Пока рано говорить о начале масштабной коррекции.

🔴 Индекс МосБиржи гособлигаций: безоткатно падает 10-й день подряд (-0,1%).

🟢 Нефть: выросла на полпроцента до 80 долларов.

🔴 Рубль: подешевел на 0,55% до 91,3975 руб. за доллар.

Акции

🟢 Рост МТС (+0,4%) и «Ростелекома» (+0,1%) говорит об уходе от риска. Но защитными эти бумаги считать не следует.

🟢 В числе лидеров роста были бумаги Х5 Retail Group (+6,4%), где неожиданно начала отыгрываться вчерашняя сильная отчетность.

🔴 Из высоколиквидных акций наибольшие потери понесли

«Сургутнефтегаз»-ао (-2,1%) и Мосбиржа (-1,3%).

🔴 «Роснефть» (-0,5%) и «Норникель» (-0,7%) могут не удержаться выше верхних границ своих боковиков.

🟢 Более чем на 10% спекулятивно рос такой неликвид, как «ТНС энерго Воронеж», «Россети Ленэнерго»-ао, ТГК-1, «ТНС энерго Кубань».

Вечерний обзор рынков📈

- 19 июля 2023, 19:02

- |

Курсы валют ЦБ: 💵USD — ↗️91,2046 💶EUR — ↗️102,4441 💴CNY — ↘️12,6303

▫️Российский фондовый рынок пытается закрепиться на достигнутых уровнях — индекс Мосбиржи по итогам основной сессии символично снизился на 0,38%.

▫️Минфин РФ на аукционе сегодня разместил ОФЗ на 16,979 млрд руб. по номиналу (реально привлечено 16,135 млрд руб). Фактическая выручка от размещений составила:

ОФЗ-ПД серии 26241 на 9,024 млрд руб. при спросе 18,706 млрд руб.

ОФЗ-ИН серии 52005 на 7,111 млрд руб. при спросе 11,423 млрд руб.

(средневзвешенная цена размещения от номинала: ОФЗ-ПД серии 26241 — 92,8274%, ОФЗ-ИН серии 52005 — 95,3323%)

Инвесторы проявили крайне слабый интерес к размещаемым бумагам из-за ожидания повышения ключевой ставки на заседании ЦБ РФ 21 июля.

▫️Минфин РФ спрогнозировал рост доходов бюджета в 2023-2024 годах — существенное увеличение Минфин ожидает по ненефтегазовым доходам. Расходы бюджета РФ в 2024 г. будут перераспределены в объеме около 450 млрд руб., сообщил журналистам министр финансов РФ Антон Силуанов.

( Читать дальше )

Alexeevlive. Скальпинг. Cделки на Московской бирже в прямом эфире

- 19 июля 2023, 09:36

- |

В прямом эфире вместе с вами торгует главный трейдер компании Live Investing, скальпер — Сергей Алексеев. Вы можете задать Сергею вопросы в чате и он обязательно ответит на них по ходу эфира.Также по средам к Сергею в эфире присоединяются гости. Кто будет гостем эфира не знает никто :)

Скальпинг с Сергеем Алексеевым — это обучение трейдингу в прямом эфире. Сергей совершает сделки и рассказывает о том, как он торгует и зарабатывает каждый день. На глазах зрителей могут быть совершены десятки быстрых сделок, каждая из которых рассчитана на получение прибыли.

Сергей Алексеев имеет опыт торговли более 14 лет. Его основной инструмент торговли — фьючерс Si (валютная пара доллар-рубль). В прямом эфире Сергей показывает, как можно зарабатывать с помощью скальпинга, получая прибыль со сделок минимум в десятки и сотни пунктов.

Сергей убежден, в кризисные времена выживают только скальперы. Вывод можно сделать по доходностям скальперов компании Live Investing в годовом турнире Федерации Биржевого Трейдинга России — https://fbtr.pro/championship/results/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал