Мой Портфель

+77% по портфелю США

- 11 августа 2024, 08:51

- |

🔴 Сижу в кэше. Акции не покупаю

🔴 SPY QQQ IWM ниже DSMA 50

🔴 58% акций выше 50 DSMA. Топлива для рывка мало

🔴 Новые максимумы на NASDAQ и SP500 — 52, новые минимумы — 74

🔴 ACWX (весь мир, кроме США) в коррекции

🟢 GOLD бычий рынок

🔴 BTC в коррекции

🔴 GXC (Китай) в коррекции

👉 Видим, что сигнала о начале роста на графиках нет — отскочили, зависли. Индексы торгуются ниже среднесрочных скользящих, взрывных объёмов и движения на индексе нет. Сидим в кэше и наблюдаем. Нет задачи угадать дно, есть задача сделть деньги на здоровом рынке.

🇺🇸 Мой портфель Акций США

🎖+77,54%

( Читать дальше )

- комментировать

- 431

- Комментарии ( 3 )

Пересчет акции ВТБ в портфелях Смарт-лаба будет автоматически сделан или нужно самому редактировать?

- 15 июля 2024, 12:22

- |

Что я буду делать со своими деньгами. Ключевая ставка - опять 16%!

- 07 июня 2024, 19:23

- |

В этот раз, в отличие от прошлого, интрига сохранялась до самого конца. Наконец, сегодня все выдохнули (кто-то с облегчением, а кто-то удивлённо): Центробанк в 4-й раз подряд сохранил ключевую ставку на уровне 16%.

🚀В моменте на фондовом рынке была ракета — и в акциях, и в облигациях. Напряженные инвесторы, которых наконец «попустило», радостно отыгрывали несбывшиеся страшилки о том, что ставку поднимут до 17%, а то и до 18%. Индекс Мосбиржи подскочил на 2%, но к концу основной сессии растерял половину этого роста.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на мой телеграм-канал.

👂В последнюю неделю ходили упорные слухи, что кто-то «сверху» мягко намекнул ЦБ, что не стоит повышать ставку прямо в разгар крупнейшего экономического форума. Мол, давайте пока повременим, а там посмотрим. Действительно ли это повлияло на решение, или Эльвира с коллегами руководствовались исключительно экономическими мотивами — мы с вами вряд ли узнаем.

( Читать дальше )

Какую пенсию платит мне компания Лукойл ?

- 28 марта 2024, 12:32

- |

Напомню вам, что я частный долгосрочный инвестор и моя цель собрать портфель из акций и облигаций, которые приносили бы мне пассивный пенсионный доход в старости. Давайте рассмотрим самую большую компанию в моем портфеле по генерируемому денежному потоку.

ЛУКОЙЛ — крупнейшая вертикально интегрированных нефтегазовая компания в мире и в России. Компания контролирует всю производственную цепочку — от добычи нефти и газа до сбыта нефтепродуктов.

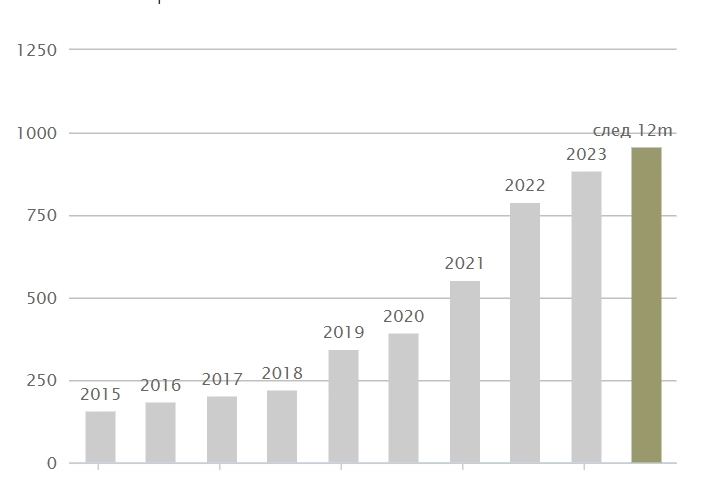

Дивидендные выплаты Лукойла

Компания является безусловным дивидендным аристократом российского рынка. Индекс стабильности дивидендов(DSI) является максимальным и равным 1. Больше ни одна акция на российском рынке не имеет такой показатель. Индекс оценивает стабильность и рост дивидендов. По своей дивидендной политике компания платит дивиденды дважды, не менее 100% свободного денежного потока. Исторический рост дивидендов составляет в среднем 19% в год.

Финансовое положение компании

Компания является уже достаточно зрелой и стабильной по этому ростов денежных потоков тут отсутствует, но зато есть кое что другое.

( Читать дальше )

- комментировать

- 16.2К |

- Комментарии ( 42 )

Акции-Облигации-Кэш. Что скорее про вас сейчас?

- 30 октября 2022, 13:23

- |

Акции-Облигации-Кэш. Что скорее про вас сейчас?

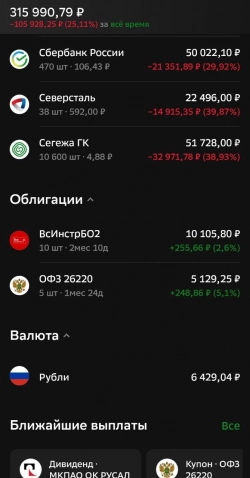

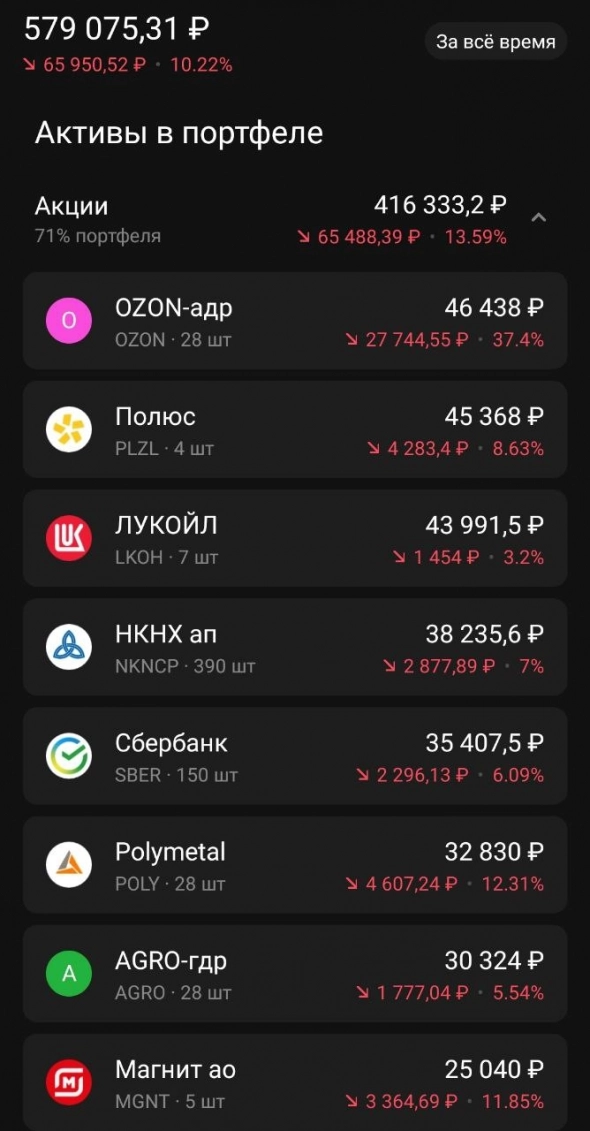

Моя просадка по портфелю, что я делаю?

- 13 октября 2022, 20:14

- |

Наращиваю доли в компаниях, до текущих событий:

470 акций Сбера было ~ 150 тыс.;

13 акций Лукойла ~ 83 тыс.;

100 акций EMC ~ 100 тыс. и т. д.

Портфель в Сбербанк, рис. 1,2

( Читать дальше )

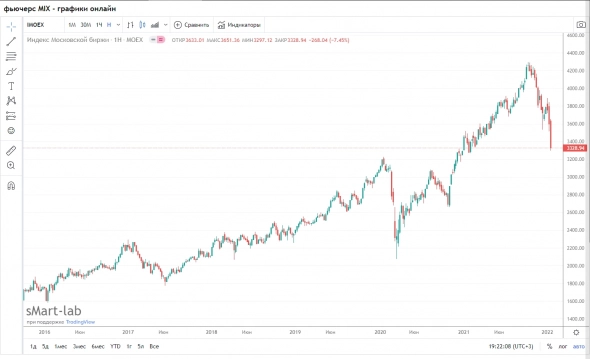

Почему важно быть терпеливым и следовать своей стратегии не смотря на падение рынков

- 18 января 2022, 19:34

- |

В конце ноября я публиковал пост Российский рынок переоценен на 18 %. Почему я не докупал на падении?

Мне до гуру далеко и предсказать политическую составляющую не мог.

Тем не менее индекс сегодня тронул уровни о которых я писал.

Конечно я не мог удержаться и некоторые акции купил по более высоким ценам, чем рекомендовал сам себе.

Именно по этому важно иметь терпение и ждать.

( Читать дальше )

Мои итоги вложений в американские акции за 2021

- 28 декабря 2021, 18:53

- |

Раньше постов на СЛ не писал, но на волне результатов коллег также захотелось поделиться, обмазаться гнилыми помидорами и уйти в новый год с критическими комментариями и / или советами.

Итак, сразу к главному. За 2021 год результаты +- похожи на прошлые 3 года.

На начало года: 2 522 470 ₽

На конец года: 3 388 855 ₽

Довнесений: 130 600 ₽

Итоговая доходность (считал просто в экселе с помощью ЧИСТВНДОХ): +28,5%

В целом, цифры хороши, но если бы я просто вложился в тот же FXIT, то получил бы порядка 35% без лишних телодвижений. На этом можно закрыть сей бесполезный пост и читать что-то поинтереснее. Если хочется узнать, как воспалённый мозг инвестора пытается оправдать своё отставание от бенчмарка, то добро пожаловать ниже.

Предлагаю посмотреть две эквити: при предполагаемом вложении в FXIT (синяя линия) и фактическое эквити по портфелю (оранжевая линия). Довнесения в FXIT «проводились» в те же дни и в том же размере, что и в реальный портфель.

( Читать дальше )

Мои инвест. итоги 2021 года

- 28 декабря 2021, 12:22

- |

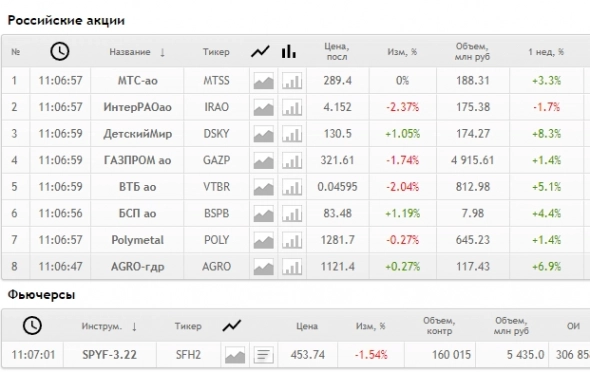

Основные позы

📈BSPB +41% +7% дивиденды

📈GAZP +10%

Небольшие позы

📉POLY -0,9%

📈AGRO +12%

📉VTBR -9%

📉IRAO -5%

Очень маленькие позы

📉DSKY -13% +3,6% дивиденды

📉MTSS -8%

Все указанные позиции держу. Инвестиционных позиций в этом году не закрывал, то есть продаж не было.

Были спекулятивные сделки с фьючерсами, которые в сумме своей по году дали около нуля.

Все позиции отсортированы по убыванию доли в портфеле. На длинных выходных надо бы сделать research поглубже, чтобы понять, что можно поменять портфеле, чтобы повысить его эффективность

Мой инвест.портфель сегодня на фоне падения рынка

- 20 декабря 2021, 11:24

- |

Мой вочлист https://smart-lab.ru/q/watchlist/dr-mart/12826/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал