МигКредит облигации

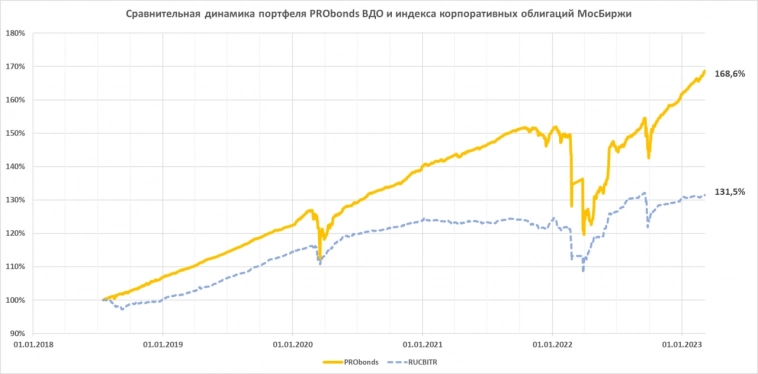

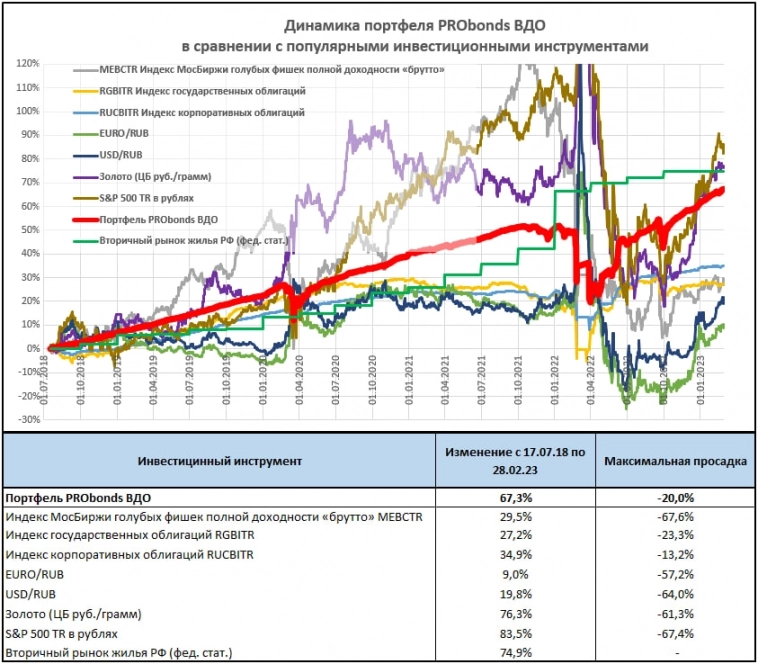

Публичному портфелю PRObonds ВДО исполнилось 5 лет. Среднегодовая доходность 12,5%. Впереди американские акции и золото

- 19 июля 2023, 07:26

- |

Публичному портфелю PRObonds ВДО исполнилось 5 лет.

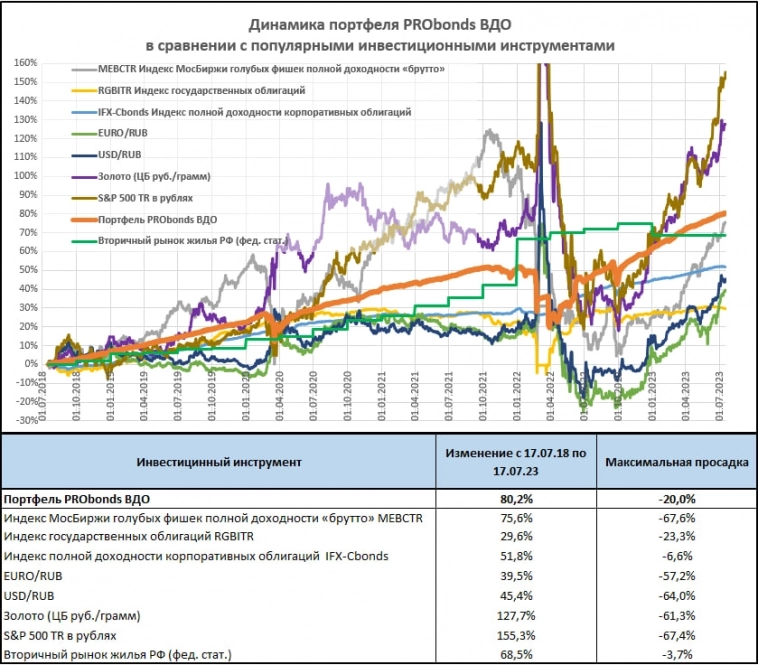

За которые он принес чуть более 80% дохода (учитывая комиссионные издержки, 1% от активов в год). Среднегодовая доходность за пятилетку – 12,5% годовых. Или 10,8% после уплаты НДФЛ.

Много это или мало? Из популярных инвестиционных инструментов впереди золото и американский рынок акций (или западные рынки акций). Но американские акции для российского обывателя, в большинстве, полтора года назад стали проблемой. Так что на нашем поле объективно интереснее было только золото.

Отечественные акции, вложения в доллар и евро, хоть они и догоняют наш портфель, за 5 лет его всё-таки не догнали. Широкий рынок облигаций далеко позади.

В конце 2021 года, спустя 3 года со старта, портфель обрел первое подобие стратегии управления. Которая за следующую неполную пару лет даже стала показывать некоторую эффективность. Идея в том, чтобы не только получать от облигационного рыка больше, чем он в среднем дает, но и сопровождать процесс меньшими, чем у рынка, просадками.

( Читать дальше )

- комментировать

- 3.2К | ★2

- Комментарии ( 0 )

Облигации: первичные размещения на неделе с 17.07 по 23.07.23

- 18 июля 2023, 00:36

- |

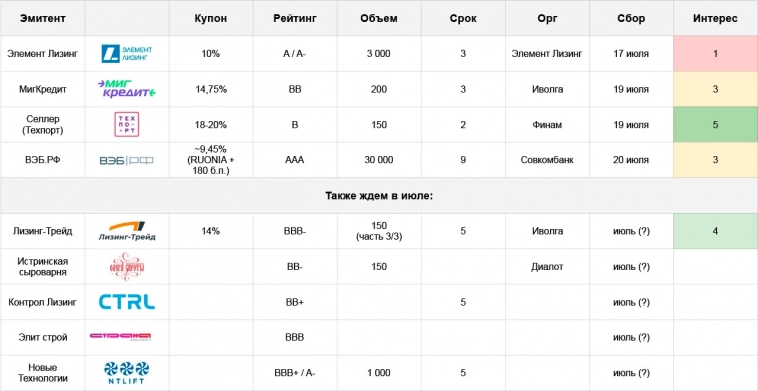

Пока что лайн-ап этой недели выглядит как передышка – на фоне всеми ожидаемого заседания ЦБ по ключевой ставке 21 июля

🚚Элемент Лизинг: A/A-, YTM~10,5%, объем 3 000 млн.

Здесь ловить уже нечего, выпуск быстро и по-тихому расписали между своими, заранее согласованными крупными покупателями. В данном случае абсолютно не жаль: доходность явно не дотягивает до рыночной. Едем дальше

💰МигКредит: BB, YTM~15,8%, объем 200 млн. Только для квалов

Предложение чуть лучше рынка, большого апсайда по телу тут не видно, а вот 1-1,5% не исключаю, что само по себе неплохо. Я пропущу, потому что рядом возможная смена ставки, в совсем спокойное время – сходил бы. На вторичке есть свежие Быстроденьги-002P-02 с тем же рейтингом и YTM чуть выше – но они и более закредитованные, разница логична

( Читать дальше )

МФК МигКредит (ruBB). Размещение облигаций 19 июля. YTM 15,8%, дюрация 1,7 года

- 14 июля 2023, 11:31

- |

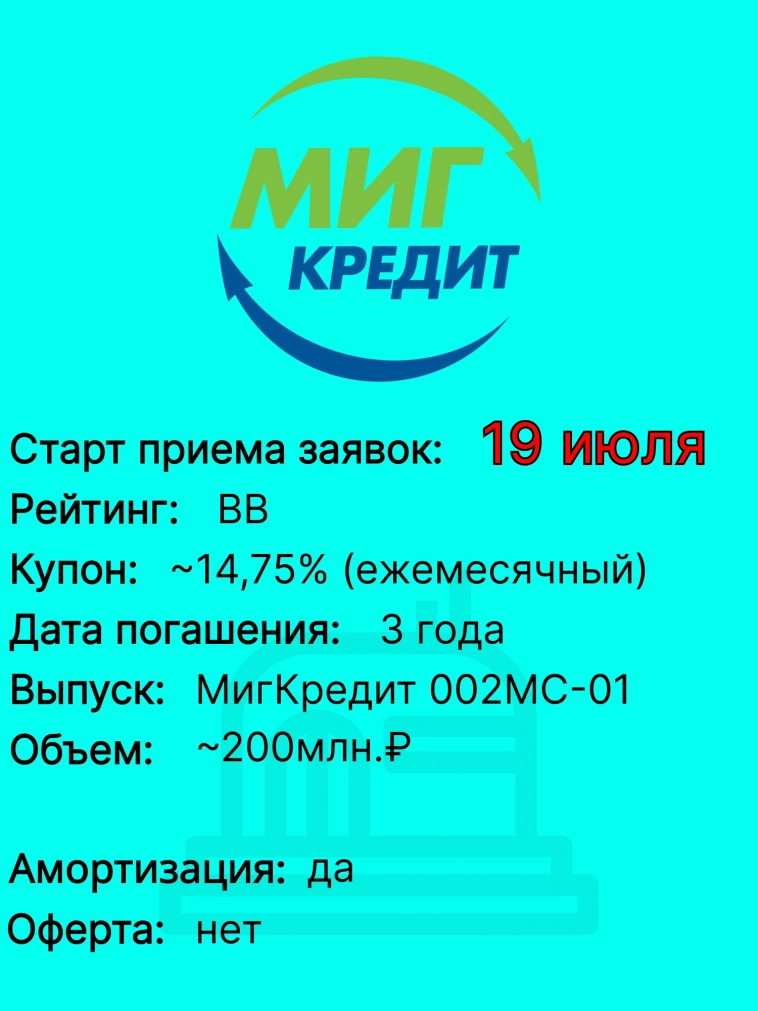

Новый выпуск МФК МигКредит (только для квалифицированных инвесторов)

• Ориентир даты размещения — 19 июля.

• Ориентир суммы выпуска — 200 млн.р.

• Ориентир доходности — 15,8% годовых при дюрации 1,7 года.

Подробнее — на иллюстрации выше или в тизере: t.me/probonds/9859

Организатор размещения — ИК Иволга Капитал.

Связь с нами — через корпоративный телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтМигКредит 19 июля планирует начать размещение облигаций на 200 млн рублей.

- 13 июля 2023, 23:01

- |

МигКредит — микрофинансовая организация, созданная в феврале 2011 года в Москве.

По выпуску запланирована ежемесячная равномерная амортизация в течение последних двух лет обращения.Бумаги предназначены только для квалифицированных инвесторов. Организатором и андеррайтером выступит ИК «Иволга капитал».

Выпуски:

МигКр-01К торгуется с купоном 12,25% (ежемесячный) и датой погашения 1 год. Цена на данный момент (13.07) 99.6%, что вполне адекватна для мфо с рейтингом ВВ.

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Портфель ВДО принес за год 24,8% и сокращает риски

- 07 марта 2023, 07:41

- |

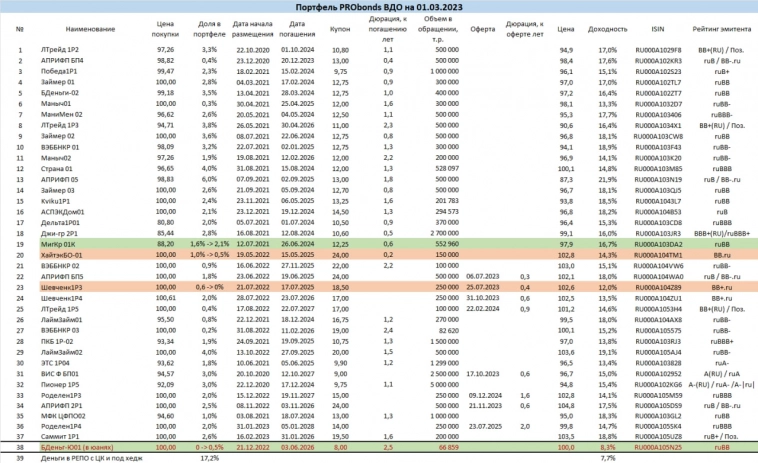

Обновление результатов и позиций нашего основного портфеля – PRObonds ВДО.

За последние 365 дней портфель принес 24,8%, с учетом комиссионных издержек. С начала 2023 года его доход превысил 4,2%. Таким образом, до цели по результату, обозначенной на нынешний год, а это 14%, осталось менее 10%.

Внутренняя доходность портфеля (доходность к погашению входящих в него облигаций + доходность размещения денег) опустилась до 14,6%. Столь низкой она не была с конца 2021 года. Правда, портфель перестал быть полностью рублевым: 0,5% от активов занимает юаневый выпуск МФК Быстроденьги.

Портфель остается «коротким»: дюрация (упрощенно – срок возврата капитала) – 1,1 года. Денежная часть значительна, приближается к 20% от активов и рядом с этой отметкой, предположительно, будет балансировать.

Т.е. портфель неплохо готов к возможной просадке сегмента высокодоходных облигаций в частности и всего отечественного фондового рынка в целом.

Причина для ожидания просадки не только в снизившейся доходности портфеля, но и в возрастающей стоимости денег. Привожу график премии доходностей ВДО с рейтингами В – ВВ к доходностьи размещения свободных денег. Спред слишком быстро, и потому опасно сократился.

( Читать дальше )

Портфель ВДО. 24% за год. Сделки и доверительное управление

- 02 марта 2023, 07:32

- |

24,2%, столько принес портфель PRObonds ВДО за последние 365 дней. В этом значении есть элемент лукавства: портфель не только просел к началу прошлого марта, но и был недоступен для покупки, т.к. биржевые торги были закрыты с 28 февраля по 27 марта 2022.

Ожидаемая же доходность портфеля на следующие 12 месяцев – около 15% (сумма доходностей облигаций и стоимости размещения денег). С начала года портфель заработал уже 3,5%, и целевой результат на нынешний год – 14% – всё более реалистичен.

За весь срок ведения портфеля, с июля 2018 года он проигрывает рублевым котировкам золота и пересчитанному в рубли рынку американских акций. Возможно, проигрывает недвижимости, но статистика по этому рынку запаздывающая, так что только возможно. Отечественные акции и облигации, а также депозиты в долларах и евро – далеко позади. Проигрыш золоту тоже видится временным.

( Читать дальше )

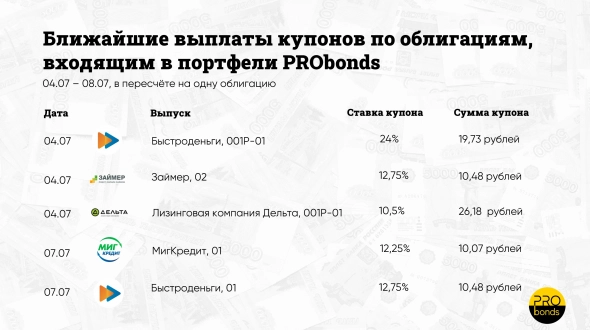

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 04 июля 2022, 10:57

- |

04.07.2022:

- Займер, 02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

- Лизинговая компания Дельта, 001Р-01 Ежеквартальные выплаты ставка купона 10,5% Сумма купона 26,18 руб.\

- Быстроденьги, 001Р-01 Ежемесячные выплаты ставка купона 24% Сумма купона 19,73 руб.

07.07.2022:

- МигКредит, 01 Ежемесячные выплаты, ставка купона 12,25% Сумма купона 10,07 руб. 07.07.2022 Амортизация: 40 руб.

- Быстроденьги, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Портфель RPObonds ВДО. Доходность восстанавливается, сделки продолжаются

- 27 июня 2022, 07:44

- |

Портфель высокодоходных облигаций PRObonds ВДО испытал первую более чем за месяц недельную просадку: с 17 по 24 июня он снизился на -0,8%. Однако за неполный июнь портфель взлетел на +8,5%. С начала года портфель теряет -4%, продолжая последовательно сокращать минус. Его результат за последние 365 дней — -0,9%.

Будущую доходность портфеля ВДО можно посчитать на основе собственной доходности и дюрации входящих в него позиций. Так, совокупная ожидаемая доходность портфеля составляет сейчас 19,2% при средней дюрации 1,2 года. Это значит, что при неизменности позиций к середине 2023 года портфель способен принести около 19% дохода (с учетом комиссий, до НДФЛ).

Короткая дюрация портфеля говорит о его потенциальной стабильности в ответ на колебания фондового рынка. Хотя плата за стабильность – ограничение на рост: показать доходность выше 20% к следующему лету портфель практически не может.

Для «длинных» облигаций нынешнее резкое замедление инфляции и следующее за ним снижение ключевой ставки – отличный повод для роста цен. Таких бумаг в портфеле нет (максимальная дюрация – чуть более 2 лет). Однако складывающаяся комбинация инфляции и ставки для него хороша по-своему, она снижает дефолтный риск. Это для ВДО важнее спекулятивной премии.

( Читать дальше )

МигКредит-БО-01MC === Выплата купона

- 19 августа 2020, 14:20

- |

Эмитент: ООО "МигКредит" (Финанс.сервисы)

Облигация: МигКредит-БО-01MC

ISIN: RU000A100GK0

Сумма: 10,42 рублей на лист

Дата фиксации права: 18.08.2020

Дата сообщения: 18.08.2020

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=34679

МигКредит БО-01МС === Выплата купона

- 20 апреля 2020, 20:15

- |

Эмитент: ООО "МигКредит" (Финанс.сервисы)

Облигация: МигКредит БО-01МС

ISIN: RU000A100GK0

Купонный доход: 16%

Дата фиксации права: 17.04.2020

Дата сообщения: 17.04.2020

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=34679

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал