МФК Саммит

Третий квартал стал для МФК рекордным по чистой прибыли за три года

- 18 декабря 2025, 16:47

- |

Третий квартал стал для МФК рекордным по чистой прибыли за три года

#Мы_в_СМИ 🖌

«Коммерсантъ» подготовил обзор о результатах работы МФО, проанализировав отчетность за 9 месяцев 2025 г. 32 микрофинансовых компаний. Совокупная чистая прибыль за этот период составила 18,7 млрд руб. против 12,5 млрд руб. за аналогичный период прошлого года.

«В третьем квартале большинство микрофинансовых компаний (МФК) показало резкий рост чистой прибыли. Результат оказался лучшим за три года и в четыре раза превысил показатель третьего квартала 2024 года. Обеспечило его в первую очередь ужесточение риск-менеджмента, что во многом спровоцировали меры ЦБ. Компании смогли значимо снизить отчисление в резервы, что перекрыло недополученные доходы от сокращения клиентской базы», — пишет «Коммерсантъ».

Делимся с вами полной версией комментария финансового директора Summit Group (МФК «Саммит») Екатерины Захаровой о прогнозных данных по чистой прибыли за четвертый квартал 2025 г. и о факторах, оказавших влияние на результаты работы компании.

( Читать дальше )

- комментировать

- 177

- Комментарии ( 1 )

Новые направления деятельности АО МФК "Саммит"

- 17 декабря 2025, 16:21

- |

В дополнение к опубликованному ранее видеообзору об итогах деятельности МФК «Саммит» в третьем квартале рассказываем, как развиваются наши новые направления: автозалоговые займы и займы МСП.

🔗 РБК Компании: МФК «Саммит» показала рост количества выдач займов по новым направлениям.

В частности объем выдач автозалоговых займов в июле-сентябре составил порядка 152 млн руб. (+3% к результату во втором квартале). Направление новое, поэтому объем платежей по ранее выданным займам все еще ощутимо меньше объема выдач, однако он растет более экстенсивно: в июле-сентябре было получено порядка 112,5 млн руб. (+36%). Вместе с тем, в третьем квартале наблюдалось снижение средней суммы займа — на около 30%. На показателе сказались новые регуляторные ограничения. Сейчас МФК адаптируется к ним и корректирует продукты, рассчитывая вернуться к росту чека в ближайшей перспективе.

🗣️ Елена Малышева, коммерческий директор Summit Group:

«Сейчас мы работаем над тем, чтобы сократить и упростить путь для постоянных клиентов, чтобы для них это (получение автозалогового займа — прим.) было еще удобнее, комфортнее, чтобы они знали, что всегда могут к нам вернуться».

( Читать дальше )

Квартальный видеообзор с итогами деятельности Summit Group за девять месяцев 2025 г.

- 17 декабря 2025, 16:15

- |

Представляем итоги деятельности Summit Group по направлению микрофинансирование за третий квартал и девять месяцев 2025 г. в нашей традиционной видеопрезентации с комментариями топ-менеджмента группы компаний:

🔴 Смотреть видео на Rutube.

▪️События и тренды на микрофинансовом рынке;

▪️основная деятельность: выдачи и платежи по микрозаймам;

▪️финансовые результаты;

▪️ структура фондирования;

▪️дальнейшие планы.

Для вашего удобства в дополнение к видео в комментарии к посту мы также публикуем файл-презентацию.

МФК Саммит. Рост прибыли в 2024 году - втрое. И намек на IPO

- 12 марта 2025, 09:42

- |

В начале недели коллеги из МФК Саммит провели вебинар для инвесторов. Вот ссылка: https://t.me/summit_investments/339

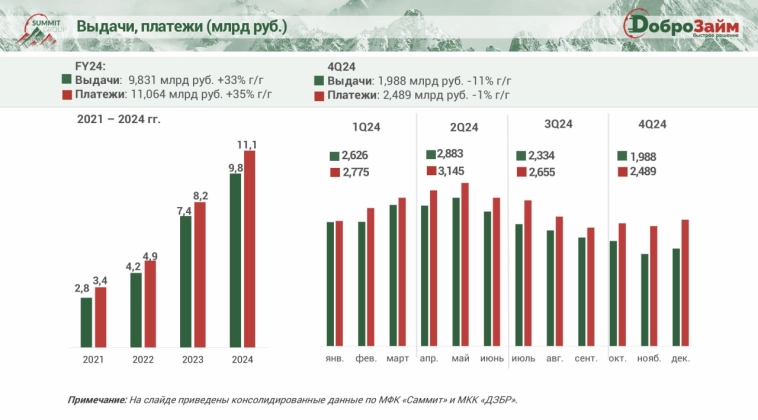

И приложили к нему подробную презентацию о динамике бизнеса. Приводим ее главные слайды 👆👇.

Выдачи за 2024 год выросли на треть, рабочий портфель микрозаймов на 36%, чистая прибыль – сразу втрое!

Позиция в облигациях МФК Саммит в нашем портфеле ВДО на текущей неделе увеличивается с 1% до 1,5% от активов.

И тут уместно упомянуть материал «Ведомостей»: видимо, с новыми выпусками облигаций мы Саммит теперь не ждем, ждать, видимо, нужно с IPO. Траектория движения и трансформации, в общем, предсказуемая.

( Читать дальше )

Микрофинансовая компания МФК Саммит (бренд Доброзайм) рассматривает возможность IPO. Сейчас компания меняет организационно-правовую форму с ООО на АО и ждет подходящую возможность для IPO — Ведомости

- 10 марта 2025, 18:24

- |

◾ Микрофинансовая компания (МФК) Саммит (бренд Доброзайм) рассматривает возможность первичного публичного размещения акций (IPO), рассказала финансовый директор Summit Group Екатерина Захарова в видеопрезентации для инвесторов и партнеров по итогам работы группы в 2024 г. Сейчас компания меняет организационно-правовую форму с ООО на АО и ждет подходящую возможность для IPO.

◾ Реорганизацию в МФК планируют завершить до конца первого квартала, уточнила Захарова Ведомостям.

◾ Конкретных планов по срокам выхода на IPO на текущий момент нет. Все будет зависеть от окон возможностей, говорит Захарова. Сейчас в компании, по ее словам, внимательно следят за конъюнктурой рынка и сигналами, настроениями инвестсообщества. В Саммите планируют отталкиваться от динамики активного розничного капитала на рынке в целом, изменений в денежно-кредитной политике (ДКП) и иных факторов, а сейчас вектор развития ситуации не выглядит однозначно, добавила финансовый директор.

◾ Основной движущей силой с 2022 г. на рынке являются розничные инвесторы. Сейчас, по нашему мнению, на рынке не самое благоприятное время, но все может измениться уже к лету. По крайней мере те политические и макроэкономические сигналы, которые есть в последние недели, позволяют делать сдержанно позитивные прогнозы, – объяснила Захарова.

( Читать дальше )

Главное на рынке облигаций на 05.11.2024

- 05 ноября 2024, 14:08

- |

- Сегодня «Аренза-Про» начинает размещение трехлетних облигаций серии 001P-06 объемом 300 млн рублей. Регистрационный номер — 4B02-06-00433-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор роста Московской биржи. Выпуск доступен для приобретения только квалифицированным инвесторам. Предусмотрены переменные ежемесячные купоны, которые будут рассчитываться по формуле: ключевая ставка Банка России плюс спред 3,75%. Предусмотрена амортизация: по 10% от номинальной стоимости бумаг будет гаситься в даты окончания 15, 18, 21, 24, 27, 30, 33-го купонных периодов, 30% — в дату окончания 36-го купонного периода. Организаторы: Газпромбанк, ИФК «Солид», МСП Банк, инвестиционный банк «Синара», «Цифра брокер». Планируется участие МСП Банка как якорного инвестора. АКРА в июне 2024 г. повысило кредитный рейтинг эмитенту до ВВВ-(RU) с позитивным прогнозом.

- Сегодня АО «Твой склад» начинает размещение выпуска трехлетних внебиржевых облигаций объемом 50 млн рублей. Присвоенный Банком России регистрационный номер — 4-01-02400-G. Цена размещения — 950 рублей за одну бумагу, что составляет номинальную стоимость одной облигации с дисконтом в размере 5%.

( Читать дальше )

Эксперт РА повысил кредитный рейтинг ООО МФК «Саммит» до уровня ruBB

- 01 ноября 2024, 12:30

- |

— Компания сохраняет высокие темпы масштабирования бизнеса: объем выданных микрозаймов увеличился на 67% за период с 01.07.2023 по 01.07.2024 относительно аналогичного периода годом ранее. Компания планирует замедление темпов роста бизнеса, развивая продукты менее чувствительные к ужесточению регулирования: сегмент МСБ, а также потребительские микрозаймы с процентной ставкой менее 100% годовых.

— Усиление рентабельности бизнеса закономерно отразилось на двукратном росте регулятивного капитала и увеличении показателя НМФК1 с 13% до 24% за период с 01.07.2023 по 01.07.2024. На фоне изменения коэффициентов регуляторных резервов по итогам октября 2024 года МФК прогнозирует сокращение показателя НМФК1 до 13% и дальнейшее поддержание запаса по капиталу на указанном уровне.

— Эффективность кредитного процесса сохраняется на невысоком уровне: отношение процентных доходов к резервам и операционным расходам составило 121% за период с 01.07.2023 по 01.07.2024.

— Учитывая успешную реализацию стратегии масштабирования, агентство повысило оценку стратегического обеспечения МФК с нейтральной до положительной. Компания продемонстрировала высокие темпы роста бизнеса и существенный рост запаса по капиталу, что позволяет МФК продолжить усиление своих конкурентных позиций.

( Читать дальше )

Интерес инвесторов к МФО остается высоким

- 02 октября 2024, 13:59

- |

ИК «Иволга Капитал» и Summit Group опросили частных инвесторов – владельцев облигаций — об их опыте взаимодействия с эмитентами – микрофинансовыми организациями и ожиданиях от сегмента.

По данным совместного исследования ИК «Иволга Капитал» и Summit Group, розничные инвесторы, как квалифицированные, так и не квалифицированные, проявляют стабильно высокий интерес к эмитентам облигаций из сегмента МФО.

«Подавляющее большинство квалифицированных инвесторов (96%) имели опыт сделок с облигациями МФО за последние три года, из них 82% участвовали в первичных размещениях. По состоянию на сентябрь 2024 г. имели в своём портфеле бумаги хотя бы одной МФК 72% квалифицированных инвесторов», — отмечается в исследовании.

Среди факторов, определяющих интерес к тому или иному эмитенту, владельцы бумаг МФЩ называют не только непосредственные параметры выпусков и рейтинг кредитоспособности, но и качество коммуникации, степень открытости компании по отношению к инвесторам. Треть опрошенных заявили, что при выборе эмитента им важно мнение о компании других инвесторов.

( Читать дальше )

Главное на рынке облигаций на 04.09.2024

- 04 сентября 2024, 09:53

- |

- «СФО РЛО» установило ставку купона пятилетних облигаций с залоговым обеспечением денежными требованиями класса «А» в размере 19% годовых. Купоны ежеквартальные. Бумаги включены в Третий уровень котировального списка Московской биржи. Ранее сообщалось, что размещение двух выпусков облигаций эмитента — класса «А» объемом 207,128 млн рублей и класса «Б» на 92,623 млн рублей — начнется 12 сентября. Облигации класса «А» будут размещены по открытой подписке, бумаги класса «Б» — по закрытой подписке в пользу ООО «Мосрегионлифт». АКРА присвоило ожидаемый кредитный рейтинг облигациям эмитента «класса А» на уровне eAAA(ru.sf).

- Московская биржа зарегистрировала облигации «Строй Система Механизация» серии БО-01. Регистрационный номер — 4B02-01-00173-L. Параметры займа пока не раскрываются. Эмитент имеет кредитный рейтинг BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

Главное на рынке облигаций на 06.08.2024

- 06 августа 2024, 14:50

- |

- ГК «Самолет» сегодня начинает размещение среди квалифицированных инвесторов трехлетних облигаций серии БО-П14 объемом 20 млрд рублей. Регистрационный номер — 4B02-14-16493-A-001P. Бумаги включены в Первый уровень котировального списка. Сбор заявок на выпуск прошел 1 августа. Ставка купона определяется по формуле: ключевая ставка Банка России плюс 2,75% годовых. Купоны ежемесячные. Организаторы — банк «Синара» и Газпромбанк. Эмитент имеет кредитный рейтинг А+(RU) со стабильным прогнозом от АКРА.

- «Порт Ревяк» 9 августа начнет размещение четырехлетних облигаций серии БО-01 объемом 250 млн рублей. Ставка купона установлена на уровне 23% годовых на весь период обращения. По выпуску предусмотрена амортизация, начиная с 4-го купонного периода, а также call-опционы в даты окончания 4-го, 8-го и 12-го купонов. Эмитент имеет кредитный рейтинг BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал