МОСЭНЕРГО

Среди компаний ГЭХ наиболее привлекательно выглядят акции ТГК-1 и ОГК-2 - Промсвязьбанк

- 19 мая 2021, 22:49

- |

Выручка Мосэнерго за отчетный период составила 68,3 млрд руб. (+35,1% г/г), EBITDA – 17,6 млрд руб. (+36,0% г/г), чистая прибыль – 9,4 млрд руб. (+65,7% г/г).

Выручка ТГК-1 за отчетный период составила 32,5 млрд руб. (+17,2% г/г), EBITDA — 8,3 млрд руб. (+3,5% г/г), чистая прибыль – 4,4 млрд руб. (+0,5% г/г).

( Читать дальше )

- комментировать

- 641

- Комментарии ( 0 )

Рост финпоказателей создает предпосылку для увеличения дивидендной базы Мосэнерго - Промсвязьбанк

- 19 мая 2021, 15:21

- |

Чистая прибыль Мосэнерго по МСФО в 1 квартале 2021 г. выросла на 65,7% по сравнению с аналогичным периодом прошлого года, до 9,44 млрд руб., следует из отчета компании. EBITDA увеличилась на 36%, до 17,6 млрд руб., сообщило Мосэнерго. Рост выручки составил 30,5%, до 78 млрд руб. Долг компании по итогам января-марта остался на уровне 15,1 млрд руб. Капзатраты в 1квартале выросли в 2,35 раза, до 8,84 млрд руб.

Позитивно оцениваем результаты Мосэнерго. Компания продемонстрировала рост ключевых финансовых показателей в связи с увеличением потребления электроэнергии вследствие восстановления экономики, а также низкой температуры наружного воздуха в начале года. Доходность дивидендов в 2021 году складывается на уровне 4,5%. Рост финансовых показателей создает предпосылку для увеличения дивидендной базы и роста выплаты дивидендов в 2022 году, однако это уже заложено в котировки акций. Рекомендуем «держать» акции Мосэнерго.Промсвязьбанк

Дивидендная доходность по акциям Мосэнерго может составить 5-6% - Газпромбанк

- 19 мая 2021, 15:15

- |

Рост консолидированной выручки за 1К21 на 30% г/г – во многом вследствие увеличения выручки от продажи тепловой (+40% г/г) и электрической энергии (+28% г/г) и был частично сглажен стабильной динамикой выручки от продажи мощности (+4% г/г). Рост выручки от продажи тепловой энергии был обусловлен увеличением физического объема продаж на 35% г/г за счет более холодной погоды в 1К21. Выручка от реализации электрической энергии выросла в результате увеличения объема реализации электроэнергии (+12% г/г) в совокупности с повышением цены на электроэнергию на РСВ (+11% г/г).

Рост консолидированной EBITDA (рассчитанной ГПБ) за 1К21 (+36% г/г) – во многом вследствие роста выручки.

Рост номинальной чистой прибыли (до вычета доли миноритариев) за 1К21 на 66% г/г во многом вследствие роста EBITDA.

Солидный уровень доходности по ЧП (~11%) по итогам 1К21, который создает предпосылки для привлекательного уровня дивидендной доходности по итогам года в случае, если компания выплатит 50% от чистой прибыли по МСФО в качестве дивиденд за 2021 г.

Увеличение чистой денежной позиции компании (с учетом займов, выданных Газпрому в рамках агрегирования денежной позиции Группы) до ~26 млрд руб. на конец 1К21 по сравнению с ~23 млрд руб. по состоянию на конец 4К20. Увеличение чистой денежной позиции вызвано положительным чистым денежным потоком компании в 1К21.

Итоговый эффект. Существенный рост выручки и EBITDA компании был частично обусловлен слабой базой 1К20, который характеризовался относительно высокой температурой и сниженным спросом на тепловую энергию. Несмотря на это, сильная динамика финансовых и операционных показателей компании в 1К21 является позитивным фактором для инвестиционной истории Мосэнерго. Этот фактор, в частности, поддерживает нашу рекомендацию «ЛУЧШЕ РЫНКА» по акциям компании.

Следующим катализатором для акции является объявление рекомендации совета директоров по дивиденду за 2020 г. Мы ожидаем, что соответствующая доходность может составить 5–6% в зависимости от того, какой показатель чистой прибыли по МСФО (номинальная или скорректированная на неденежные статьи) будет использоваться в качестве дивидендной базы.Гончаров Игорь

«Газпромбанк»

Прибыль Мосэнерго по МСФО за 1 кв +65,7%

- 18 мая 2021, 15:34

- |

Выручка ПАО «Мосэнерго» и его дочерних организаций (Группа «Мосэнерго») по итогам I квартала 2021 года выросла на 30,5% по сравнению с аналогичным показателем I квартала 2020 года и составила 78 млрд 032 млн рублей. Увеличение выручки обусловлено положительной динамикой производственных показателей в связи с ростом потребления электроэнергии и низкой температурой наружного воздуха в отчетном периоде.

В результате роста выработки электрической и отпуска тепловой энергии операционные расходы по итогам I квартала 2021 года увеличились на 27,5%, составив 65 млрд 637 млн рублей.

Показатель EBITDA вырос в отчетном периоде на 36,0% — до 17 млрд 632 млн рублей.

Прибыль Группы «Мосэнерго» по МСФО за I квартал 2021 года увеличилась на 65,7% и составила 9 млрд 440 млн рублей.

источник

ДПМ-1 и ДПМ-2, что это такое и в чем отличие? Разбираемся...

- 11 мая 2021, 22:23

- |

Часто в обзорах генерирующих компаний встречается аббревиатура ДПМ или ДПМ-2. Не все знакомы с данными программами, сегодня я постараюсь прояснить этот момент.

Значительная часть генерирующих станций нам досталась со времен СССР, на некоторые блоки уже истек срок полезной эксплуатации и они нуждаются либо в замене, либо в кап. ремонте. После разделения РАО-ЕЭС России значительная часть станций перешла в частные руки. Новые владельцы не торопятся вкладывать миллиарды рублей в модернизацию старого оборудования, им нужен определенный стимул для этого. Таким стимулом стала программа ДПМ.

Программа ДПМ (или ДПМ-1) расшифровывается, как программа договоров о предоставлении мощности. Основной целью ее является стимулирование инвестиций в генерацию. В рамках первой программы (2010-2020 годы) компании строили новые генерирующие мощности, а крупные потребители брали на себя обязательство оплачивать мощность данных блоков по повышенным тарифам.

Грубо говоря, строительство шло за счет потребителей, только с постоплатой. Причем, в эти тарифы включалась надбавка, чтобы генерирующие компании не только вернули вложенные инвестиции, но и немного заработали на этом. Государство в данном случае выступало гарантом того, что потребители получат требуемый объем мощности, а производители энергии получат обратно свои деньги через повышенные тарифы.

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 7 )

От Мосэнерго стоит ожидать сильный отчет по МСФО - Финам

- 04 мая 2021, 14:49

- |

Основными драйверами станут сильные производственные показатели, а также сокращение резервирования. Операционный отчет за 1К 2021 отразил повышение выработки электроэнергии на 12% г/г и рост отпуска тепловой энергии на 35% на фоне восстановления энергопотребления в стране и холодной зимы. По данным СО ОЭС, потребление электроэнергии выросло в стране в 1К 2021 на 5,1% г/г без учета эффекта високосного года. При этом ТЭС получили более высокую загрузку, чем в прошлом году, на фоне снижения водности и нарастили выработку на 7% г/г.

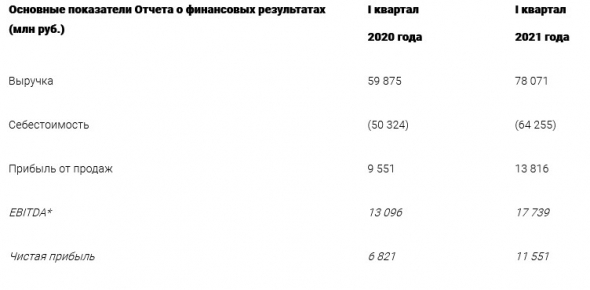

Отчет по прибыли по РСБУ за 1-й квартал уже показал рост выручки на этом фоне на 30% до 78 млрд руб. Чистая прибыль составила 11,6 млрд руб. в сравнении с 6,8 млрд руб. годом ранее. На позитивной стороне отметим также увеличение выручки от продажи мощности в 1-м квартале на 4% г/г до 9,05 млрд руб.

Акции «Мосэнерго» находятся у нас в покрытии с рекомендацией «Держать» и целевой ценой 2,20 руб., и мы считаем, что акции вполне справедливо оценены рынком. Сильные финансовые результаты, на наш взгляд, могут оказать лишь краткосрочную поддержку акциям Мосэнерго. Во втором полугодии истекает срок ДПМ по одному энергоблоку мощностью 420 МВт, что окажет давление на выручку от реализации мощности и операционную рентабельность. На текущий момент чистая прибыль по итогам года ожидается в районе 10 млрд руб. в сравнении с 8 млрд руб. в 2020 году. Невысокая дивидендная доходность по платежу за 2020 год (4,5% при DPS 2021E 0,101 руб.) также вряд ли вызовет интерес у инвесторов.Малых Наталия

ГК «Финам»

Прибыль Мосэнерго 1 кв РСБУ выросла в 1,7 раза

- 30 апреля 2021, 15:04

- |

Себестоимость продаж увеличилась на 27,7% и составила 64 млрд 255 млн рублей.

Показатель EBITDA по итогам отчетного периода вырос на 35,4% — до 17 млрд 739 млн рублей.

Чистая прибыль за I квартал 2021 года составила 11 млрд 551 млн рублей, увеличившись на 69,4% по сравнению с аналогичным показателем I квартала 2020 года.

источник

источник

Результаты Мосэнерго были ожидаемы - Промсвязьбанк

- 22 апреля 2021, 12:27

- |

Электростанции Мосэнерго в январе-марте этого года выработали 19,36 млрд кВт.ч, что на 11,8% больше показателя аналогичного периода 2020 года.

Рост выработки произошел вследствие увеличения спроса на электроэнергию на фоне улучшения деловой активности, а также холодной погоды в 1 квартале 2021 года. Оцениваем результаты нейтрально, так как они были ожидаемы.Промсвязьбанк

Анализ рынка 22.04.2021 / Отчет ММК, цена Сегежи, Halliburton

- 22 апреля 2021, 09:20

- |

Мосэнерго в 1 кв выработка электроэнергии +11,8%, отпуск тепла +35,0%

- 21 апреля 2021, 10:20

- |

Электростанции Мосэнерго в январе—марте 2021 года выработали 19,36 млрд кВт∙ч электроэнергии — на 11,8% больше показателя за аналогичный период 2020 года (17,31 млрд кВт∙ч). Увеличение выработки обусловлено ростом потребления электроэнергии и низкой температурой наружного воздуха в отчетном периоде.

Отпуск тепловой энергии с коллекторов ТЭЦ, районных и квартальных тепловых станций «Мосэнерго» составил 38,5 млн Гкал, что 35,0% выше аналогичного показателя 2020 года (28,5 млн Гкал). Значительное увеличение отпуска тепловой энергии также связано с продолжительными устойчивыми морозами в I квартале текущего года.источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал