SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Лукойл

Новый уровень для следящего ордера Лукой (смс-оповещения)

- 04 мая 2017, 11:45

- |

Вчера несколько акций закрылось по нашим следящим ордерам. Сегодня мы уже переставили следующий ордер в сделке с Лукойл

- комментировать

- Комментарии ( 0 )

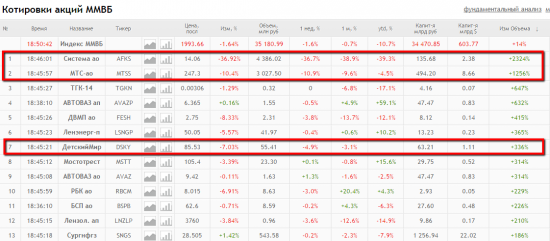

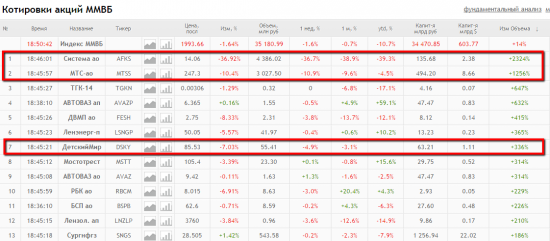

Итоги дня ММВБ: АФК Система, МТС,Ленэнерго,Лукойл, Мостотрест, Газпром, МРСК ЦП

- 04 мая 2017, 00:33

- |

Система -37%, оборот вырос в 25 раз. Причина понятна. Сегодня эта тема в топе — смотрите форум акций Системы. Народ сегодня покупал на открытии при падении на -25%. В итоге все слились. Я не покупал Систему, потому что знаю, что падение цены — это еще не повод что-то покупать! Интересно только то, что какие-то инсайдеры еще не прошлой неделе судя по всему продали Системы на 1,6 млрд руб. Писал тут об этом.

Другие дочки Системы также пострадали:

МТС: -10,4% оборот x13 = МТС- основной актив Системы и Система в случае проигрыша в суде будет качать деньги из МТС.

Инвесторы боятся, что Система будет выкачивать деньги из МТС не через дивиденды, а например через кредит от МТС к Системе.

Детский мир: -7% оборот x4

Именно Система и ее дочки сегодня лидеры по изменению объема:

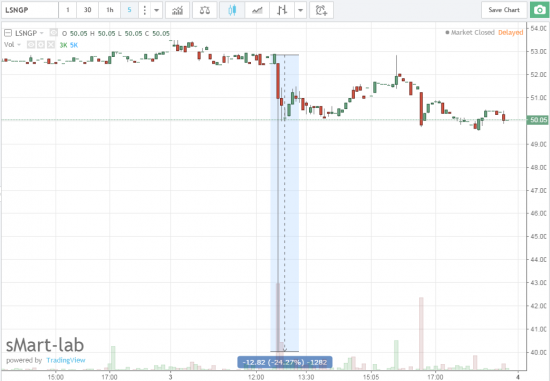

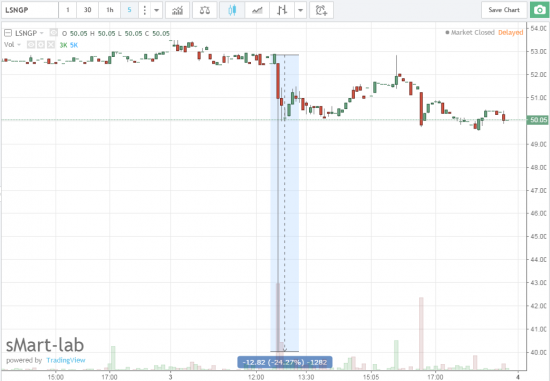

Кроме темы с Системой сегодня еще странно вел себя Ленэнерго-преф.

Был шип вниз на -20%:

Новостей по Ленэнерго вроде не было. Есть версия что кого=то маржануло в Системе и заодно пришлось Ленэнерго продать. Хотя это только догадки.

ДВМП (-8%) банкрот. Не платит по бондам. Переговоры с кредиторами о переносе выплат по бондам на октябрь 2017. Читайте на форуме акций ДВМП.

Почему Лукойл хуже рынка? (-3,3%) Как иск Роснефти к Системе может негативно сказаться на Лукойле?

Вот тут есть статья в которой говорится что Башнефть продавала по заниженной цене Лукойлу. Так что могут в суд и на Лукойл потенциально подать? Лук правда в отличие от Системы давно кто-то сливает, почему — не ясно. Вот что пишет ФОРБС на эту тему.

( Читать дальше )

Другие дочки Системы также пострадали:

МТС: -10,4% оборот x13 = МТС- основной актив Системы и Система в случае проигрыша в суде будет качать деньги из МТС.

Инвесторы боятся, что Система будет выкачивать деньги из МТС не через дивиденды, а например через кредит от МТС к Системе.

Детский мир: -7% оборот x4

Именно Система и ее дочки сегодня лидеры по изменению объема:

Кроме темы с Системой сегодня еще странно вел себя Ленэнерго-преф.

Был шип вниз на -20%:

Новостей по Ленэнерго вроде не было. Есть версия что кого=то маржануло в Системе и заодно пришлось Ленэнерго продать. Хотя это только догадки.

ДВМП (-8%) банкрот. Не платит по бондам. Переговоры с кредиторами о переносе выплат по бондам на октябрь 2017. Читайте на форуме акций ДВМП.

Почему Лукойл хуже рынка? (-3,3%) Как иск Роснефти к Системе может негативно сказаться на Лукойле?

Вот тут есть статья в которой говорится что Башнефть продавала по заниженной цене Лукойлу. Так что могут в суд и на Лукойл потенциально подать? Лук правда в отличие от Системы давно кто-то сливает, почему — не ясно. Вот что пишет ФОРБС на эту тему.

( Читать дальше )

Лукойл, СИСТЕМА, сигнал Максимальной Силы

- 03 мая 2017, 16:49

- |

Коротко на примере ЛУКОЙЛА, о Сигналах СИСТЕМЫ ШАБЛОН, максимальной силы.

Про Газпром, Лукойл, Сбербанк и немного демагогии об эффективности.

- 03 мая 2017, 12:25

- |

В топике smart-lab.ru/blog/395915.php

мой коллега Александр Здрогов попытался объяснить Тимофею, что инвестиции в Газпром обречены на провал и основной задачей данной компании является не получение максимальной прибыли, а обслуживание власти и она занимается неэффективными вложениями по типу строительства не нужных трубопроводов и тд и тп.

Частный бизнес должен под более эффективным управлением сделать для потребителей услуги более дешевыми и качественными, вот хочу провести сравнительную характеристику между вышеуказанными компаниями и каждый читатель пусть сам для себя сделает вывод.

Когда я себе покупал квартиру я ее брал через ипотеку, зачем я так сделал написал вот тут http://smart-lab.ru/blog/339223.php

Сначала я обратился в фонд АИЖК, где мне одобрили ипотеку 10,75%, но на момент оформления квартиры, выяснилось, что выбранное мной жилье не подходит под программу кредитования и мне пришлось обратится в «Сбербанк» и взять ипотеку под 11,4%. Такая ставка действовала почти во всех передовых банках, а выбрал я Сбер из за скорости согласования и оформления. Ну мне одобрили кредит и началось оформление документов, для ставки в 11,4% мне требовалось оформить страховку жизни и здоровья, которую мне Сбер захотел выписать у своего страховщика «Сбербанк-страхование» примерно около 15000 рублей. На что я девушке ответил, что бы она не спешила оказывать мне такую услугу, так как мне для начала нужно изучить рынок и возможно я найду более дешевый вариант чем у Сбера. И тут девушка выпучила на меня глаза и сказала, что это невозможно и я должен страховаться у них. Я ее переспросил, они банк или страховая компания? и попросил ее все это повторить на диктафон. В итоге ей срочно потребовалось переговорить с начальником и после разговора ее с ним оказалось, что действительно я могу воспользоваться услугами сторонней страховой компании. Я обзвонил с десяток и оказалось, что в «Согазе» страховка, которую мне хотел продать Сбер за 15 стоит 6. Дешевле я не нашел и оформил в нем. «Согаз» дочка «Газпрома».

( Читать дальше )

мой коллега Александр Здрогов попытался объяснить Тимофею, что инвестиции в Газпром обречены на провал и основной задачей данной компании является не получение максимальной прибыли, а обслуживание власти и она занимается неэффективными вложениями по типу строительства не нужных трубопроводов и тд и тп.

Частный бизнес должен под более эффективным управлением сделать для потребителей услуги более дешевыми и качественными, вот хочу провести сравнительную характеристику между вышеуказанными компаниями и каждый читатель пусть сам для себя сделает вывод.

Когда я себе покупал квартиру я ее брал через ипотеку, зачем я так сделал написал вот тут http://smart-lab.ru/blog/339223.php

Сначала я обратился в фонд АИЖК, где мне одобрили ипотеку 10,75%, но на момент оформления квартиры, выяснилось, что выбранное мной жилье не подходит под программу кредитования и мне пришлось обратится в «Сбербанк» и взять ипотеку под 11,4%. Такая ставка действовала почти во всех передовых банках, а выбрал я Сбер из за скорости согласования и оформления. Ну мне одобрили кредит и началось оформление документов, для ставки в 11,4% мне требовалось оформить страховку жизни и здоровья, которую мне Сбер захотел выписать у своего страховщика «Сбербанк-страхование» примерно около 15000 рублей. На что я девушке ответил, что бы она не спешила оказывать мне такую услугу, так как мне для начала нужно изучить рынок и возможно я найду более дешевый вариант чем у Сбера. И тут девушка выпучила на меня глаза и сказала, что это невозможно и я должен страховаться у них. Я ее переспросил, они банк или страховая компания? и попросил ее все это повторить на диктафон. В итоге ей срочно потребовалось переговорить с начальником и после разговора ее с ним оказалось, что действительно я могу воспользоваться услугами сторонней страховой компании. Я обзвонил с десяток и оказалось, что в «Согазе» страховка, которую мне хотел продать Сбер за 15 стоит 6. Дешевле я не нашел и оформил в нем. «Согаз» дочка «Газпрома».

( Читать дальше )

О газике, лучке и мае..

- 29 апреля 2017, 21:22

- |

Приятные выходные- праздники!

Неделя отличная была! Закрыл позу по газику, открытую по 128, был как-то пост, радовался..

smart-lab.ru/blog/390847.php

Спешка подвела, спору нет… Но 10 рублей по нему за 3 недели на дороге не валяются.

Здесь идея проста, чуть коррекции, в район 130, и там опять интерес появится...

Чуть удивляет лучок, хотя за последнее время уже бывало что он притормаживал, потом догонял быстро, вчера я в него переложился...

Трудно от него гадостей ждать, это та бумага, которую надо подбирать на просадках, это постоянно делают афф. лица… потом на интерфаксе узнаем...

Вообще, рынок оживился...

Хотя впереди май… Пресловутая поговорка, воспоминания о MAY08… Эт напрягает немножко)))

Неделя отличная была! Закрыл позу по газику, открытую по 128, был как-то пост, радовался..

smart-lab.ru/blog/390847.php

Спешка подвела, спору нет… Но 10 рублей по нему за 3 недели на дороге не валяются.

Здесь идея проста, чуть коррекции, в район 130, и там опять интерес появится...

Чуть удивляет лучок, хотя за последнее время уже бывало что он притормаживал, потом догонял быстро, вчера я в него переложился...

Трудно от него гадостей ждать, это та бумага, которую надо подбирать на просадках, это постоянно делают афф. лица… потом на интерфаксе узнаем...

Вообще, рынок оживился...

Хотя впереди май… Пресловутая поговорка, воспоминания о MAY08… Эт напрягает немножко)))

ЛУКОЙЛ - компания, связанная с Алекперовым и Федуном, привлекла $41,67 миллиона под залог 782,781 тысячи акций ЛУКОЙЛа

- 28 апреля 2017, 18:23

- |

Reserve Invest Limited (Кипр), связанная с Алекперовым и Федуном, привлекла финансирование под залог 782,781 тысячи обыкновенных акций ЛУКОЙЛа на сумму $41,67 миллиона.

Речь идет о сделке, совершенной 25 апреля на внебиржевом рынке. Цена бумаг составила $53,229 за штуку.

Прайм

Речь идет о сделке, совершенной 25 апреля на внебиржевом рынке. Цена бумаг составила $53,229 за штуку.

Прайм

ЛУКОЙЛ - чистая прибыль по РСБУ за 1 квартал 2017 года снизилась в 2,8 раза

- 27 апреля 2017, 16:45

- |

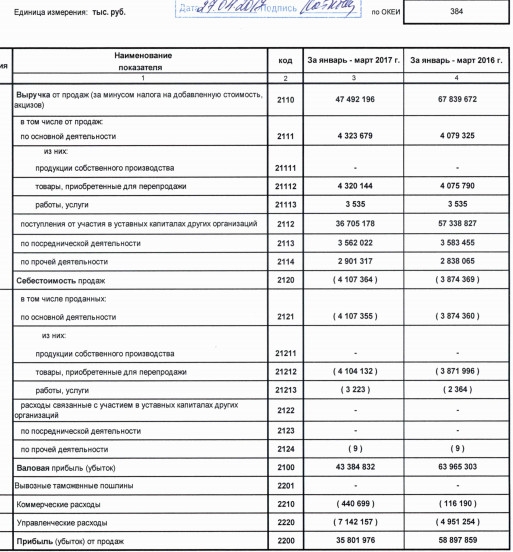

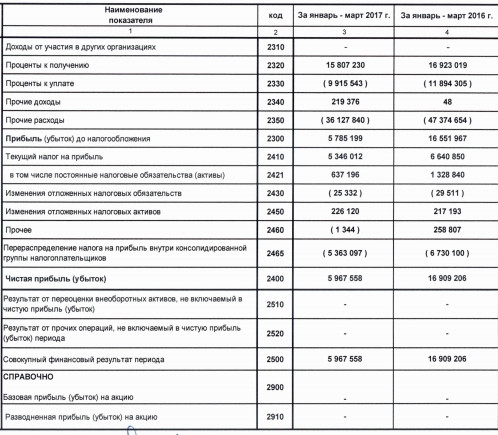

Чистая прибыль ЛУКОЙЛ по РСБУ за 1 квартал 2017 года снизилась в 2,8 раза и составила 5,97 млрд рублей.

Выручка от продаж -30% и составила 47,49 млрд рублей.

Прибыль до налогообложения сократилась в 2,9 раза и составила 5,79 млрд рублей.

( Читать дальше )

Лукойл - размер дивиденда в середине диапазона ожиданий аналитиков

- 27 апреля 2017, 16:11

- |

Дивиденд за 2016 г. – 195 руб./акция, за вычетом промежуточного — 120 руб./акция

Доходность за год – 6,6%. Совет директоров ЛУКОЙЛа рекомендовал акционерам выплатить дивиденды в размере 120 руб./акция за 2016 г. в дополнение к промежуточному дивиденду 75 руб./акция, объявленному в октябре 2016 г. Таким образом, общий дивиденд за 2016 г. составит 195 руб./акция. Это соответствует доходности 4,1% для еще не выплаченной части дивидендов и 6,6% для полного дивиденда за 2016 г. Закрытие реестра для получения дивиденда 10 июля.

Коэффициент выплат вырос по итогам года. Дивидендная политика ЛУКОЙЛа предусматривает выплату не менее 25% чистой прибыли по МСФО, скорректированной на разовые доходы и расходы. Кроме того, компания стремится обеспечивать рост готовых выплат, не меньший, чем рублевая инфляция. За 2015 г. дивиденд составил 177 руб./акция, а коэффициент выплат 43% от чистой прибыли и 28% от скорректированной чистой прибыли по МСФО. За 2016 г. дивиденд был увеличен на 10% и составил 67% чистой прибыли по МСФО.

( Читать дальше )

Доходность за год – 6,6%. Совет директоров ЛУКОЙЛа рекомендовал акционерам выплатить дивиденды в размере 120 руб./акция за 2016 г. в дополнение к промежуточному дивиденду 75 руб./акция, объявленному в октябре 2016 г. Таким образом, общий дивиденд за 2016 г. составит 195 руб./акция. Это соответствует доходности 4,1% для еще не выплаченной части дивидендов и 6,6% для полного дивиденда за 2016 г. Закрытие реестра для получения дивиденда 10 июля.

Коэффициент выплат вырос по итогам года. Дивидендная политика ЛУКОЙЛа предусматривает выплату не менее 25% чистой прибыли по МСФО, скорректированной на разовые доходы и расходы. Кроме того, компания стремится обеспечивать рост готовых выплат, не меньший, чем рублевая инфляция. За 2015 г. дивиденд составил 177 руб./акция, а коэффициент выплат 43% от чистой прибыли и 28% от скорректированной чистой прибыли по МСФО. За 2016 г. дивиденд был увеличен на 10% и составил 67% чистой прибыли по МСФО.

( Читать дальше )

Лукойл продолжает наращивать дивиденды темпами превышающими рублевую инфляцию

- 27 апреля 2017, 10:28

- |

Лукойл объявляет оставшиеся дивиденды за 2016 в размере 120 руб. на акцию

Совет директоров ЛУКОЙЛа вчера предложил выплатить оставшиеся дивиденды за 2016 в размере 120 руб. на акцию, что, наряду с уже выплаченными промежуточными дивидендами 75 руб. на акцию предполагает дивиденды за весь год 195 руб. на акцию.

Совет директоров ЛУКОЙЛа вчера предложил выплатить оставшиеся дивиденды за 2016 в размере 120 руб. на акцию, что, наряду с уже выплаченными промежуточными дивидендами 75 руб. на акцию предполагает дивиденды за весь год 195 руб. на акцию.

Объявленные дивиденды чуть выше, чем мы ожидали (115 руб. на акцию), что предполагает рост дивидендов на акцию на 10% г/г, доходность 6,6% за весь год и коэффициент выплат 80% (или эффективный коэффициент выплат 67% при корректировке на казначейские акции ЛУКОЙЛа). ЛУКОЙЛ продолжает наращивать дивиденды темпами, превышающими рублевую инфляцию, которую компания рассматривает в качестве минимального темпа роста дивидендов в своей дивидендной политике (предусматривающей также выплату не менее 25% по МСФО). Напоминаем, что дивиденды остаются ключевым элементом инвестиционного профиля ЛУКОЙЛа на фоне роста FCF компании из-за завершения инвестиционного цикла, а рост FCF отражается в росте дивидендов. ЛУКОЙЛ остается наиболее привлекательной дивидендной историей в российском нефтегазовом секторе, и мы продолжаем считать его нашим фаворитом. Мы считаем решение по дивидендам умеренно ПОЗИТИВНЫМ для акций компании.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал