Лента

Дивиденды Ленты.

- 06 февраля 2021, 13:59

- |

Вчера мне позвонили с Ленты, и сообщили, что я выиграл подарок.

Попросили приехать и забрать его как можно скорее. Я ответил,- что приеду завтра.

Так как я за всю свою жизнь ничего подобного не выигрывал, после звонка меня два часа

мучило любопытство. В общем я не выдержал и метнулся с работы за этим самым подарком).

В итоге я был приятно удивлен составом подарка в виде продуктовой корзины.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Позитивный результат Ленты открывает возможности для начала выплаты дивидендов - Альфа-Банк

- 26 января 2021, 16:35

- |

В целом мы считаем, что результаты НЕЙТРАЛЬНЫ или ПОЗИТИВНЫ для акций компании. В целом в условиях пандемии Лента сильно улучшила динамику LfL-продаж, рентабельность и уровень долговой нагрузки (чистый долг опустился ниже 2x по состоянию на конец 1П20). Это, в свою очередь, открывает возможности для роста бизнеса и/или начала выплаты дивидендов. Финансовые результаты за 4К20 (будут опубликованы 20 февраля) и новая долгосрочная стратегия (будет объявлена 18 марта) – следующие катализаторы акций Ленты.Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

После роста на 35% с начала 2020 (в сравнении с ростом на 31-48% акций FIVE RX и MGNT RX) они не выглядят дорогостоящими при коэффициенте 4,3x 2021F EV/EBITDA (что предусматривает дисконт 14% к среднему мультипликатору за последние 5 лет) и доходности СДП на уровне 7-12% в 2020-21П.

( Читать дальше )

Взгляд на акции Ленты позитивный - Промсвязьбанк

- 26 января 2021, 13:11

- |

Финансовые результаты за год и прогнозы компания представит 20 февраля. Мы сохраняем положительный взгляд на акции «Ленты», справедливая стоимость по нашим оценкам составляет 267 руб. за акцию.Промсвязьбанк

Табличка по налогам с АДР и ГДР

- 26 января 2021, 12:14

- |

Приветствую, друзья!

Как и обещал, сделал табличку по всем иностранным эмитентам, которые торгуются на Мосбирже (не считая компаний США).

Табличка позволит ориентироваться по налогам с дивидендов, где нужно что-то доплачивать в РФ, а где нет. В некоторых странах, таких, как Нидерланды и Люксембург, налог с дивидендов для нерезидентов в размере 15% удерживает сам эмитент, а в некоторых, Кипр, Джерси, Великобритания, налог не удерживается.

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

P.S. Если обнаружите ошибку, или я кого-то забыл добавить, пишите в комментариях.

Лента показала нейтральные результаты за 4 квартал - Атон

- 26 января 2021, 11:21

- |

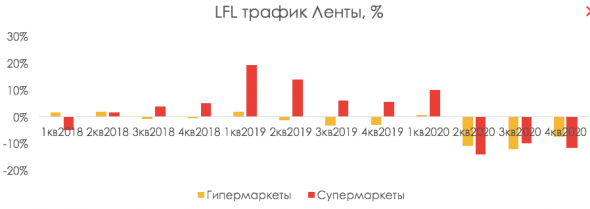

В 2020 году совокупные продажи увеличились на 6.7% г/г до 445.5 млрд руб. (+5.3% в 4К20) за счет роста розничных продаж на 7.3% (+5.7% в 4К20), который был частично нивелирован слабой динамикой оптовых продаж (-17.3% в 2020 и -12.0% за 4К20). Рост сопоставимых продаж в розничном сегменте ускорился кв/кв (+4% в 4К20 против +3% в 3К20) на фоне дальнейшего роста среднего LfL-чека (+13.2% в 4К20 против +9.2% в 3К20) и по-прежнему вялой динамики LfL-трафика (-8.1% в 4К20 против -5.7% в 3К20). Основной бизнес Ленты продолжал демонстрировать сильные результаты в 4К20: выручка гипермаркетов увеличилась на 6% г/г до 111.7 млрд руб. Продажи в формате супермаркетов в 4К20 улучшились на 3.3% г/г. Число розничных магазинов достигло 393, а рост торговых площадей составил 2% г/г. Онлайн-продажи в 4К20 взлетели на 933% г/г (+566% г/г за 2020), составив 2.5% от общих продаж (1.4% за 2020).

Хотя Лента показала нейтральные результаты, мы выделяем ее существенный прогресс в онлайн-сегменте. Мы ожидаем, что День стратегии, который Лента проведет 18 марта, раскроет новые потенциальные драйверы роста.Атон

Лента — Amazon Мордашова?

- 26 января 2021, 10:37

- |

Лента сообщила, что 18 марта представит долгосрочную стратегию развития. Вероятно, она будет связана с развитием компании как e-commerce игрока. Недавно Мордашов даже поделился с Bloomberg планами по поводу объединения своих активов (в сфере потребления товаров и услуг: туризма, ритейла, здоровья и образования) в «российский Amazon». Так что вскоре мы можем узнать о слиянии Ленты и Утконоса.

В статье поговорим о том, как может выглядеть развитие Ленты в долгосрочной перспективе и как можно спекулятивно заработать на акциях на горизонте полугода.

Общий позитив в секторе — не решение структурной проблемы

Бизнес Ленты построен в основном на гипермаркетах, которые теряют свою популярность среди потребителей. Поведение людей поменялось: они хотят тратить меньше времени на покупку и выбирают чаще магазины у дома или готовую еду. На этом фоне у Ленты и других гипермаркетов начался отток трафика.

( Читать дальше )

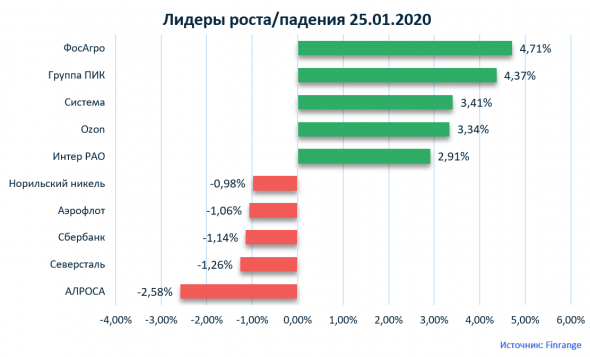

Новости акций: ФосАгро, Акрон, Лента

- 25 января 2021, 19:37

- |

ФосАгро нарастила поставки на внутренний рынок. Сегодня компания сообщила, что по итогам 2020 г. увеличила поставки минеральных удобрений российским потребителям на 12,1% по сравнению с 2019 г. – до 3,5 млн тонн. При этом, более 80% пришлось на продукцию самой компании. Таким образом, ФосАгро поставила рекордное количество удобрений российским аграриям.

На фоне этого, акции ФосАгро сегодня растут более чем на 4,5%, обновляя новые максимумы. Дополнительную поддержку экспортёрам сегодня оказывает слабеющий рубль на фоне политической напряжённости в России. #PHOR

Производственные результаты Акрона за 2020 г. Компания сообщила о рекордном объёме производства, объём продукции увеличился на 7% по сравнению с прошлым годом и составил почти 8 млн тонн на фоне модернизации агрегата аммиака «Дорогобуж». В частности, вырос объём производства аммиака, минеральных и сложных удобрений.

( Читать дальше )

Лента ожидает начала торгов обыкновенными акциями на Московской бирже, начиная со 2 квартала

- 25 января 2021, 19:30

- |

Начиная со второго квартала, мы ожидаем начала торгов обыкновенными акциями на Московской бирже. Сейчас у нас (на Московской бирже — ред.) торгуются депозитарные расписки. Обыкновенные акции и депозитарные расписки будут некоторое время торговаться одновременно

Через некоторое время депозитарные расписки прекратят обращение — это произойдет спустя один-два месяца. Обыкновенные акции продолжат торговаться на Московской бирже.

Изменения не затронут ГДР, которые торгуются на Лондонской фондовой бирже — они продолжат обращение.

источник

Потенциал роста акций Ленты сохраняется - Финам

- 25 января 2021, 19:03

- |

Успешной деятельности способствовал резкий скачок онлайн-продаж. Заметим, что по итогам минувшего года показатель увеличился на 566%, а темпы роста совокупной выручки, которая достигла 445,544 млрд руб., составили 6,7%.

Сегмент гипермаркетов компании продолжает предлагать покупателям отличный ассортимент продукции по конкурентным ценам, при этом основное внимание в настоящее время уделяется увеличению операционной эффективности, нежели экстенсивному росту бизнеса.

По итогам 2020 года бумаги компании подорожали почти на 37%, и, на наш взгляд, потенциал их роста сохраняется. Мы не исключаем, что в текущем году «Лента» будет и далее фиксировать неплохие финансовые результаты, поскольку компания успешно развивает собственные онлайн-каналы, в частности, службу экспресс-доставки «Ленточка», а также услугу заказа и самовывоза Click & Collect. Учитывая изменения в предпочтениях потребителей, данный сегмент будет занимать все большую долю в структуре выручки компании, что должно способствовать улучшению результатов ее деятельности.Аседова Наталия

ГК «Финам»

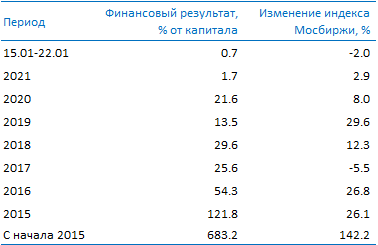

Усиленные Инвестиции: обзор за 15 - 22 января

- 25 января 2021, 12:55

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель вырос на 0.7% (+1.2% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи -2.0%Evraz +5.9% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 9.7% от совокупного

- По основным компаниям изменения: Полиметалл +3.3%, Фосагро +3.2%, QIWI +1.9%, Петропавловск +1.6%, НЛМК +0.5%, Русагро -1.1%, X5 +3.4%, Норникель +1.5%, ММК -1.8%, Северсталь -1.9%, М.Видео -2.9%, Лента -3.0%, Магнит -4.2%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал