ЛИКВИДНОСТЬ

Состояние денежного рынка США и долларовой ликвидности

- 02 апреля 2021, 12:00

- |

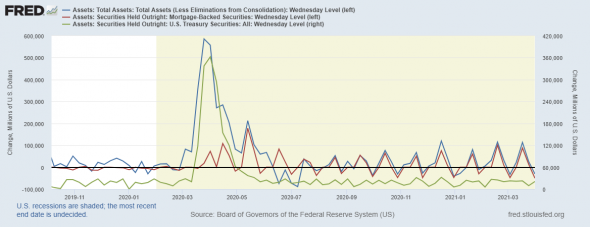

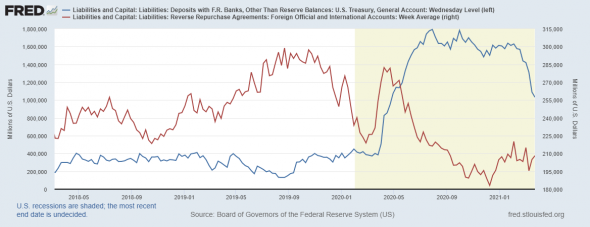

На неделе баланс ФРС сократился на 30 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса трежерис.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

ФРС продавал именно долги обеспечены ипотекой, в то время как трежерис покупал.

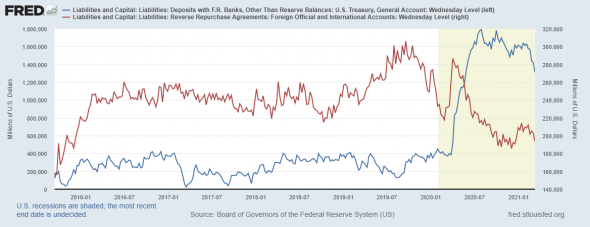

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 0 )

Нас может ждать очень волатильный апрель

- 26 марта 2021, 14:28

- |

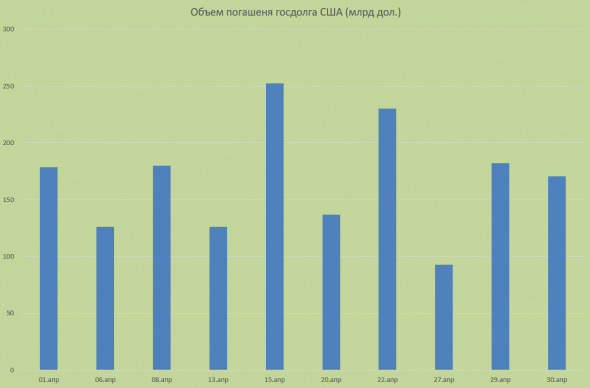

На носу сложный месяц для Министерства финансов США. В апреле ведомству необходимо будет погасить долговые бумаги почти на 1,7 трлн долларов.

В марте 2021 г. Минфин США выплатил около 1,4 трлн долларов.

Сумма платежей в принципе будет распределена по всему месяцу более-менее равномерно. Однако выплаты одновременно будут сопровождаться аукционами по размещению новых бумаг. Поэтому существует риск, что в апреле мы можем увидеть большие перепады в ликвидности.

Наш Телеграм-канал

Состояние денежного рынка США и долларовой ликвидности

- 26 марта 2021, 11:39

- |

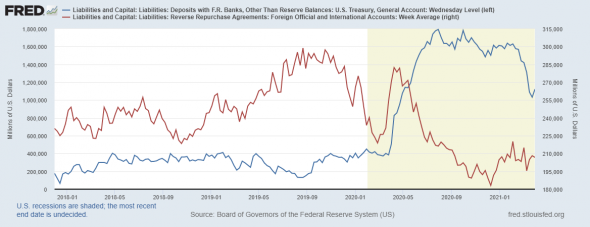

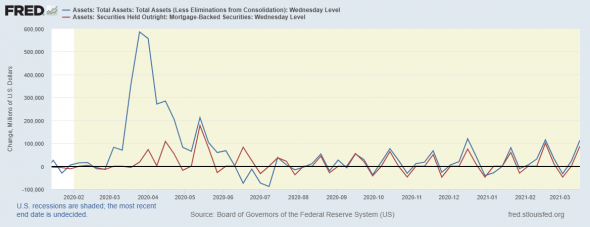

На неделе баланс ФРС вырос на 26 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса трежерис.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Продолжаются активные манипуляции с ипотечными бумагами, при этом с госдолгом FOMC работает меньше.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

От работы кони дохнут, а люди — крепнут...

- 22 марта 2021, 16:45

- |

Ну наконец записал обзор и отчет по сделкам

📊 Публичная торговля 📆 22 марта 2021 (⏰15:00)

( Читать дальше )

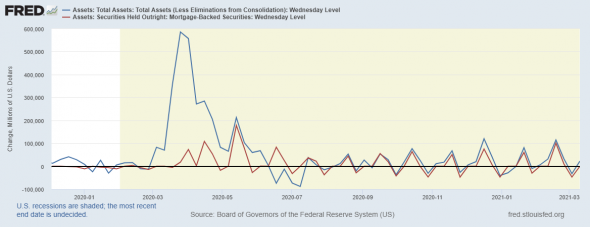

Состояние денежного рынка США и долларовой ликвидности

- 19 марта 2021, 18:47

- |

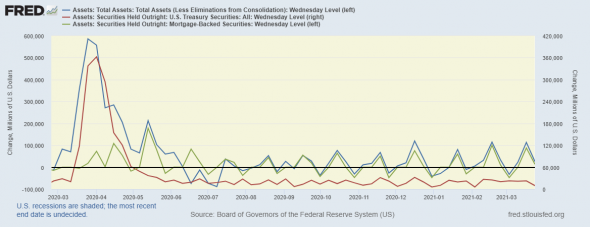

На неделе баланс ФРС вырос на 113 млрд долларов, снова основной вклад внес выкуп именно ипотечных бумаг

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Самое плохое в этой всей истории, что деньги, предоставленные коммерческим банкам, оседают на депозитах, об этом будет ниже.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Принцип инвестирования #1 - ликвидность

- 14 марта 2021, 23:19

- |

Начинаю серию постов о своих базовых принципах инвестиций.

Ликвидность актива, пожалуй, самый важный элемент в моей системе инвестирования.

Мне важно, чтобы любой актив в случае чего можно было без большой потери стоимости быстро обменять на деньги.

Примеры низколиквидных инвестиций:

⁃ Недвижка и земля

⁃ Сделки pre-ipo, венчурные ирвестиции

⁃ Доли в бизнесах

⁃ Займы частным лицам и компаниям

⁃ Инвестиционное страхование жизни и подобные программы с невозможностью вывести деньги до 20 лет.

Конечно, этими направлениями можно заниматься (кроме последнего), но это уже не инвестиции, а бизнес с глубоким погружением.

Зачем мне ликвидность?

Несколько раз в год появляются возможности для инвестирования, где средства могут понадобится в течение нескольких дней, или недель.

Или бывают моменты, когда нужны деньги срочно, чтобы закрыть какую-то дыру в бизнесе, на личном фронте, или, не дай бог, по здоровью, когда счет может идти на дни.

( Читать дальше )

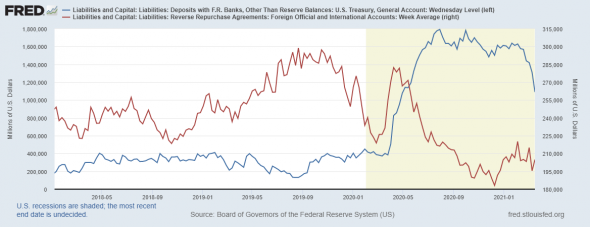

Состояние денежного рынка США и долларовой ликвидности

- 12 марта 2021, 12:04

- |

На неделе баланс ФРС вырос на 23 млрд долларов — это цикличные процессы, которые просматриваются в динамике баланса ФРС и ипотечных облигаций

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Как видим, показатели выросли, и четко просматривается цикличность рассматриваемых показателей, поэтому стоит ожидать дальнейшего роста баланса ФРС в ближайшие пару недель.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Китайская ликвидность сократилась

- 11 марта 2021, 09:30

- |

На фоне падения денежной массы в Китае снизился и Индекс избыточной ликвидности Поднебесной.

В итоге он опять приблизился к 0, что не очень положительно для сырья.

Таким образом, без дополнительных вливаний со стороны китайских властей, сырью будет гораздо сложнее идти вверх. Наш Телеграм-канал

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал