Коррекция

Коррекция на фондовом рынке США. Страхи и возможности. Перспективы инвестирования и торговли в американские акции.

- 05 февраля 2018, 11:53

- |

«В течение 240 лет было ужасной ошибкой делать ставку против Американской экономики и сейчас не время начинать». У.Баффет

Статистика коррекций и медвежьих рынков. Перспективы американской экономики. Возможности.

( Читать дальше )

- комментировать

- 77 | ★2

- Комментарии ( 2 )

Заметка трейдера (для себя). Ключевой момент

- 05 февраля 2018, 01:42

- |

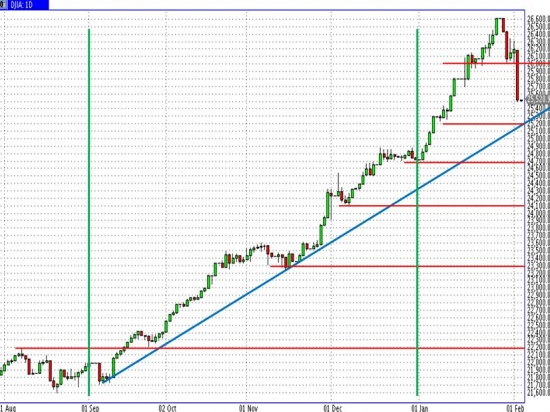

А на рынке мне кажется, как раз-таки и созрел ключевой момент — это возможное формирование хая по всем рынкам и начало большой коррекции. Посмотрим через месяц-два на развитие ситуации, а пока отмечу то, что мне бросилось в глаза.

Графики всех мировых индексов показали разворот вниз на хорошую коррекцию.

1 SP500 — падение началось, 2710п — тренд, если тренд снесут, вероятно та самая большая коррекция началась. Цели коррекции: -10% = 2580-2560п, -15% = 2440-2420п (убивается весь рост с сентября 2017), -20% = 2300п

2 DJ — аналогично, 24100п — 23300п — 21600-21800п

( Читать дальше )

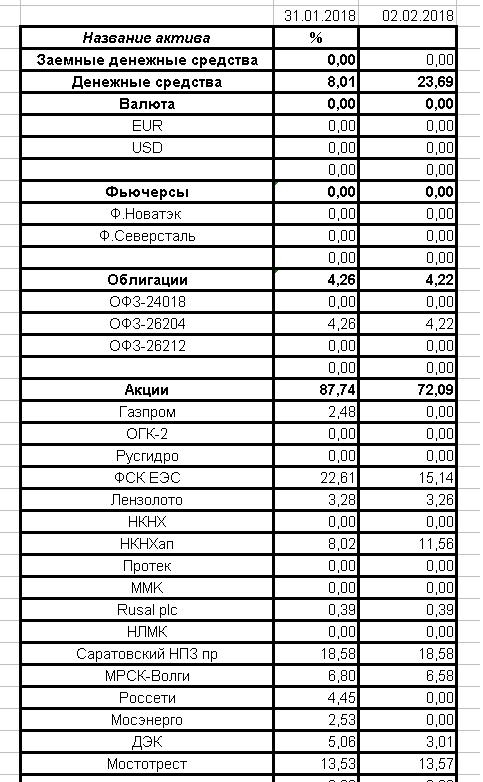

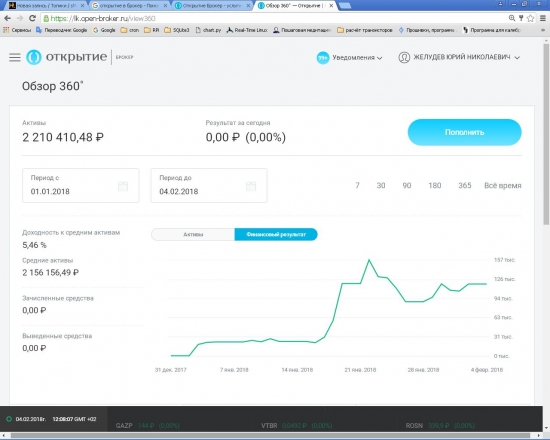

портфель и его защита на коррекции

- 04 февраля 2018, 19:03

- |

Публикую эквити одного из своих счетов. Доходность уже за январь превысила официальную годовую инфляцию, в принципе пока полет нормальный.

( Читать дальше )

HNA и Deutsche Bank

- 04 февраля 2018, 17:58

- |

( Читать дальше )

Не поймал момент коррекции фондовых рынков?

- 03 февраля 2018, 14:52

- |

Это потому что у тебя нет в друзьях Джанет Йеллен.

Покинувшая пост главы ФРС Джанет Йеллен предупредила об опасности «пузыря»

Экс-глава Федеральной резервной системы Джанет Йеллен в пятницу оставила занимаемый пост. В свой последний рабочий день Йеллен дала интервью телеканалу PBS, в котором рассказала об опасности финансового «пузыря» на мировых рынках.

«Я не хочу называть то, что мы видим сейчас, «пузырем», но я бы сказала, что в общем оценка активов повышена», — заявила экс-глава ФРС, посоветовав инвесторам «диверсифицировать инвестиции».

www.mk.ru/economics/2018/02/03/pokinuvshaya-post-glavy-frs-dzhanet-yellen-predupredila-ob-opasnosti-puzyrya.htmlДанное заявление и вызвало резкое падение индексов в моменте.

Американский фондовый индекс Dow Jones продемонстрировал наиболее серьезное падение в однодневном и недельном исчислениях с мирового финансового кризиса 2008 г.

Рынок акций США понес существенные потери по итогам первой недели февраля 2018 г. Индекс S&P 500 снизился на 2,1% до уровня 2 762,13 пункта, по итогам недели снижение S&P 500 составило 3,9%. Для S&P 500 это наиболее серьезное падение с 8 января 2016 г.

( Читать дальше )

Медвежье поглощение на недельном графике

- 03 февраля 2018, 12:35

- |

Неделя с 29 января по 2 февраля — идеальная в плане трендовости движения.

Движение началось с обновления исторического хая с самого открытия (ночью в понедельник по московскому времени) и после этого шло последовательное снижение и в пятницу 2го февраля закрылись на низах, без каких-либо отскоков.

Это хорошо видно на часовом графике:

Также стоит отметить, что на НЕДЕЛЬНОМ графике E-Mini S&P 500 образовалась фигура «Медвежье поглощение». Причем закрывшаяся неделя фигура поглотила не только предыдущую неделю, но +1 до нее.

Вот недельный график мини сипи 500.

( Читать дальше )

Пришло НАКАЗАНИЕ

- 02 февраля 2018, 22:45

- |

Судя по всему пришло время наказать новоиспеченных инвесторов в американский рынок акций. Выкладывал ранее, что рекордное количество домохозяйств https://t.me/MarketDumki/94 ждут продолжения роста на американском рынке акций. Вот и «дождались»! Да и у нас на смартлабе всё чаще встречается такая точка зрения, что нет причин у СиПи падать. Т.е все уже поняли, что американский рынок никогда падать не будет. Самое время начинать падение. Писал уже ранее, что и не нужно никакого триггера https://t.me/MarketDumki/97, чтоб началось снижение. Позже все узнают почему и что упало, объяснение какое-нибудь найдется.

Если амеры сейчас не проведут свой традиционный выкуп, то в понедельник падение на мировых рынках может усилиться. Немецкий DAX закрылся на нижней границе 3-х месячного торгового диапазона https://t.me/MarketDumki/121. И с утра могут начать срабатывать стоп лоссы у европейских быков.

Коррекция выглядит более, чем логично. Всё-таки мы полтора года не видели 5% коррекции на американском рынке акций. Так что вполне можно рассчитывать, что это начало большой коррекции в 10%-20%.

Момент ИСТИНЫ на рынках

- 02 февраля 2018, 13:26

- |

Немецкий DAХ падает на 1.5% и достиг очень важной отметки 12800 (писал про эту отметку вчера в телеге https://t.me/MarketDumki/118). Если падение продолжится, то это уже может свидетельствовать об окончании роста на мировых рынках и о начале полноценного Risk Off, что естественно вызовет рост бакса ко всему, что движется. Хорошо заметно, как бакс сегодня попер к рублю. А тут и Зубков почему-то продал акции Газпрома, прямо как перед крымскими событиями 2014 года. 56 руб теперь отличный стоп по баксу. А наверх потенциал может быть очень большим.

Стрим в 20:00. Коррекция на рынке? Биткоин, санкции и другие темы

- 01 февраля 2018, 19:27

- |

В сегодняшнем стриме в 20:00 по московскому времени.

1.Обзор рынка. Начало коррекции?

2.Биткоин

3.Санкции (“Кремлевский доклад”)

4.Клиенты из других стран

5.Предостережение

( Читать дальше )

Фондовый рынок Китая падает

- 31 января 2018, 14:34

- |

Котировки индексов за прошедшие два дня упали от 1 до 3 процентов. Это обстоятельство не может не настораживать экспертов. Достаточно вспомнить, как падение фондовых рынков Юго-Восточной Азии в 1997–1997 годах серьёзно обрушило нефтяные котировки что привело к дефолту в России 17 августа 1998 года.

Ухудшение происходит несмотря на усилия правительства КНР по стабилизации цен. Для этой цели, по видимому, впервые были использованы валютные резервы страны. Китайский пакет государственных облигаций США снизился до 1,19 триллионов долларов — это самая низкая отметка с ноября 2012 года. Конечно, руководство страны не будет смотреть со стороны на сдувание фондового рынка. Можно не сомневаться, что оно будет приняты любые меры, в том числе и административного характера. Вопрос заключается только в их эффективности.

www.oblgazeta.ru/economics/36905/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал