КРИЗИС

Банкротство Silicon Valley Bank запустило волатильность рынков. Нас это тоже не обошло стороной.

- 14 марта 2023, 12:19

- |

🏢 Silicon Valley Bank (SVB) рухнул на прошлой неделе, став крупнейшим банком в США, потерпевшим крах после финансового кризиса 2008 года. Банк строил свой бизнес вокруг стартапов и пока рос технологический сектор в США, данный банк снимал «сливки» (в 2021 году объём депозитов вырос на 86%). Как вы понимаете, денег было заработано несметное количество, поэтому SVB от радости или, скорее всего, от глупости большую часть средств вложили в долгосрочные казначейские облигации и 30-летние ипотечные бумаги, напрочь забыв, что такое процентный риск. После того как ФРС начала повышать ставку, вкладчики пришли к выводу, что стоит сокращать объём депозитов в данном банке. Соответственно, чтобы отдать «наличку» SVB начал продавать облигации, которые потеряли в цене. 8 марта банк объявил, что продал часть своих активов с огромным убытком и продаст часть акций, чтобы получить наличные. Началась паника, и в пятницу банк приостановил свою деятельность по требованию властей. Данная ситуация уже взволновала рынки и привела вот к таким последствиям:

( Читать дальше )

- комментировать

- 249

- Комментарии ( 2 )

Решение ФРС смягчить ДКП и провести QE может вызвать "отскок дохлой кошки"

- 14 марта 2023, 10:21

- |

Забавно наблюдать, как только начало трясти банки в США, в СМИ и различных блогах люди разделились на два лагеря. Одни пишут/говорят: «я же предупреждал», другие «это мелочь, ничего страшного». В целом ничего нового, но каждый раз забавно.

На мой взгляд, любое диаметрально противоположное мнение или если так можно выразится — краевое, обречено в 99% случаев на провал. Но оно способно добавить популярности, чем и пользуются. Как показывают различные социальные исследование, к моему глубочайшему сожалению, около 20% людей склонны к критическому мышлению, а остальные предпочитают на нагружать свой мозг.

Я считаю неправы ни те, ни другие. И сейчас ещё рано делать определенные выводы.

Но вполне допускаю вот такой вариант развития событий.

Нет смысла сравниваться текущую ситуацию с 2008 или с 2020, которые сами по себе отличались как по QE, так и решениям по ставкам. Нынешняя ситуация сильно иная.

В ФРС прекрасно понимают, что открой они вентель «новых вертолетных» и «бесплатных» денег, флаг борьбы с инфляцией можно спускать. И Бог бы с ним, что не сделаешь ради спасения зомби и очередной дозы наркоману, но проблема может быть куда как хуже.

( Читать дальше )

Статистика, графики, новости - 14.03.2023

- 14 марта 2023, 08:19

- |

Доброе утро, всем привет!

Ну что, рано еще пока открывать напитки. Рыночек в Америке ожидаемо откупили. Хотя, безусловно, смотреть на такое приятственно

( Читать дальше )

Крах банков США и всей финансовой системы или нет?

- 13 марта 2023, 19:59

- |

Банкротство SVB выглядит как первый поворот в американских горках. Дефолта не будет, — говорил кто-то когда-то, вот и сейчас Байден уверяет, что краха финансовой системы США не будет. Твёрдо и чётко.

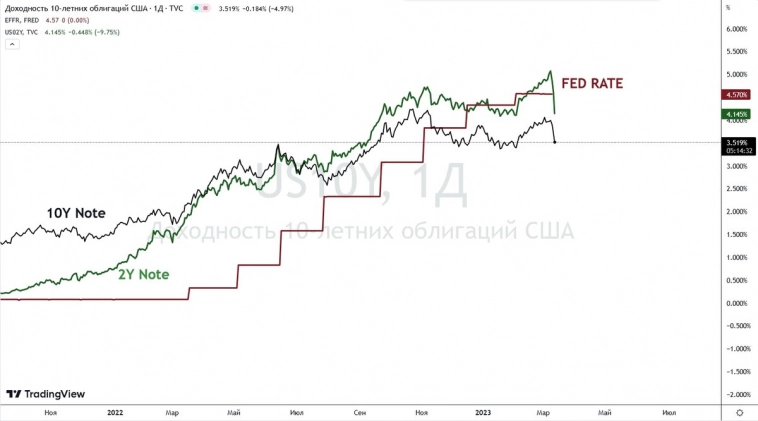

Ориентированный на ипотеки и стартапы банк Silicon Valley Bank, потерпел фиаско из-за своей безответной любви к длинным казначейским обязательствам США и ипотечным облигациям. Пока ключевая ставка была на низких уровнях, штаны держались, но за год она выросла до 4,75%:

( Читать дальше )

Ну всё, Америке опять кирдык, а в России всё хорошо

- 13 марта 2023, 19:14

- |

spydell

13 марта 2023 в 08:20

Цепная реакция реализуется, заражение усиливается. Система пошла вразнос. Рухнул второй банк, а ФРС возобновляет экстренные программы кредитования.

...

Система адским пламенем заполыхала!

smart-lab.ru/mobile/topic/885341/

============

США может грозить кризис, сравнимый с Великой депрессией

13.03.23 15:17

( Читать дальше )

Сейчас ФРС пытается вернуть доверие, путем платёжеспособности банковской системы. Не верю.

- 13 марта 2023, 18:57

- |

После краха Silicon Valley Bank (SVB) можно ожидать, что планы ФРС разрушены, и Пауэлл будет вынужден признать, что экономика не была подготовлена должным образам к растущим процентным ставкам, а значит цикл повышения ФРС к 5,5%-6% нужно отменять.

www.tradingview.com/x/SDtfBo6M/

www.tradingview.com/x/SDtfBo6M/Ставки уже закладывают снижение, а если падение составит более 100 б.п, то ФРС не в силах будет остановить рецессию.

Мудрая мысль: не верьте ответственным лицам из ЦБ и т. д., смотрите что делают богатые люди, и вы поймете, что происходит на рынках.

Причины по которой я так считаю, основываются на утверждении перехода рынка от роста, к стоимости, и благодаря этому переходу, ФРС всячески начал уделять внимание к «росту реальной заработной платы», что в свою очередь подтверждает ужесточение кредитно-денежной политики, направленное на подавление спекуляций, путем повышения процентной ставки.

Сегодня экономика, больше похожа, на середину 60-х, с ошибками политиков в 70-х, и проблемами в обслуживания долга, спекуляции, которые прямиком ведут к повторению 1929-х. Великая депрессия.

( Читать дальше )

Байден заверил американцев в стабильности финансовой системы после банкротства SVB

- 13 марта 2023, 18:01

- |

Подробнее — в материале «Ъ».

📉Акции банка First Republic упали на 65% на премаркете в понедельник. NYSE останавливает торги акциями банков

- 13 марта 2023, 17:07

- |

Акции других банков также шлепнулись на премакрете. WAL упал на 80%!!!

NYSE остановила торги акциями большого количества банков в понедельник утром.

Американский банкопад

- 13 марта 2023, 16:40

- |

Власти США закрыли три крупных банка страны из-за финансовых проблем. Что произошло? Мы снова на пороге финансового кризиса? Разбираемся с аналитиками Market Power

Причины

Главной причиной проблем является самый быстрый за 40 лет цикл ужесточения денежно-кредитной политики (ДКП) ФРС для борьбы с рекордной за этот же период инфляцией. За последний год регулятор поднял ставку с 0,25% до 4,75%, а свой баланс Федрезерв сокращает по $95 млрд в месяц.

— Это привело к распродаже на рынке облигаций. Так, на американском долговом рынке цены падают с осени 2020 года. В результате инвесторы, которые вкладывались в американские облигации, терпят убытки.

— Банк Silicon Valley Bank (SVB) — 16-й по активам в США — имел свыше $120 млрд инвестиций в долговых бумагах. По мере повышения ставки ФРС убытки банка нарастали. В результате это привело к банкротству банка SVB.

— Второстепенная причина – проблемы у криптобирж и криптокомпаний. Во многом проблемы в криптоотрасли также обусловлены быстрым ужесточением финансовых условий, поскольку многие бизнес-модели выстроены на работу при околонулевых ставках и дешевом кредите.

( Читать дальше )

Financial Crisis 2023

- 13 марта 2023, 15:25

- |

Сегодня на премаркете 60% падления у First Republic

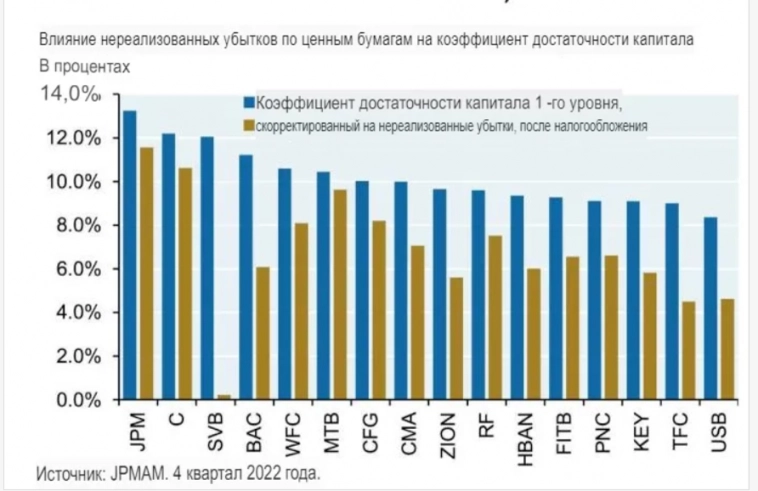

Как выясняется убытки банков США по бондам составляют 600млрд долл (75% военных расходов США)

Параллельно EuroStoxx Banks падает на 7%, а CDS Кредит Свиз на исторических хаях

Начался ли кризис или фин.власти США примут решение эпохи социализма по сохранению клиентских депозитов у SVB???

Узнаем в ближайшее время

А пока что мне вспоминаются мои размышления на счет долга США из 2019го года....

В этой статье www.cfr.org/blog/fall-foreign-treasury-holdings-trump-dump есть важные моменты, из которых видно, что финвласти РФ следуют в фарватере китайской политики, начиная с начала 2го срока Си.

Также Весьма любопытно посмотреть как развивалась ситуация

mfd.ru/forum/post/?id=16106908

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал