КРИЗИС

Мировая экономика: куда катимся? Часть 1-2

- 13 апреля 2023, 20:33

- |

Часть 1. Вступление: что такое кризис и с чем его едят

На фоне возникшей напряженности в финансовом секторе ряда западных стран захотелось рассмотреть, что же такого происходит в мире, что неожиданно страны-оплоты цивилизации захлестывает инфляция, а надежные некогда банки разоряются.

Серия постов будет больше размышлением, чем просто изложением фактов, но иногда надо разбавлять сухую официальную статистику нашими влажными фантазиями.

Сразу хочется сказать, что финансовый кризис – это не полный апокалипсис и стирание с карты материков. Эту тему разбирали многие аналитики и просто хорошие люди.

Иногда используются несколько иные формулировки, скажем «доллару конец», «рубль по двести», «дефолт», «вторые девяностые», «Америке кирдык», «Европа замерзнет» и тому подобное. Но суть, в целом, та же.

Комментарии из второго абзаца нам нередко приходилось видеть под собственными постами.

Когда речь заходит о кризисе – то мы обычно отмечаем, какого рода этот кризис. Например, совершенно недавно несколько банков решили покинуть благополучный финансовый мир, слившись с другими банками или просто слившись.

( Читать дальше )

- комментировать

- 4.7К | ★1

- Комментарии ( 28 )

Новости золота 3-9 апреля. Дайджест.

- 10 апреля 2023, 00:03

- |

В мире

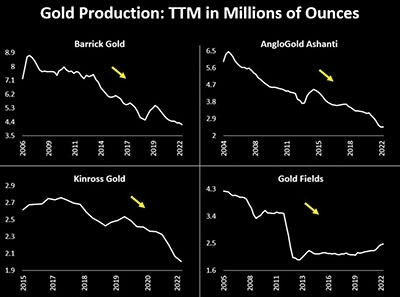

Crescat: производство золота падает, спрос растет.

Золото зафиксировало по итогам квартала рекордный рост последних трех лет.

По итогам первого квартала года цена на золото составила $1998,1 за тройскую унцию, что является рекордом за последние три года. Последний раз золото достигло такой отметки во втором квартале 2020 года.

Объемы казначейских облигаций США в резервах Китая недавно упали до 14-летнего минимума в $859 миллиардов долларов. Согласно недавней статье South China Morning Post, это не случайность, а скорее преднамеренное политическое решение.

Параллельно с избавлением от «казначеек» США компартия Китая рекордно наращивает резервы в золоте.

Мировые ЦБ, по предварительным данным, в феврале 2023 года закупили 51,7 тонны золота — World Gold Council (WGC)

Крупнейшими госпокупателями золота в феврале были Китай (24,9 тонны) и Турция (22,5 тонны). Также запасы увеличили Узбекистан (8,1 тонны), Сингапур (6,8 тонны) и Индия (2,8 тонны). Крупнейшим продавцом оказался Казахстан (13,1 тонны).

( Читать дальше )

Куда инвестировать в кризис...

- 08 апреля 2023, 15:31

- |

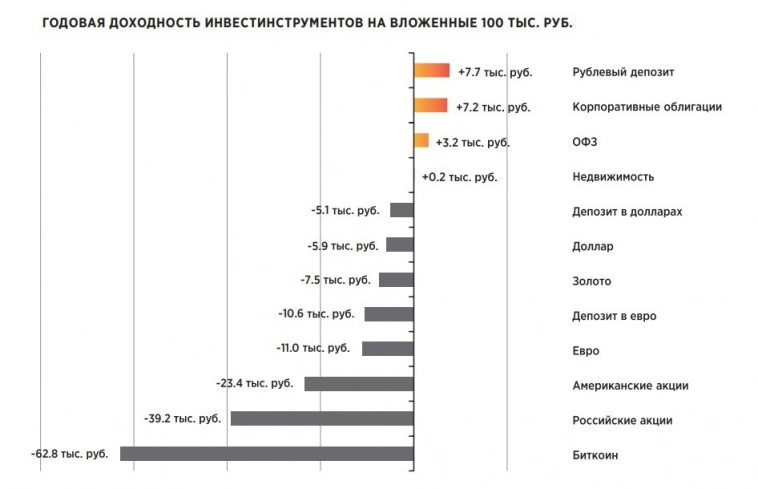

Хорошая иллюстрация классического инвестиционного совета: в кризис надо выходить только в кэш. Наивысший доход российским консервативным инвесторам по итогам 2022 года принесли банальные вклады в банке. Но с учётом инфляции в 11,9% реальная доходность и вкладов ушла в минус (примерно на -4%).

Похожая ситуация с консервативными инвестициями и почти во всём мире: фондовые рынки и «пузыри недвижимости» сдувались, а высокая инфляция уводила в реальный минус и другие активы (вроде госбумаг).

Для сохранения денег оставались только сложные рынки с профессиональными знаниями, вроде антиквариата.

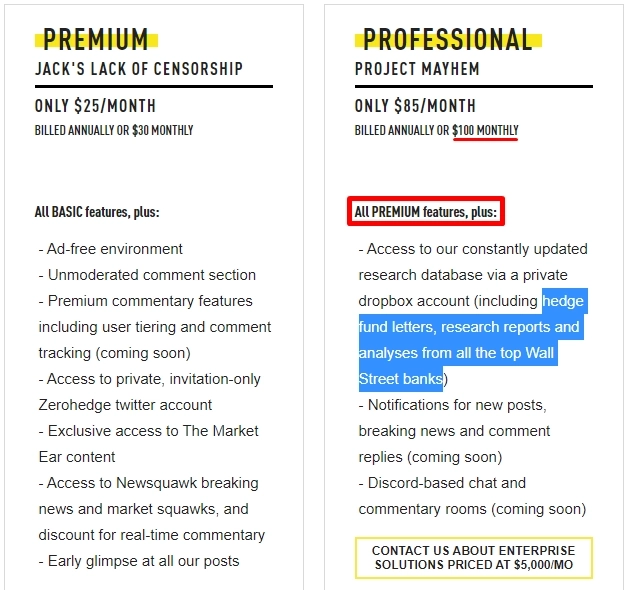

Разделить оплату подписки на аналитические исследования ведущих банков Wall Street, а также деловые СМИ ( Bloomberg )

- 04 апреля 2023, 10:28

- |

Друзья, напишите, у кого есть желание совместно приобрести подписку за 100$/месяц на «zero-hedge», основной смысл которой является доступ к исследовательским отчетам и аналитическим материалам всех ведущих банков Wall St. и хедж-фондов, вместе с потенциально другими крутыми опциями сервиса (не проверял, ищу человека).

Мой Telegram: smithmax6

Также к подписке прилагается сервис доступа оперативного к новостям от провайдера «Newsquawk» (предоставляет в режиме реального времени основные деловые новости с сотни источников) — быть может тоже полезно окажется. Ну и другие фишки там всякие от них имеются, не проверял детальнее.

Кроме того, у меня также есть подписка на Bloomberg, Dow Jones (The WSJ, Marketwatch, Barron's) и Financial Times. Уже есть коллеги, которые делят подписку со мной, буквально за $6 можно получить доступ ко всем СМИ перечисленным и так скажем «влиться» в команду тех, кто скидывается.

( Читать дальше )

⛔️Банковский кризис, является ли он изолированным?

- 03 апреля 2023, 17:33

- |

FDIC и Казначейство США в качестве основной причины краха ряда региональных банков называют рост процентных ставок и неэффективное управление менеджмента. Никто не упоминает, что объем банковский депозитов в США тает еще с 2022 года, что и стало одной из основных причин крушения банков.

Показываю в видео, какой индикатор свидетельствует о кризисе ликвидности и есть ли он сейчас

Принципы инвестирования Майкла Бьюрии

- 03 апреля 2023, 16:08

- |

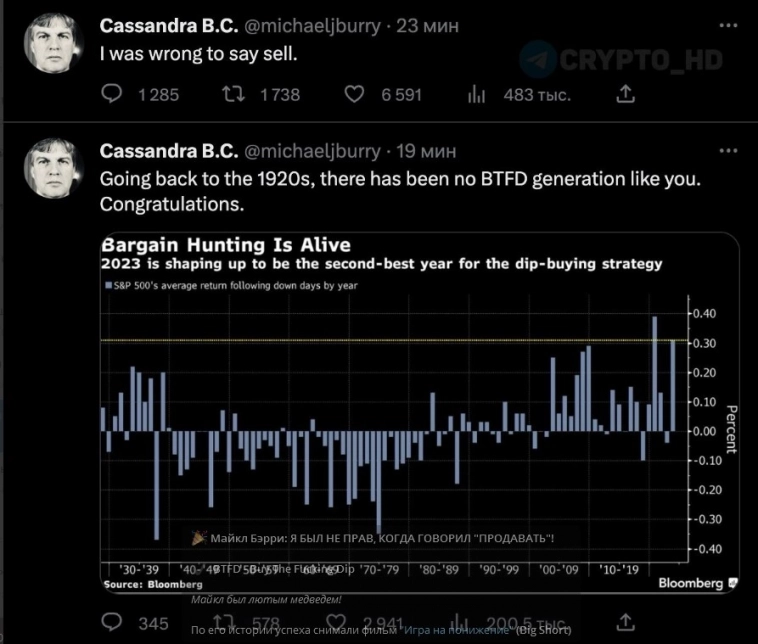

Майкл Бьюрри, бывший управляющий хедж-фондом и инвестор, известен своим уникальным подходом к инвестированию, основанным на принципах, которые он разработал за годы исследований и анализа. Эти принципы являются краеугольным камнем инвестиционной философии Бьюрри и помогли ему добиться значительного успеха как инвестору.

Одним из основных принципов подхода Бьюрри к инвестированию является ориентация на стоимостное инвестирование. Это предполагает выявление компаний, недооцененных рынком, и покупку их акций со скидкой. Научное и медицинское образование Бьюрри дает ему уникальный взгляд на инвестирование, поскольку он применяет свои аналитические навыки на финансовых рынках. Он ищет компании, которые имеют сильные фундаментальные показатели, такие как прочный баланс и конкурентные преимущества, и торгуются со скидкой к их внутренней стоимости.

В прошлом Бьюрри успешно занимался инвестированием в стоимость. Например, он знаменит тем, что в середине 2000-х годов сделал ставку против рынка субстандартных ипотечных кредитов — стратегия, которую многие другие инвесторы в то время считали рискованной или даже глупой. Его ставка окупилась, когда рынок жилья рухнул в 2008 году, и он принес значительную прибыль своим инвесторам.

( Читать дальше )

«Всадники» все скачут

- 03 апреля 2023, 09:56

- |

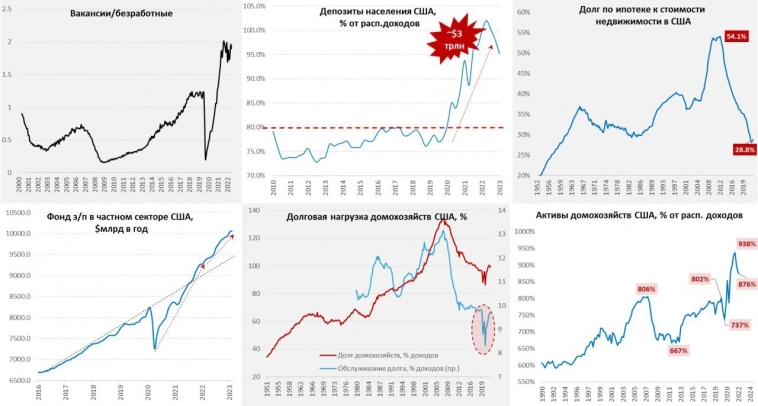

1️⃣ Рынок труда США: все еще горячий. С вакансиями ситуация оставалась очень агрессивной, количество открытых вакансий даже выросло и в 1.9 раза превышает количество безработных, что очень много. Недельные заявки на пособия по безработице остаются ниже 200 тыс. Фонд зарплат растет на 7.7% г/г – это на пару десятых меньше, чем было кварталом ранее, но все еще значительно выше, чем то, что соответствовало бы цели ФРС по инфляции в 2%. Поток номинальных доходов остается достаточно агрессивным.

2️⃣ Избыточные сбережения остаются высокими, но их «проедание» ускорилось. Объем депозитов и фондов денежного рынка у домохозяйств на ~$3.0 трлн выше доковидных уровней, хотя он и опустился до 95% от располагаемых доходов, но это сильно выше доковидных ~80%. Это позволяет американским домохозяйствам меньше сберегать и больше тратить – норма сбережения американцев немного подросла, но все еще остается на крайне низких уровнях 4.4%. Хотя в I квартале банковский кризис ускоряет процессы, но пока до нормализации здесь еще далеко – есть что тратить.

( Читать дальше )

Что изменилось в парадигме кризиса? "Сохранять стабильность — не выход из ситуации."Уте Эрхардт

- 01 апреля 2023, 13:27

- |

Майкл перестал быть медведем! 2) Несмотря на разгорающийся банковский кризис в западном мире.Можете посмотреть интересную картинку из прошлого. Есть аналогии?

( Читать дальше )

Курс на Стагфляцию в США

- 30 марта 2023, 21:19

- |

Сегодня мы узнали, что в США было 198 тысяч обращений на пособие по безработице — это опять очень низкий показатель, который говорит о силе рынка труда. Заметьте, что рынок труда в США опять показывает сильные результаты на фоне многочисленных увольнений в конце 2022 года и в начале 2023 года. Даже банковский кризис в США не увеличил число заявок на пособие по безработице.

Сильный рынок труда — это красная тряпка для ФРС США, так как американский Центробанк видит в нём рост инфляции и из-за этого будет продолжать повышать процентные ставки. Дело в том, что сильный рынок труда ведёт к высокой конкуренции за рабочую силу, что в итоге перекладывается в конечные цены работодателями и раскручивает инфляцию.

Правда, тот самый банковский кризис сильно ужесточил условия финансирования в американской экономике, что ведёт к резкому сокращению в выдаче кредитов. Снижение кредитной активности ведёт к снижению экономической активности, так как сокращает спрос в экономике, а также сокращает расширение производства, так как многие компании часто инвестируют заёмные средства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал