КИВИ

"Через неделю заканчиваю жизнь..." Как довести себя до нервного срыва, торгуя на бирже

- 20 января 2024, 20:44

- |

🔥Рубрика «Слезы Пульса» — отборная инвест-жесть!

😑🔫Ну что, друзья, у нас тут внеочередные свежие «Слёзы Пульса» — причем серьезные, аж до потенциального cyицида. Не собирался на этих выходных публиковать ничего на эту тему, но сразу две драмы разыгрались на российском фондовом рынке для отдельных трейдеров.

Учиться на чужих ошибках – очень полезный навык, а в инвестициях особенно. Часто Тинькоффская соцсеть Пульс учит нас не только тому, как грамотно распоряжаться своими финансами, но и тому, как делать НЕ нужно.

За почти 3 года в Тинькофф Инвестиции, у меня накопилось немало интересного и местами очень откровенного финансового контента. Накопанного как в самом Пульсе, так и за его пределами. Я продолжаю делиться им с вами.

Обе истории произошли в конце этой недели и, как обычно говорят в новостных передачах, события продолжают разворачиваться прямо у нас на глазах.

Кстати, в моем телеграм-канале вы можете найти ещё больше интересных материалов на эту тему. Достаточно просто подписаться и выполнить поиск по хэштегу #слезы_пульса.

( Читать дальше )

- комментировать

- 8.6К | ★2

- Комментарии ( 44 )

✅QIWI

- 20 января 2024, 11:00

- |

Давайте протестим переводчик😁Имею ввиду методичку которая переведет вам мои мысли.

Интересная ситуация с бумагой. Старший план по третьей волне так же в приоритете. Локально, как мне видится, идет формирование плоскости в рамках волны II. Будет обновление минимума или нет, посмотрим в понедельник.

В целом же, подтверждением начала роста в рамках локальной волны III выступит ослабление зоны продаж. На обзорах показывал в публичном портфеле сделку по ней и вчера она вышла в б/у.

( Читать дальше )

QIWI планирует выкупить до 10% своих акций на бирже: максимальная цена выкупа на Мосбирже составит не более 581 руб за одну акцию

- 19 января 2024, 22:21

- |

Сегодня Компания заключила соглашение о продаже своих российских активов (“Сделка”), консолидированных под управлением АО «QIWI», компании Fusion Factor Fintech Limited (“Покупатель”), гонконгской компании, полностью принадлежащей г-ну Андрею Протопопову, в настоящее время директору и CEO QIWI plc.

Цена сделки (далее — “Цена сделки”) была установлена на уровне 23,75 млрд рублей, которая включает скидку на иностранное владение и повышенный уровень неопределенности в связи с временными ограничениями ЦБ РФ на некоторые операции QIWI Bank. Как описано ниже, Совет директоров QIWI (далее — “Правление”) считает, что цена сделки и другие условия соответствуют недавней рыночной практике в России.

Цена сделки должна быть выплачена несколькими платежами в течение четырех лет за 100% акций АО «QIWI» следующим образом:

· 11 875 млн рублей должны быть выплачены в течение четырех месяцев после заключения сделки; и

· оставшиеся 11 875 млн руб. будут выплачены четырьмя равными ежегодными платежами, начиная с 4 квартала 2024 года.

( Читать дальше )

Qiwi продаст свои активы в России гонконгской компании, которая принадлежит главному исполнительному директору Андрею Протопопову, за 23,7 млрд руб.

- 19 января 2024, 22:12

- |

Qiwi (MOEX: QIWI) продаст свои активы в России гонконгской компании Fusion Factor Fintech Limited, которая принадлежит главному исполнительному директору Андрею Протопопову, за 23,7 млрд руб.

«Денежные средства, полученные от сделки, будут направлены на развитие международного бизнеса, а также на обратный выкуп акций с NASDAQ и Московской биржи»,— говорится в пресс-релизе.

Согласно сообщению группы, взаиморасчеты по сделку предполагают рассрочку и оплату в течение четырех лет. 11 875 млрд руб. будут выплачены в течение четырех месяцев после заключения сделки, остальные 11 875 млрд руб. — в виде четырех равных долей, их выплата начнется с четвертого квартала 2024 года.

Разделение российского и международного бизнеса QIWI plc — это логичный и обоснованный шаг с учётом текущей экономической и геополитической ситуации. На сегодняшний день развитие бизнеса в России и за рубежом требует разных подходов и стратегий.

Российский бизнес, консолидированный под АО «КИВИ», куда входят КИВИ Банк, QIWI Кошелек, QIWI Business, система денежных переводов Contact, группа компаний ROWI, группа компаний Realweb, Flocktory, Таксиагрегатор, IntellectMoney, и ряд других проектов, остаётся под руководством Андрея Протопопова, ныне главного исполнительного директора QIWI plc.

( Читать дальше )

Почему я не люблю киви 🥝

- 14 января 2024, 19:36

- |

В августе 2021 года я по-хомячьи закупился акциями QIWI на тогдашних локальных хаях (выше 1500 руб). Тогда после ковидного провала знатно пёр весь рынок, но QIWI казались особенно перспективными – высокотехнологичный эмитент, бренд у всех на слуху, миллионы пользователей (включая меня самого), банкоматы в каждом закоулке, даже свой собственный Киви-Банк. Набрал я тогда с десяток акций и стал, значится, ждать запланированных сверхприбылей.

И вот незадача – после набора позиции поехали почему-то акции не на север, а на юг. Ну, я же опытный хомяк: знаю, что самая лучшая стратегия – держать и усреднять. Я и усреднял. Тем более, что широкий рынок продолжал идти вверх, а эта оранжевая зараза – уверенно в противоположную сторону.

«Пружина сжимается» — злорадно думал я – «В конце концов мы весь рынок догоним и перегоним». Докупал сначала по 1300, потом по 1200, потом по 1100… В общем, доусреднялся я до того, что когда акции в декабре 2021 одной свечой с 1100 обрушились до 700, позиция моя была в минусе на 50 тысяч рублей и несла мне -40% чистого убытка.

( Читать дальше )

Редомициляция. Кого ждем с переездом в 2024 - Альфа-Банк

- 11 января 2024, 21:50

- |

Но есть и обратная сторона — держатели заблокированных бумаг в иностранных депозитариях после конвертации могут активно продавать их на Мосбирже. Есть риск формирования навеса — избыточного предложения акций. Поэтому непосредственно после конвертации по определенным бумагам возможна коррекция.

( Читать дальше )

Акции Qiwi PLC (#QIWI) — ПУЛЬС ЕСТЬ❓

- 11 января 2024, 20:18

- |

В целом 2023 год прошёл для акций компании достаточно волатильно. Налог на сверхприбыль, ограничения снятия наличных от ЦБ, разговоры о разделе бизнеса. Как итог — к декабрю цена вернулась до уровня на начало года❗️

До 31 января компания должна осуществить разделение бизнеса, заседание СД назначено на 1 февраля, как обстоят дела? 🔎

🟠 Ключевые инсайты по компании:

— 🏦 #QIWI — лидер на рынке онлайн переводов в СНГ с 14 млн активных кошельков

— Ежемесячный оборот в системе исчисляется более 150 млрд рублей

— Доля Выручки от платёжного бизнеса около 75% по итогам 9 мес. 2023 г.

— В отчетности 2023 года компания консолидировала доходы от приобретённого digital-агентства Realweb

— Одним из ключевых активов является сервис CONTACT (конкурент популярного сервиса переводов Золотая Корона)

🟠 Факторы роста и стоимости:

— Рост Выручки в 2023 г. обеспечила консолидация Выручки от Realweb, что говорит о грамотной M&A политике, но сигнализирует о проблемах с доходами от основного бизнеса

( Читать дальше )

✅QIWI

- 03 января 2024, 11:54

- |

Поправка на ветер прошлого плана, поскольку вторая волна оказалась намного глубже, чем предполагал. Как видим, в декабре прошли большие объемы покупок, что может говорить за окончание волны (II). Цель по третьей волне прежняя. Локально полагаю так же сформирована более младшая волна I.

Телега: https://t.me/+F6Ka767DDgFhZGQy

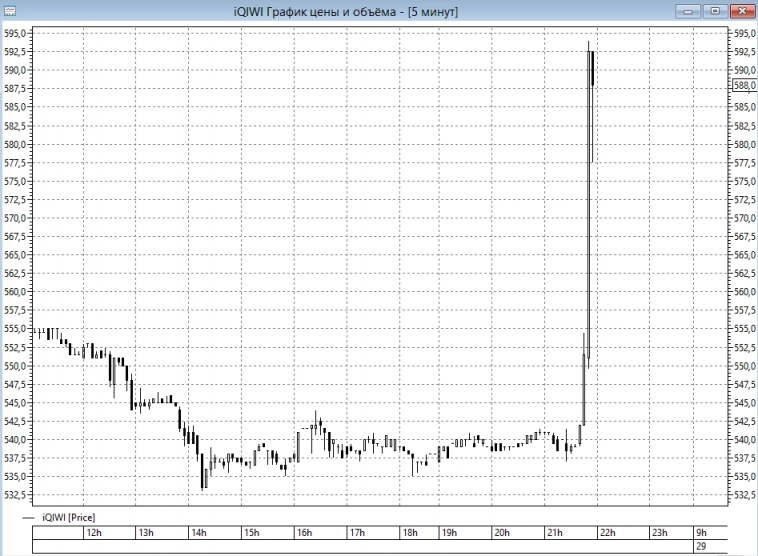

📈Загадка уходящего года - рост QIWI на 11,5% в первые 30 мин торгов на Мосбирже

- 29 декабря 2023, 10:36

- |

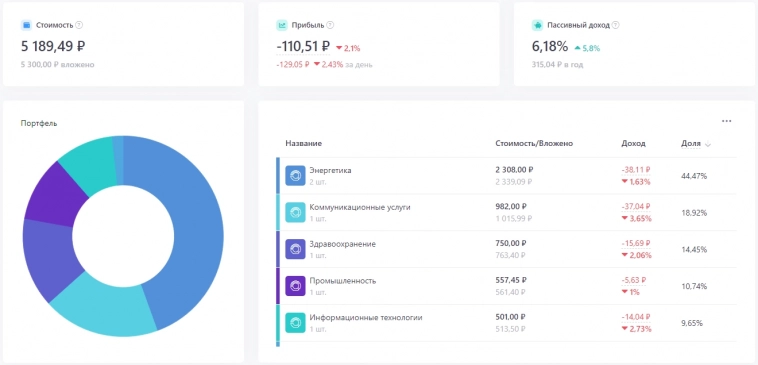

Накопление капитала

- 02 декабря 2023, 06:29

- |

Регулярное инвестирование в акции — это проверенный способ формирования капитала.

Мы начали свой первый публичный портфель, чтобы продемонстрировать силу сложного процента и культуру инвестирования.

Мы будем регулярно пополнять портфель каждый месяц на 5000 рублей и покупать акции на Московской бирже, основываясь на Рейтинге и Стоимости по нашей модели eyestock.

Цель — сформировать капитал в 1 000 000 рублей.

Портфель публичный и за ним можно следить здесь! Присоединяйтесь к нам — будет увлекательно!

1 числа каждого месяца мы будем совершать сделки по покупке акций. Наш первый выбор пал на:

— Таттелеком (TTLK)

— Мать и дитя (MDMG)

- Якутская топливно-энергетическая компания (YAKG)

— QIWI (QIWI)

— Globaltrans Investments (GLTR)

— Татнефть (TATN)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал