Итоги месяца

❤ иНВеСТор_karpov72_итоги апреля 2025_можете не читать

- 01 мая 2025, 17:05

- |

Не будет итогов за апрель.

Врать по результаты не хочу, а правду писать тоже не хочется.

Вспомнил, как в начале СВО компании решили скрывать свои отчётности до лучших времён.

Также поступлю и я. Надеюсь, что по результатам мая будет что сказать.

За апрель же цифры конечно опубликую, но в других итогах последующих месяцев.

- комментировать

- 3.1К | ★2

- Комментарии ( 12 )

Итоги апреля 2025. Тарифы Трампа пошли на пользу

- 01 мая 2025, 16:05

- |

Я системно торгую максимально разнообразным набором фьючерсов на срочном рынке Мосбиржи. Сейчас в моем портфеле 27 инструментов, от всеми любимых Si или CR до малоизвестного HS. Мои торговые стратегии включают как трендовые, так и контртрендовые правила открытия и удержания позиций. Скорость торговли — очень медленная, оборот (открытие и закрытие) средней позиции по всему портфелю происходит примерно раз в две недели. *

* Я решил добавлять это введение к каждому ежемесячному отчету, чтобы новым читателям было более понятно о каком виде торговли идет речь.

Как видно из графика, вся прибыль была заработана в первые 9 дней месяца, потом часть слита, а потом пошла болтанка вокруг нуля. Успех начала месяца я связываю с тарифами Трампа, на котором посыпались товары, доллар и индексы. Потом тарифы то ли отменили, то ли отложили (не слежу за этим подробно), и счет откорректировался, но удержал большую часть прибыли до конца месяца.

Лидеры и аутсайдеры месяца

Лидеры месяца:

( Читать дальше )

Инвестиции в апреле. Итог

- 01 мая 2025, 15:22

- |

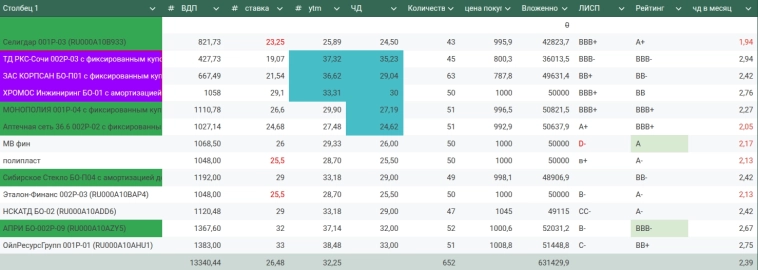

Всего вложено 515 112 рублей. В конце марта пришёл вычет 52т.р. Его тоже довнёс на счет. Всего 567112 рублей.

Взял новых бумаг разных эмитетов. Всего 652 штуки на сумму 631т.р. Текущая эквити 650т.р. Успел даже купонами 6 т.р. получить. Доходность за полгода 11,2%. Калькуляторы показывают выше, но мне в лом точно считать.

В мае ожидаю купонами получить 12,9 т.р. Расчётные купонные поступления 13300 р.

В начале месяца ориеинтировался чисто на купон. Планировал покупать топов по доходности после оферт и на размещении, продавать где-то между третей и шестой купонной выплатой. На картинке такие бумаги без цвета (белый и серый). В моём понимании это должно защитить от дефолтов. Но к концу месяца немного почитав отчёты, вникнув что такое рейтинг, понял, что прав. От дефолта это точно защитит, но не защитит от низкой ликвидности — цена упадёт, а продать некому, — и не защитит от просадки по цене. То есть купил по 100 продал по 80. К примеру, ойлРесурсГрупп с купоном 33% за шесть месяцев даст 17,6% прибыли. А этого явно мало, если выходить по 80. Т.е. иногда, а в нормальных условиях часто, будут просадки и «сложные решения» — что изначально стратегией не учитывалось, и что уменьшает прибыль. (Справедливости ради, не думаю что намного).

( Читать дальше )

Итоги апреля 2025 года: +13,26% за месяц, 31 сделка, 16 убытков

- 01 мая 2025, 13:36

- |

Апрель выдался намного результативнее, чем прошлые месяца, но было упущено много возможностей.

Спекулятивный портфель с 11 июля 2022 г.:

• Текущее состояние: 5 463 085,82 руб.

• Результат за месяц +639 403,5 руб.

• Доходность портфеля: +582,89%

В этом месяце было 31 сделка, из которых 16 закрылись в убыток. Большая часть убыточных сделок снова пришлась на первую неделю месяца, когда на рынок стремительно падал и также резко отскочил от 2600 пунктов по индексу МосБиржи.

Распил и частота убыточных сделок с 7 по 11 апреля сказались на удержании прибыльных позиций, когда рынок активно рос в ожидании переговоров и заседании ЦБ РФ.

После чего, я снова снизил активность и старался работать от новостей, быстро переносить стопы в безубыток, защищая прибыль. Таким образом, похожая ситуация с прошлым месяца, когда первую половину месяца было оправдано фиксировать быструю прибыль, а вторую часть – удерживать, как можно дольше.

В результате прибыль по итогам месяца составила +639 403,5 руб. За месяц спекулятивный портфель вырос почти на +13,26%, против падения индекса МосБиржи на – 3,15%.

( Читать дальше )

Рынки в апреле: коррекция индексов и ожидания инвесторов…

- 01 мая 2025, 11:17

- |

в базовом сценарии ожидается постепенное снижение инфляционного давления уже в ближайшие месяцы.

На этом фоне, есть уверенность, в росте облигаций с фиксированным купоном. В последнее время первичных размещений облигаций с фиксированным купоном стало меньше. Ожидают снижения ставки ЦБ.

Так Сбербанк понизил ставку по вкладам до 18%.

Ещё пару процентов вниз и доходности по акциям станут намного привлекательнее.

Вчера выставил заявку на покупку акций, как вы думаете каких ?

Правильно Лукойл!!!

Теперь в портфеле их 1560 штук. Цель по Лукойлу на ближайший год 2 тыс штук. В денежном выражении это около 3 млн.

( Читать дальше )

Итоги инвестирования за апрель 2025: акции, облигации, состав активов, покупки, дальнейшие планы

- 01 мая 2025, 08:35

- |

Закончился апрель, а вместе с ним еще один месяц на пути к цели. Пора подвести его итоги, а также посмотреть какие публикации вышли на канале. Напомню, что цель — получение максимального дохода с дивидендов и купонов на горизонте 10 лет. Прошло 2 года и 4 месяца.

Покупки акций и облигаций

В апреле покупал акции МД Медикал групп, Московской биржи, Северстали, ИКС5, Новатэка, Россети Центр, Банк Санкт-Петербург. Добавил облигации Атомэнергопром 1Р-05 и ОФЗ 26244. Продолжаю увеличивать долю длинных ОФЗ, ведь ключевая ставка не может вечно оставаться высокой. Ничего не продавал.

На сколько изменились индексы и активы?

1. Индекс Мосбиржи в апреле снизился с 3013 до 2918 пунктов (-3,2%). Продолжается период жесткой денежно-кредитной политики: ЦБ 25 апреля сохранил ключевую ставку на уровне 21%. В базовом сценарии ЦБ ожидает, что в ближайшие месяцы инфляционное давление продолжит снижаться.

( Читать дальше )

Итоги 46 месяцев инвестиций. Портфель 6,476 млн рублей. Отрицательный рост за апрель 111 тысяч

- 01 мая 2025, 08:07

- |

1 мая, значит пора жарить шашлындос и подводить итоги апреля. Ежемесячно я пишу отчёт о том, что произошло с моими инвестициями. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 46 месяцев позади. Погнали!

Очень важное объявление: подписывайтесь на мой телеграм-канал. В нём уже 16 тысяч подписчиков, а будет ещё больше!

Инвестиции

Было на 1 апреля 6 476 369₽

- Депозит: 1 169 350₽

- Биржевой: 5 307 019₽

Охотился за стейком из оленя за полярным кругом в Хибинах и вместо северного сияния нашёл в трёхметровом сугробе 200 000 рублей, которые я решил проинвестировать. Стейк тоже слопал.

Не верьте тем, кто говорит, что будет эффект от инвестиций, если инвестировать небольшие суммы. Эффект будет точно таким же небольшим. Зато и убыток будет меньше.

( Читать дальше )

Итоги 04.2025: перетряхиваю портфель

- 01 мая 2025, 04:23

- |

Приветствую, дорогие друзья. В апреле я переосмысливал свой портфель с учетом жизненных приоритетов, что привело к значительным перестановкам.

( Читать дальше )

Такой была торговля в апреле...

- 30 апреля 2025, 19:27

- |

Продолжаем играть в «тише едешь — дальше будешь»...

… к счастью его пока не случилось, но это лишь вопрос времени.

Факты и ничего кроме...

( Читать дальше )

нищий ссыкун

- 30 апреля 2025, 18:19

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал