Инфляция

Инфляция в январе: рост 0,99% при консенсусе 1,10%. Хорошо или плохо?

- 10 февраля 2022, 08:37

- |

Консенсус был 1,1%.

Рост инфляции ниже консенсуса: хорошо или плохо?

Пишите комментарии.

С уважением,

Олег.

- комментировать

- 648

- Комментарии ( 5 )

Вечный рост американского рынка

- 10 февраля 2022, 00:35

- |

Спрос на нефть еще не был таким высоким! Европа. Нефть.

- 10 февраля 2022, 00:17

- |

Сегодняшний отчет по EIA был взрывным. Запасы нефти падаю, и мы видим, что спрос восстанавливается быстрее, чем предполагали энергетические агентства. Производители не имеют возможности увеличить добычу, но самое опасное сейчас в том, что цифры спроса на нефть, не находятся в зоне «высокого спроса». Разумный вывод: делать ставку на нефть, и 100$ это не придел.

Самые большие проблемы в Европе. Поставки идут с перебоями, цены на газ, скачут. На сегодняшний день, дефицит рынка нефти в странах ОЭСР составляет 1,1 мил. баррелей в сутки. (Прогнозы МЭА +1,2 +1,4 млн баррелей в сутки) Спрос на авиакеросин резко растет, а потребление на бензин, должно вскоре превысить уровень 2019 года. Три хранилища нефтепродуктов дистиллятора, согласно отчету ОВОС, вообще не строятся.

Итого: Инфляция идет в Европу, через 6 месяцев инфляция в Европе будет выше, чем в США и России. Рост процентных ставок в ЕС, вероятно будет агрессивнее ФРС. Европа еще не знает, но она совсем не готова к Энерго-Кризису. Если упадет ЕС, упадет и США.

( Читать дальше )

Местер из ФРС: ФРС следует начать сокращение баланса в ближайшее время и более быстрыми темпами

- 09 февраля 2022, 20:30

- |

По мере снижения спроса и ограничения производства я ожидаю некоторого улучшения показателей инфляции в конце этого года. Я ожидаю, что инфляция снизится, но останется выше 2% в этом и следующем году, если FOMC примет соответствующие меры.

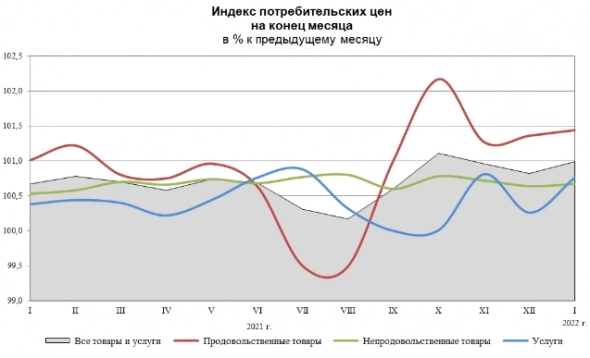

Индекс потребительских цен в январе составил 0,99% к декабрю

- 09 февраля 2022, 19:10

- |

( Читать дальше )

Как заработать на падающем рынке облигаций?

- 09 февраля 2022, 15:53

- |

Если 2020 год оказался одним из наиболее успешных для fixed income трейдинга, то в 2021 существенная доля заработанного результата сократилась на фоне стремительно растущей инфляции и принимаемыми решениями ряда центральных банков по ужесточению ДКП. ЦБ повысил ставку в 2 раза — с 4,25 до 8,5, что не могло не оказать существенного влияния на рынок рублевых облигаций. Помимо этого, конец ушедшего года и начало текущего ознаменовалось мощным санкционным давлением и выходом нерезидентов из отечественного госдолга. В корпоративных рублевых облигациях доля нерезидентов сравнительно низкая, но, тем не менее, общерыночное настроение на рынке российского госдолга оказало влияние и на доходность корпоративных имен.

И, казалось бы, заработать на таком рынке практически невозможно, особенно, если действовать не только в парадигме поиска наилучшей доходности, но и риск-менеджмента.

В контексте рынка облигаций расскажем о результатах работы нашего БПИФ Управляемые облигации (тикер на бирже AKMB), который показал самую высокую доходность среди всех ПИФов всех типов (БПИФов, ОПИФов, ИПИФов и ЗПИФов) инвестирующих в облигации в любых валютах в 2021 году. Статистика InvestFunds

( Читать дальше )

И еще раз о потребительских ценах

- 09 февраля 2022, 00:00

- |

О политике ничего не пишу — только спрашиваю.

Но полемика в недавних постах о ценах меня реально взбесила — ибо уважаемые мною люди высказались в том плане, что цены не растут...

Если вкратце — я чел абсолютно бесхозяйственный (как говорится, кто на что учился), поэтому терпеливо раздаю денег женам, домработникам, помощникам, водителям etc. За контролем расходов следят специально обученные люди. Другие люди ведут бухгалтерию и сводят баланс. Я просматриваю итоговую аналитику.

Так вот, коллеги:

1. За 2021 мой месячный расход на продукты питания вырос на 60%

2. За 35 дней 2022 мой чек вырос на 6%

3. Мои любимые продукты (их много, но выборочно) — элитная водка (+20%) и черная икра (+25%) подорожали меньше

Лично меня эта тема с ростом цен не сильно волнует. Подросло — и слава Б.гу...

НО:

Ввиду специфики профессии у меня неплохая память и хорошее умение считать в уме (тренированное).

И я хорошо помню, как наш (бывший) олигарх Саша Лебедев всего 2 года назад заявлял, что справедливая цена картошки (мусор в расчет не берем) составляет 10 руб/кг, а 40 руб/кг — это беспредел. Вчера моя супруга приобрела оптом (мешок) хорошей картошки за 100 руб/кг.

При этом молодая картошка на сегодня в моих краях уже стоит 300 руб/кг и дешеветь не собирается...

Что Вы думаете по этому поводу, коллеги?

С уважением

ФРС поднимет ставки семь раз в этом году — Bank of America

- 08 февраля 2022, 20:09

- |

👉 В новой заметке BofA сохранил прогноз на конец года для S&P 500 на уровне 4600, что на 2.5% выше, чем сегодня. Хотя в банке отметили, что циклы повышения ставок ФРС исторически совпадали с ростом акций, сейчас рынок больше переоценен, чем в прошлых циклах, что создает более избирательную среду для аналитиков.

👉 При повышении ставок лучше всего работают циклические секторы. Сектор товаров выборочного спроса опережал S&P 500 в течение большего количества циклов повышения ставок, чем любой другой сектор, но в данный момент он столкнулся с рисками роста затрат на рабочую силу по мере усиления давления на заработную плату, говорится в сообщении банка. Другие циклические секторы, которые, как правило, преуспевают во время повышения ставок, включают информационные технологии, энергетику, материалы и товары массового потребления.

( Читать дальше )

Рынок США. Инфляция. Взгляд на нефть

- 08 февраля 2022, 18:53

- |

На прошлой неделе в США вышла важная статистика по рынку труда, которая в очередной раз подтвердила наши опасения относительно возможной скорости повышения ставки ФРС. Количество трудоустроенных превысило все ожидания рынка — в январе 467 тыс. человек получили новые зарплатные чеки, при этом оценки предыдущих двух месяцев были повышены на 700 тыс. (и на 1.4 млн за последние 6 месяцев) — таким образом, рынок в моменте узнал о том, что почти 1,2 млн человек нашли новую работу в последние 3 месяца! Коэффициент участия в рабочей силе (labor force participation rate) также сократился с 62.2% до 61.9% — все больше людей возвращается на рынок труда и находит работу. Темп роста зарплат также продолжает ускоряться, средняя зарплата выросла в январе на 5.7% г/г (против 5% в декабре 2021), ускоряющийся рост зарплат наблюдается во всех секторах уже третий месяц подряд, что говорит о мощном восстановлении на рынке труда. Последний раз такая картина наблюдалась в начале 80-х годов 20 века.

Для ФРС состояние рынка труда — один из ключевых факторов в принятии решении о ставке. После выхода статистики рынок увеличил количество

ожидаемых повышений ставки РФС к концу 2022 года с 4.7 до 5.3 за один (!) день, вероятность повышения ставки уже на 50бп в марте увеличилась

до 40%. Доходность по 10леним облигациям США превысила 1.9%. Вероятно инфляционное давление в экономике будет сохраняться и

рынку еще предстоит до конца осознать устойчивость инфляционных трендов.

В первые недели января в технологических бумагах мы видели резкое снижение экспозиции инвесторов на гипер-растущие компании (высокие

мультипликаторы). Экспозиция на фактор роста у американских хедж фондов снизилась до 2,5 летнего минимума на фоне роста опасений более

агрессивной денежно кредитной политики. На прошлой неделе мы видели резкие отскоки в дорогих по мультипликаторам технологических

бумагах, в которые институциональные инвесторы продолжили продавать свои объемы. Мы не видим причин для изменения политики ФРС и по-

прежнему не рекомендуем пытаться поймать ''дно'' (скорее это будет ''нож'') в этих бумагах. В технологическом секторе наше внимание остается

на компаниях мега-капитализации, положительным денежным потоком, сильным балансом, структурными положительными трендами для бизнеса

и сохраняющимися программами обратного выкупа акций (FAANG). В ближайшие недели у большинства компаний заканчивается buyback blackout

период и программы обратных выкупов возобновятся, что технически будет поддерживать американские индексы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал