Блог компании Альфа Капитал | Как заработать на падающем рынке облигаций?

- 09 февраля 2022, 15:53

- |

Если 2020 год оказался одним из наиболее успешных для fixed income трейдинга, то в 2021 существенная доля заработанного результата сократилась на фоне стремительно растущей инфляции и принимаемыми решениями ряда центральных банков по ужесточению ДКП. ЦБ повысил ставку в 2 раза — с 4,25 до 8,5, что не могло не оказать существенного влияния на рынок рублевых облигаций. Помимо этого, конец ушедшего года и начало текущего ознаменовалось мощным санкционным давлением и выходом нерезидентов из отечественного госдолга. В корпоративных рублевых облигациях доля нерезидентов сравнительно низкая, но, тем не менее, общерыночное настроение на рынке российского госдолга оказало влияние и на доходность корпоративных имен.

И, казалось бы, заработать на таком рынке практически невозможно, особенно, если действовать не только в парадигме поиска наилучшей доходности, но и риск-менеджмента.

В контексте рынка облигаций расскажем о результатах работы нашего БПИФ Управляемые облигации (тикер на бирже AKMB), который показал самую высокую доходность среди всех ПИФов всех типов (БПИФов, ОПИФов, ИПИФов и ЗПИФов) инвестирующих в облигации в любых валютах в 2021 году. Статистика InvestFunds

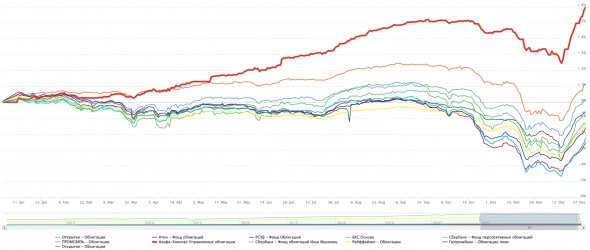

По итогам года фонд показал доходность 5,98%. Таким образом, фонд не только преумножил активы клиентов, что, к слову, удалось далеко не многим фондам, инвестирующим в рублевые облигации в 2021 году, но также показал результат, превышающий ставки по вкладам в 10 крупнейших банках на начало 2021 года (данные ЦБР). График за 2021 год, верхняя линия — БПИФ Управляемые облигации (AKMB):

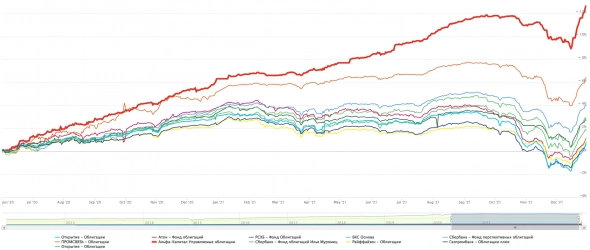

График с начала создания фонда в сравнении с конкурентной группой, верхняя линия — БПИФ управляемые облигации (AKMB):

Результат формируется совместной работой управляющего, аналитиков, риск-менеджеров, трейдеров, и ряда вспомогательных подразделений, что обеспечило лучший результат на рынке. Как мы это делаем?

Активное управление. Это непросто слова. Сделки проводятся практически каждый день.

Низкий процентный риск. В фонд не покупались длинные ОФЗ. Равно как и длинные качественные облигации. Дюрация была умеренная.

Ставка на недооценённые бумаги, предлагающие премию к справедливым уровням.

Концентрированные ставки. Если бумага нравится, то ее доля может быть повышенной.

Активное участие в первичных размещениях. Зачастую, там можно получить неплохую премию, а это то, на что мы ставим.

Тщательный кредитный анализ. Ни одна бумага не покупается без скрупулезного изучения. Бумаги мелких и средних компаний не покупаются без личного общения с менеджментом эмитента.

На текущий момент стоимость чистых активов фонда составляет 645 млн руб., средневзвешенная доходность портфеля на уровне 12,5%. В состав входит более 20 выпусков облигаций, а средневзвешенная дюрация составляет 2,2 года. Комиссия за управление 1% в год, распределяется равномерно по рабочим дням. Прочие расходы — не более 0.25%. Фонд доступен для покупки в любом брокере.

Фонд существенно диверсифицирован, но с перевесом в сектор Недвижимости (примерно 30%), далее по убыванию — банковский сектор, ВПК, Торговля, лизинг, химия, госбумаги и др.

Почему приобретение активно управляемого портфеля облигаций в рамках фонда лучше, чем самостоятельные точечные покупки или составление портфеля?

Ликвидность – рынок корпоративных облигаций зачастую отличается низкой ликвидностью, особенно в моменты повышенной волатильности на рынке. Необходимый объем сложно купить или продать по приемлемым ценам. Паи можно продать в любой момент и накопленный к этому времени финансовый результат сохраняется

Налоговые преимущества. Новое налоговое регулирование (введение 13% налога на вклады свыше 1 млн рублей и купоны по всем облигациям с 01.01.21) делает БПИФ Управляемые облигации (тикер AKMB) гораздо более привлекательным механизмом для инвестирования средств. Операции внутри фонда не являются триггером для уплаты налогов, купоны также реинвестируются без ндфл, налог возникает только в случае погашения паев фонда. Кроме того, остается вычет по 3 млн в год за удержание паев более 3 лет.

Активное управление, реинвестирование купонов и участие в первичных размещениях — Портфель оптимизируется исходя из ситуации на рынке. Регулярная замена бумаг на более привлекательные.

Надежность — портфель фонда тщательно диверсифицируется по отраслям, эмитентам и по кредитному риску. Все эмитенты подвергаются тщательному исследованию.

В случае стабилизации инфляции и снижения санкционного давления фонд может продемонстрировать доходность более 12% годовых.

Какие мы видим факторы привлекательности рублевого долга?

- Снижение цен на рынке увеличило доходности и привлекательность рынка рублевых облигаций

- Геополитическая премия в большей степени заложена в цены и создает существенный потенциал роста в случае улучшения ситуации

- Инфляция в РФ пока довольно высокая и продолжает расти, но пик, как ожидается, уже скоро. По мере снижения инфляции рублевые облигации будут становиться все более и более привлекательными.

- Потенциал укрепления рубля делает инвестиции в рублевый долг еще более привлекательными

- Минфин с легкостью отказывается от размещений ОФЗ и не оказывает давление на рынок. А учитывая сальдо бюджета и остатки, может и вовсе не занимать.

- В целом макропоказатели РФ очень сильные, экономика РФ имеет огромный запас прочности – внушительные ЗВР и один из самых низких в мире госдолг к ВВП

- Доходности рублевых облигаций выглядят привлекательно и по отношению к уровню Ключевой Ставки, особенно с перспективой ее дальнейшего снижения — все внимание в предстоящему заседанию ЦБ.

- Доля нерезидентов сильно снизилась за последние полтора-два года (с почти 35% до ниже 19%). Начало кэри трейда (когда начнется) привнесет новый спрос на рынок.

В связи с этим внимательно следим за ставкой, инфляцией и потенциальными возможностями на рынке облигаций, в том числе через инвестирование в биржевые фонды.

теги блога Альфа Капитал

- CDS

- cds Russia

- ETF

- RGBI

- акции

- Альфа капитал

- биржевой фонд

- биржевые фонды

- БПИФ

- БПИФ АЛЬФА_КАП ЕВРОПА 600

- газ

- дивиденды

- евро

- еврооблигации

- европа

- европейские акции

- европейский рынок

- евросоюз

- ЕЦБ

- инфляция

- Китай

- китайская экономика

- китайские акции

- китайский рынок акций

- корпоративные облигации

- Нефть

- Облигации

- роснано

- российские акции

- санкции

- ставка

- ставка ФРС

- ставка ЦБ

- фонд

- ФРС

- фьючерс mix

- ЦБ

Новости тг-канал

Новости тг-канал

— Господа вы что совсем там прих… и ?

Кто с такой лошадиной комиссией и такой доходностью, будет покупать Ваши облигации. Дебилов все меньше в том числе и среди ваших клиентов.

МихаилРостовПапа, видимо, рассматриваете доходность за прошедшие 365 дней. За аналогичный период результат Индекса полной доходности гос облигаций -7,6%, Индекса полной доходности корп. облигаций -0,02%. Результаты фондов на облигации конкурентной группы можете также посмотреть.

Иногда наблюдается ситуация, когда инвесторы готовы зарабатывать меньшую доходность/не зарабатывать, выделяя приоритетным комиссионную составляющую. Фактически в рамках фонда проводится существенный объем работы и использование экспертизы, результаты могут это только подтвердить

И вообще по данным одного из аналитических ресурсов по ETF, комиссии по Вашим фондам одни из самых больших как правило за 1% и выше см. фото ниже.

При такой доходности и таких конских (простите за сленг) комиссиях хотелось бы совсем других результатов по управлению активами,

понятно что сделать хорошую доходность с активным управлением))- исходя из истории др. фондов практически невозможно!, то думаю Вам понизить комиссию за управление будет совсем не трудно. Спасибо за обратную связь.

МихаилРостовПапа, касательно комиссии — списание происходит ежедневно и распределено равномерно по рабочим дням, фактический результат фонда уже учитывает комиссию.

Что касается комиссии по остальным фондам — все продукты разделены на 3 основные категории. Индексные (комиссия за управление 0,69%), активно управляемые (от 1% до 1.5%) — мы с Вами обсудили и наглядно увидели почему комиссия здесь выше. Последняя категория — тематические фонды, создание которых направлено на узкий клиентский спрос и реализацию нестандартных идей. И здесь стоит упомянуть главное — комиссия фонда зависит от эффекта масштаба, расходов на инфраструктуру и прочее. По мере роста СЧА мы стараемся снижать как прочие расходы, так и Management Fee

МихаилРостовПапа, обратите, пожалуйста, внимание на изображение в посте. На нем мы указали динамику конкурентных фондов, срок жизни которых больше либо равен нашему. В данном случае мы с Вами говорим о разном и об одном и том же одновременно — есть два продукта. Первый — простой и недорогой, второй — более сложный, с дополнительными опциями и, соответственно, более дорогой.

capital-gain.ru/app/#/funds/expenses

из 20ти управляющих компаний… Ваша на почетном 19 МЕСТЕ