Инфляция

Дефляция - это «убийца процветания» (перевод с deflation com)

- 27 мая 2020, 20:30

- |

Следующим крупным денежным событием будет не рост инфляции, а дефляция, поскольку огромное количество задолженности становится неоплачиваемым и сокращается. Большинство людей считают, что такой исход невозможен.

Как оказалось, дефляция не только возможна, но и стоит на пороге мира.

И, как отмечается в статье 19 мая в Financial Times, «ученые и ФРС все еще больше обеспокоены инфляцией». Вот выдержка:

Блокировка коронавируса нанесла удар по экономике США, уничтожив около 30 миллионов рабочих мест и потеряв триллионы долларов производства и потеряв богатство. Усугубляет хаос является экономическое заболевание, которое осталось незамеченным: одна из самых серьезных дефляций в современной истории. В отличие от коронавируса, она не показывает признаков ослабления.

Цены падают. Индекс потребительских расходов в марте снизился на 7,5% в годовом исчислении, в то время как индекс потребительских цен в апреле упал более чем в любом месяце с декабря 2008 года. Более тревожной является динамика цен на сырьевые товары, лучший показатель инфляции день-к-дню. Сейчас мы наблюдаем нисходящую ценовую спираль. Мы знаем, что цены на нефть в этом году резко упали, что отражает быстрое падение мирового спроса, но нехватка глобальной долларовой ликвидности усиливает боль в отрасли. Практически все товары испытывают снижение. Ведущий индекс цен на сырьевые товары, CRB, снизился на треть с февраля.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Анализ и прогноз S&P500

- 27 мая 2020, 12:11

- |

За оперативной информацией приглашаю всех в канал Телеграмм: https://teleg.run/khtrader

Котировки широкого индекса фондового рынка США S&P500 в начале недели обновили текущий максимум и тяготеют к дальнейшему росту.

Попробуем разобраться, имеются ли фундаментальные предпосылки для роста фондового рынка.

Начну с того, что согласно предварительным данным индексы PMI Composite, отражающие состояние делового цикла, в мае показали скромный рост, хотя все еще остаются в зоне рецессии – ниже 50 пунктов.

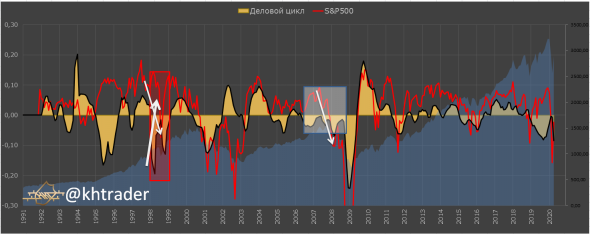

Моя авторская модель, созданная на базе количественной теории (уравнения обмена), на данный момент демонстрирует негативную оценку делового цикла

Рыжая область – собственно наша модель; мы видим, что в апреле деловой цикл в США находился на уровне 2019 года, а с учетом вышеупомянутых предварительных данных можно предположить, что показатель не опустится ниже апрельского уровня.

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №3

- 24 мая 2020, 11:41

- |

В этом видео приглашаю каждого интересующегося валютным, долговым, товарным и фондовым рынками: разбираем перспективы и отбираем торговые идеи.

В выпуске:

— авторская оценка кривой доходности

— технический анализ индекса доллара

— анализ S&P500

— анализ рынка газа и нефти

— анализ рынка пшеницы

— анализ золота и серебра

— обзор открытых позиций

— резюме

( Читать дальше )

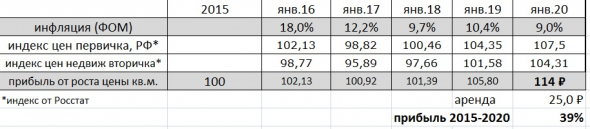

Недвига принесла за 5 лет 40%, а ведь кто-то в ипотеку брал

- 24 мая 2020, 11:17

- |

Я считаю, что это мало, учитывая, что это неликвид, риски, налоги… На самом деле, ипотека касается менее 10% взрослого населения России. А доля ипотечной задолжности в ВВП сейчас около 7,4%. Сам я снимаю, поэтому вижу плюсы в этом, но допускаю, что обладание своим жильем приносит уверенность и радость, но это очередная иллюзия.

Если у человека есть деньги ипотеку, то он может снимать аналогичное жильё в том же месте, а разницу класть в банк и это будет лучше. (кстати, с 2015-2020 вклад в банке принес больше, чем рост индекса ММВБ). Люди понимают, что не могут себе позволить недвижимость и это адекватно, но сакрализация квадратных метров — это уровень финансовой грамотности.

Мой взгляд: условия по ипотеке стали лучше в абсолютных величинах. Относительно безработицы, роста зарплат и зарождающегося тренда на мобильность трудовых ресурсов — ипотечному кредитованию просто не на чем расти.

( Читать дальше )

Итоги уходящей недели

- 23 мая 2020, 13:22

- |

Краткое содержание наиболее интересных (для меня) событий уходящей недели.

МАКРО

Продолжается тренд на снижение процентных ставок в мире. На этой неделе ставки понизили ЦБ Таиланда, Турции, ЮАР, Индии.

Председатель ЦБ России на пресс-конференции в пятницу, 22-го мая также явно дала понять, что в июне ключевая ставка будет понижена, скорее всего сразу на 100 б.п. Из этой же пресс-конференции следует, что влияние инфляционных факторов оказалось краткосрочным и в дальнейшем ЦБ ожидает снижение инфляции.

Об этом же говорят и данные Росстата за прошлую неделю (с 13 по 18 мая), которые показывают, что рост потребительских цен практически остановился (рост +0,01% за 6 дней). Все идет к тому, что в мае инфляция окажется меньше 3% в годовом выражении.

Индексы PMI в Европе и США отскочили от исторических минимумов, но все ещё находятся на очень низких уровнях. Падение экономики замедлилось, но о возобновлении роста пока говорить не приходится.

Безработица в США продолжает расти. Уже 25 млн. человек получают пособие. До начала короновирусных карантинов это число колебалось около 1,7 млн.

В США за неделю число буровых установок снизилось на 21 штуку. А всего за последние три месяца число работающих буровых в США сократилась примерно в 3 раза. Продолжение тренда на сокращение числа буровых установок говорит о сохраняющемся потенциале дальнейшего сокращения добычи нефти в США.

КОМПАНИИ

( Читать дальше )

Суть проблемы дефляции (перевод с deflation com)

- 18 мая 2020, 13:18

- |

Опубликованные на этой неделе данные по индексу потребительских цен в США показали, что цены на продукты питания росли самыми быстрыми темпами в апреле за 46 лет. Это также показало, что так называемый базовый индекс потребительских цен, который исключает нестабильные товары, такие как продукты питания и энергия, снизился больше всего, с тех пор как началась весьтись статистика в 1957 году. Много людей задумалось. Это инфляция или дефляция? Правда, это ни то, ни другое.

Одним из самых необычных популярных заблуждений современности является то, что рост и падение цен представляют собой инфляцию и дефляцию. Это не так. Потребительские и производственные цены растут и падают по многим различным причинам, таким как нехватка, сбой, погода, мода и т. д., И это лишь некоторые из них. Тем не менее, общество стало условно классифицировать рост потребительских цен как инфляцию и падение цен как дефляцию. Центральные банки и правительства выдвинули идею о том, что снижение потребительских цен — очень плохая вещь, возможно, для продолжения программы постоянных монетарных и фискальных стимулов, увеличивая при этом размер государства. В действительности в истории было много периодов, когда качественный экономический рост сопровождался снижением цен, например, в Америке с 1865 по 1896 год.

( Читать дальше )

Отказ от отрицательных ставок для ФРС США — это путь к потере контроля над денежным рынком

- 16 мая 2020, 17:00

- |

Итак, Пауэлл публично в очередной раз отказался от снижения ставок ниже нуля. В этом его поддержал, в том числе, Буллард. А уж он всегда был знатным голубем.

Однако данное решение уже в среднесрочной перспективе загоняет ФРС в угол. ЦБ полностью лишается пространства для маневра и, что самое главное, теряет контроль над денежным рынком. Это путь к монетарной катастрофе. Рассмотрим сложившуюся ситуацию подробнее.

Экономика США столкнулась с беспрецедентным падением своей активности из-за влияния коронавируса. Ожидания быстрого V-образного разворота по мере снятия карантинных ограничений постепенно сменяются все более депрессивными сценариями. Так, аналитики Goldman рассчитывают на полное восстановление экономики не раньше четвертого квартала 2021 года. И эта точка постепенно отодвигается все дальше:

( Читать дальше )

Инфляция, соцопрос. 10000 коронаденег куда потратите?

- 16 мая 2020, 09:21

- |

Москвичи могут не отвечать, понятно, что среди вас мало среднего класса с зп 17000, и лишний чирик-другой вам особо погоды не делает.

Единовременные выплаты во время пандемии

- 14 мая 2020, 21:50

- |

Капитализм существует уже более двух столетий и все это время функционирует в режиме циклов, которые включают в себя и кризисы. Прямые выплаты при этом — новая ситуация, но я бы не сказал, что это радикально меняет дело. Последние несколько десятилетий существует традиция поддерживать экономику в условиях кризиса с помощью макроэкономической политики. Это экспансионистская или мягкая денежная политика, к которой относится и снижение ставки. Суть ее в том, что в экономике просто становится больше денег. Отличие от прямой раздачи денег только в том, что когда центральный банк понижает учетную ставку, то денежная масса в первую очередь попадает в банковскую систему. А если, например, выдавать деньги людям, то они минуют банки.

Раздавать деньги людям — вредно или полезно для экономики?

Политика раздачи денег людям имеет временный положительный эффект и отложенный отрицательный. Временная польза связана с тем, что в условиях кризиса сокращаются расходы и спрос во всех отраслях — в результате страдает бизнес. Соответственно, если мы увеличим количество денег в экономике, то они превратятся в дополнительный спрос, которого не хватает, чтобы обеспечить предприятиям выручку. Почему этот эффект в условиях кризиса может быть слабым? Потому что скорость обращения денег падает — то есть их используют менее активно. В стабильной ситуации люди постоянно тратят, деньги переходят из рук в руки — скорость их обращения большая. Но во время этого кризиса люди скорее будут откладывать — у них негативные ожидания на будущее, они боятся, что потеряют работу и на всякий случай начинают меньше тратить и делают сбережения. Сами карантинные ограничения также не дают людям тратить даже в тех случаях, когда они были бы готовы это сделать. Это приводит к тому, что вновь поступающие в экономику деньги приносят меньший эффект.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал