Инфляция в России

Банк России признает стабилизацию инфляции на умеренных значения и охлаждение экономики

- 16 июля 2025, 08:20

- |

Динамика цен и инфляционных ожиданий возвращаются к норме:

•Текущие темпы роста потребительских цен в мае – июне находились вблизи 4%.

• Существенно замедлился рост цен производителей, а также рост издержек и отпускных цен по опросам предприятий (опросы Банка России, ИНП, PMI).

• Снизились с высоких уровней инфляционные ожидания предприятий и населения.

• Конъюнктурные опросы сигнализируют о снижении инфляционных рисков на фоне постепенного охлаждения экономики.

• Товары, сильно зависимые от импорта (в первую очередь электроника), продолжили дешеветь, в прочих категориях (товары повседневного спроса, топливо, стройматериалы) рост цен в июне ускорился.

• Неоднородность инфляции – в товарах нормализация, тогда как в услугах сильно выше нормы.

О причинах замедления инфляции?

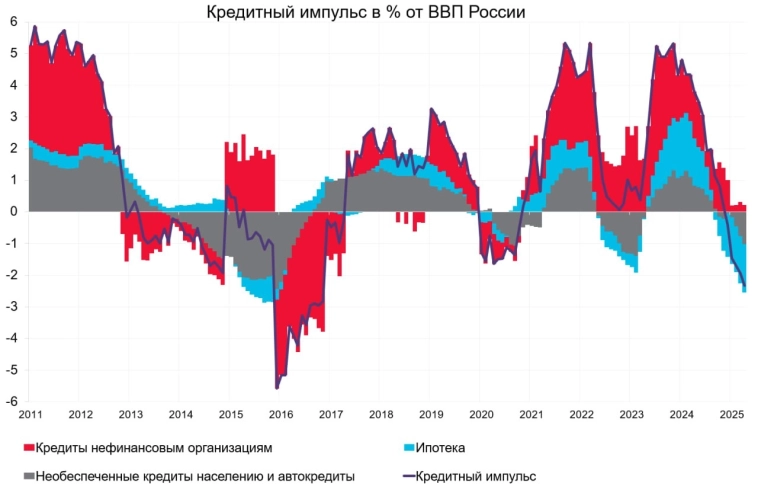

• Значительная часть снижения темпов роста цен объясняется охлаждением совокупного спроса под воздействием жесткой ДКП, которое транслируется в цены.

• При этом в динамике цен также сильно проявляется эффект переноса укрепления рубля и сезонное снижение цен на плодоовощную продукцию, которое происходит быстрее, чем обычно.

( Читать дальше )

- комментировать

- 2.8К

- Комментарии ( 1 )

📈 Каждый год беднеем на 10% или Инфляция в России в XXI веке

- 16 июля 2025, 06:24

- |

Всем привет, с вами Captain! В 2021 году я перестал надеяться на пенсию от государства и начал создавать Собственный Пенсионный Фонд.

Первая четверть XXI века для россиян выдалась максимально непростой: несколько мощных экономических кризисов, девальвация национальной валюты, многочисленные санкции и вооруженные конфликты.

Всё это неминуемо сказывается на уровне жизни простых людей. Одним из индикаторов уровня жизни граждан является инфляция, как раз о ней сегодня и поговорим.

На картинке выше показан прогрессирующий уровень обесценивания денег за 25 лет, график построен на основе данных официальной инфляции в РФ за этот период, однако есть еще показатель «наблюдаемой населением инфляции», статистику по которой публикует ЦБ РФ.

( Читать дальше )

📉Инфляция сбавила ход, но ЦБ не сбавляет бдительности

- 15 июля 2025, 20:35

- |

Что говорит сам ЦБ:

«Темпы роста потребительских цен в июне сложились вблизи 4% в пересчёте на год. Но закрепление этого уровня требует дополнительных подтверждений».

«Даже без учёта сезонности и укрепления рубля устойчивое инфляционное давление снизилось — но не исчезло. Для закрепления тенденций требуется поддержание жёстких условий продолжительное время».

Простыми словами: да, прогресс налицо — рост цен в мае–июне замедлился, но:

(1) часть снижения инфляции пока обеспечена временными факторами — например, переносом укрепления рубля в цены. Этот эффект скоро исчезнет.

(2) рост цен на услуги, остаётся двузначным — он опирается на растущие зарплаты и не зависит от кредитов.

Эти и другие моменты обсуждали на выходных, ЦБ их тоже видит и прямо говорит:

( Читать дальше )

Аналитики ЦБ констатируют постепенное снижение устойчивого инфляционного давления в мае-июне — обзор

- 15 июля 2025, 19:01

- |

◾ Макроэкономическая статистика и опросные данные за II квартал говорят о росте экономической активности по сравнению с предыдущим кварталом. Темпы этого роста были более умеренными, чем в 2024 году, при значительных различиях производства и спроса в отдельных секторах. Оперативные данные за июнь указывают на более сдержанную динамику по сравнению с апрелем – маем.

◾ Текущие месячные темпы роста потребительских цен в июне сложились вблизи 4% в пересчёте на год. Они, в том числе, отражают влияние валютного канала денежно-кредитной политики (ДКП) в части эффекта переноса укрепления рубля. «Закрепление текущих месячных темпов роста цен вблизи 4% в пересчёте на год требует дополнительных подтверждений, особенно учитывая сохраняющееся отставание увеличения производительности труда от роста заработных плат».

◾ Денежно-кредитные условия (ДКУ) обеспечивают жёсткость, которая одновременно способствует дальнейшему снижению инфляции к 4% и возвращению экономики к сбалансированным темпам роста. «Траектория ключевой ставки будет определяться скоростью снижения инфляции и инфляционных ожиданий, балансом рисков для достижения цели по инфляции в 2026 году».

( Читать дальше )

🙌Как рассчитать будущую стоимость денег сегодня и сколько стоят сегодняшние деньги в будущем?

- 15 июля 2025, 18:35

- |

🕜ВремЕнная стоимость денег – один из ключевых принципов финансов. Он гласит: рубль сегодня стоит больше, чем рубль завтра. Почему? Потому что деньги можно инвестировать и заработать на них проценты. Если у инвестора есть выбор между получением 100 000 рублей сейчас или через год, разумный человек выберет первый вариант — эти средства можно вложить и получить дополнительный доход.

#ПолиГрамотность

👍Чтобы грамотно оценивать инвестиции, кредиты, сбережения и другие финансовые решения, важно понимать будущую (FV — Future Value) и текущую стоимость денег (PV — Present Value).

💵Предположим, у инвестора есть 200 000 рублей, и он хочет положить их на депозит под 18% годовых. Сколько он получит через 5 лет?

💡Для расчёта используется формула сложных процентов:

FV = PV × (1 + r)ⁿ

📌Где FV и PV — будущая и текущая стоимость денег, r — процентная ставка за период, а n — количество периодов

😊Подставляем значения и получаем

FV = 200 000 × (1 + 0,18)⁵ = 200 000 × 2,288 ≈ 457 551 руб.

😍Таким образом, через 5 лет 200 000 рублей превратятся в 457 551 руб., но при условии реинвестирования процентов.

( Читать дальше )

⭐️Неопределенность - время флоатеров? Инфляционные ожидания снизились, а наблюдаемая инфляция выросла

- 15 июля 2025, 18:01

- |

Инфляционные ожидания населения снизились, а наблюдаемая инфляция выросла. Впереди два важных фактора:

— сезонное снижение продуктовой инфляции (огурчики, помидорчики, свежие и недорогие фрукты овощи)

— индексация тарифов ЖКХ (в первой же неделе отразилась всплеском, но разовым)

Стоит обратить внимание на декабрь 2023 и декабрь 2024 года. Значения КС были 16% и 21% соответственно. А вот ожидаемая и наблюдаемая инфляции — близкие. Это значит, что и снижать КС можно примерно при таких же значениях, если выйдем на устойчивое снижения инфляции

Так или иначе, мы пока не видим реально интересных новых выпусков и докупаем флоатеры. Фиксы на наш взгляд излишне переоценены

Как выгодно вложить 100 тыс. рублей?

- 15 июля 2025, 10:53

- |

Даже с относительно небольшой суммой в 100 тыс. рублей можно собрать диверсифицированный портфель, который будет не только сохранять, но и приумножать капитал. Главное — это выбирать инструменты, доходность которых превышает ожидаемую инфляцию, и разумно распределять риски, считают аналитики Freedom Finance Global. В текущих условиях таким выглядит сочетание облигаций, надёжных акций, золота и валюты, причем оптимальной стратегией для частного инвестора будет направить лишь 20-30% инвестиций в рисковые активы и бОльшую часть в безрисковые с фиксированным и гарантированным доходом. Это прежде всего банковские вклады, облигации федерального займа (ОФЗ) и корпоративные облигации компаний с высоким кредитным рейтингом.

Так, при текущей ключевой ставке в 20% годовых банковские вклады дают 13–18% годовых в зависимости от срока, ОФЗ приносят от 14% до 16% годовых, а корпоративные облигации с высоким кредитным рейтингом позволяют рассчитывать на доход до 17–18%. Среди рисковых инструментов можно рассмотреть акции с высокими дивидендами, например, нефтегазового сектора или отрасли телекома, где дивидендная доходность достигает 12–15% годовых.

( Читать дальше )

Взлёт биткоина, разгон инфляции, Трамп объявил о повышении тарифов на 30-50%, угроза новых санкций!

- 14 июля 2025, 19:55

- |

Разбираем самые важные новости финансовых рынков и экономики за прошедшую неделю.

Помимо биржевых обзоров, прогнозов и полезных образовательных материалов, еженедельно из нескольких сотен новостей я отбираю самые важные и интересные новости за последнюю неделю по экономике и финансам и составляю из ни дайджест с моими краткими пояснениями:

— Мечел снизил добычу угля почти на четверть за первые 5 месяцев 2025 года. Экспорт коксующегося угля из РФ за январь–май снизился на 18% г/г, до 15,8 млн тонн. — эти проблемы у компании надолго.

— С 5 июля по 7 июля в РФ отменены 485 рейсов, задержаны на вылет и прилет 1900 рейсов, оформлен вынужденный возврат 43,000 билетов, — Росавиция. — попали авиакомпании.

— Трамп объявил о введении пошлин в 30% на товары из ЕС и Мексики с 1 августа 2025 года. Если ЕС или Мексика решат повысить свои тарифы в ответ, США прибавит это число к 30%-м пошлинам на товары. США с 1 августа также введут таможенные пошлины в 25% на товары из Японии и Южной Кореи, а также в 35% на товары из Канады.

( Читать дальше )

Снижение грузооборота морских портов подтверждает замедление деловой активности. Текущие тенденции в экономике могут способствовать снижению инфляции и дальнейшему снижению ключевой ставки во 2П25 г.

- 14 июля 2025, 16:01

- |

По данным Ассоциации морских торговых портов, в январе — июне 2025 года грузооборот российских морских портов снизился на 5,4% г/г и составил 425,2 млн тонн.

Перевалка сухих грузов

Общий объем перевалки сухих грузов за шесть месяцев 2025 года снизился на 7,4% г/г и составил 204,4 млн тонн, в том числе:

–56,4% — до 16,4 млн тонн: зерно;

–1,3% — до 27,3 млн тонн: грузы в контейнерах;

+23,6% — до 12,0 млн тонн: черные металлы;

+8,8% — до 23,2 млн тонн: минеральные удобрения;

+0,6% — до 95,7 млн тонн: уголь.

Перевалка наливных грузов

Общий объем перевалки наливных грузов в первом полугодии 2025 года уменьшился на 3,5% г/г и составил 220,8 млн тонн, в том числе:

–17,1% — до 2,8 млн тонн: пищевые грузы;

–5,0% — до 63,3 млн тонн: нефтепродукты;

–3,4% — до 133,5 млн тонн: сырая нефть;

+2,2% — до 19,0 млн тонн: сжиженный газ.

Грузооборот портов

Динамика в части грузооборота морских портов, по данным Ассоциации морских торговых портов, в первом полугодии 2025 года:

( Читать дальше )

На конец июля прогнозируем снижение инфляции до 9% г/г за счёт дальнейшей умеренности ценовой динамики на товары — ПСБ

- 14 июля 2025, 14:41

- |

За июнь рост потребительских цен составил 0,2% м/м после 2-х месяцев в районе 0,4% м/м. Очищенный от сезонности и аннуализированный прирост цен составил, по нашим оценкам, 3,5-4% после 4,5% в мае. В годовом выражении инфляция снизилась до 9,4% г/г с 9,9% в мае.

Базовая инфляция в июне составила 0,36% м/м и почти повторила апрельские минимумы (0,32% м/м). По сути, она вернулась к уровням начала 2023 г. Годовой уровень базовой инфляции устойчиво снижается: 8,7% г/г в июне после 8,9% г/г в мае.

В июне практически вся инфляция была сформирована за счёт услуг населению. Минимальный вклад дал индекс цен на продукты питания. Третий месяц подряд индекс цен на непродовольственные товары находится в отрицательной зоне под влиянием ослабления спроса и крепкого рубля.

Динамика роста цен продолжает замедляться с небольшим опережением прогноза. Недавно мы снизили оценку инфляции на конец года с 7,1% до 6,8% г/г. Ждём, что регулятор на опорном июльском заседании также незначительно понизит свой прогноз (до 6,5-7,5% с текущих 7-8%). На конец июля прогнозируем снижение инфляции до 9% г/г за счёт дальнейшей умеренности ценовой динамики на товары.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал