Интеррао

Обзор финансовых результатов Интер РАО за II кв. 2021 г. Рост показателей не повод покупать

- 31 августа 2021, 18:56

- |

— Выручка: 255,7 млрд руб. (+21,9% г/г)

— EBITDA: 30,9 млрд руб. (+54,3% г/г)

— Чистая прибыль: 18,8 млрд руб. (в 2,5 раза г/г)

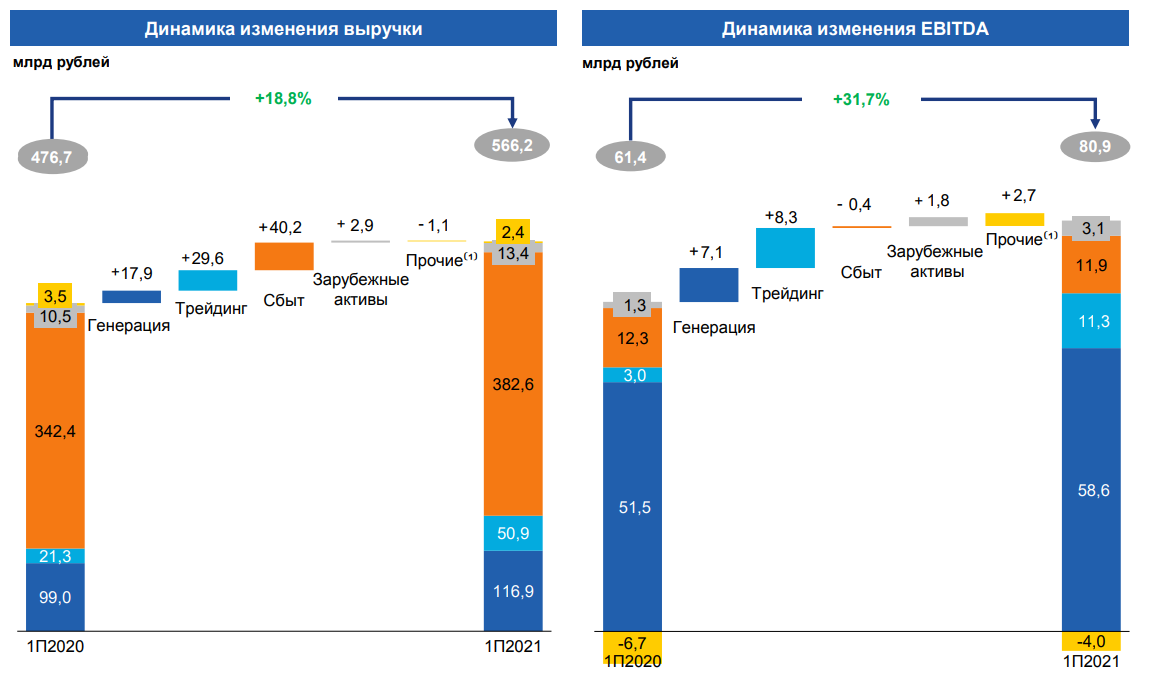

За II кв. 2021 г. компания нарастила выручку до 255,7 млрд руб., что на 21,9% больше, чем за тот же квартал годом ранее. По итогам полугодия показатель составил 566,2 млрд руб. На положительную динамику повлиял рост цен на электроэнергию и увеличенный спрос со стороны Финляндии и в странах Балтии на фоне сниженных среднемесячных температур и ухудшении ситуации с водным балансом.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Подтверждается долгосрочный позитивный взгляд на акции Интер РАО - Атон

- 30 августа 2021, 11:14

- |

Выручка компании за 2К21 выросла на 21.9% г/г до 255.7 млрд руб. (+4.3% против консенсус-прогноза Интерфакса), что обусловлено ростом выручки в сегментах производства электроэнергии и теплогенерации на 25.1% и 11.8% г/г соответственно на фоне роста потребления электроэнергии и благоприятной ценовой конъюнктуры на РСВ. Показатель EBITDA во 2К21 вырос на 54.3% г/г до 30.9 млрд руб. (на 13.2% выше консенсус-прогноза Интерфакса, в 1П21 — +31.7% г/г до 80.9 млрд руб.). Рентабельность EBITDA во 2К21 выросла до 12.1% против 9.6% во 2К20 (+1.4 пп г/г до 14.3% в 1П21). Чистая прибыль показала рост в 2.6 раза г/г до 18.5 млрд руб. во 2К21 (+37.0% против консенсус-прогноза Интерфакса; в 1П21 — +26.8% г/г до 53.3 млрд руб.). Капзатраты во 2К21 повысились на 88.6% г/г до 8.3 млрд руб. (в 1П21 — +71.3% г/г до 12.7 млрд руб.), объем капзатрат в 2021П подтвержден на уровне 50 млрд руб. Чистая денежная позиция группы снизилась до 177.7 млрд руб.(против 239.8 млрд руб. в 1К21). По комментариям компании Группа пока не обсуждала корректировку дивидендной политики в соответствии с постановлением правительства, поэтому дивидендная политика пока продолжает действовать в ранее утвержденной редакции.

( Читать дальше )

ИнтерРАО - value trap или нет?

- 30 августа 2021, 10:50

- |

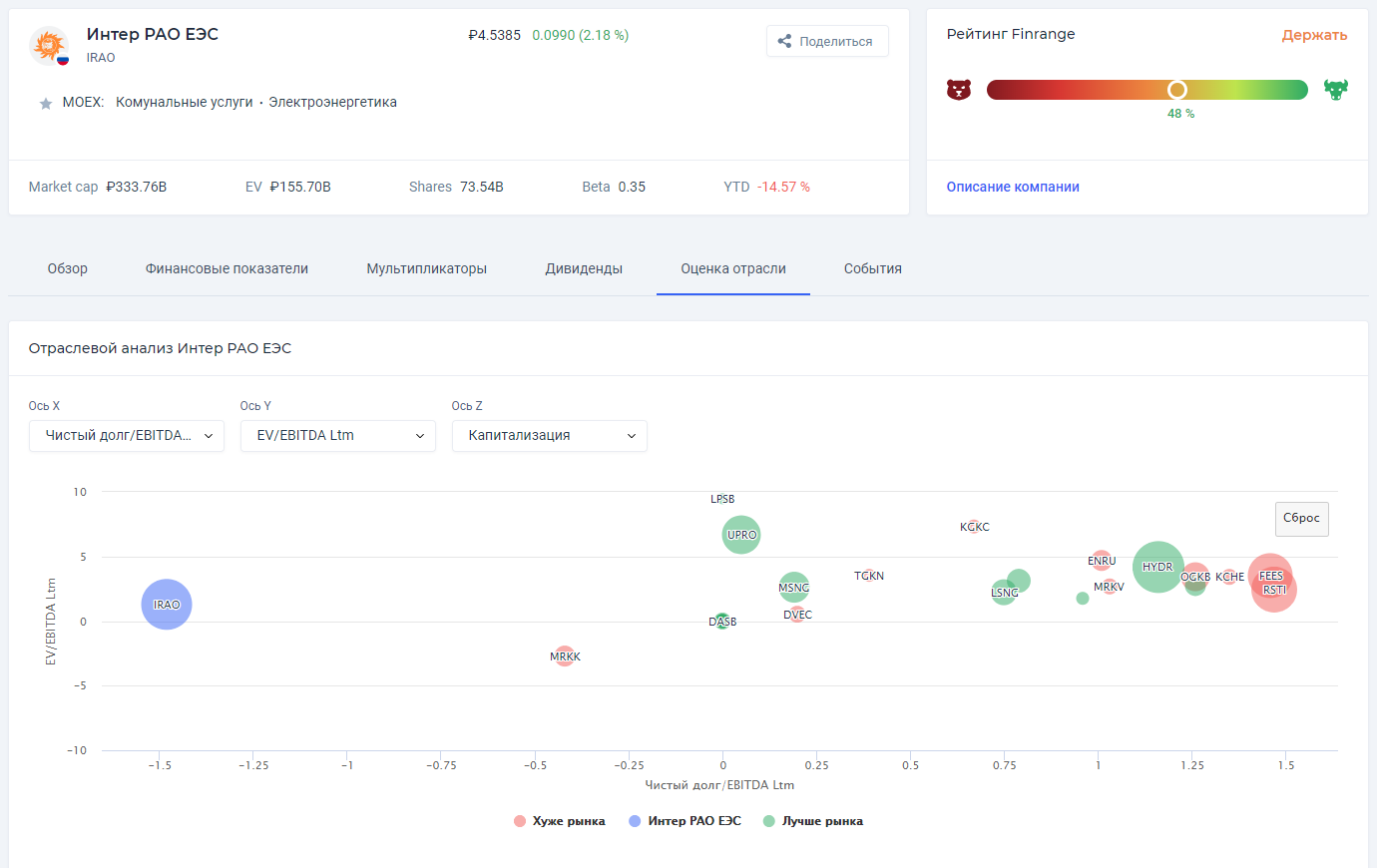

Итак, почему вообще покупал? Извечная идея, что IRAO дешево. Особенно по EV/EBITDA, с учетом накопленного кэша.

ИнтерРАО платит всего 25% дивидендов от прибыли, поэтому надежда на то, что они станут платить 50% является потенциальным драйвером в отдаленном будущем.

В IRAO есть также казначейский пакет, который давно висит но тоже является потенциальным драйвером для переоценки вверх.

Так что, IRAO, это некий структурный продукт с годовой доходностью 4% и зашитым опционом на переоценку акций в районе +50% с неопределенным страйком. Если страйк реализуется в течение 2 лет, то это хорошая инвестиция. Если страйк реализуется через 5 лет, то эта инвестиция так себе.

Пока я держал бумагу, менеджмент IRAO дал явно понять, что цена акций их не волнует, ничего в ближайшее время не изменится. Я кстати их понимаю, и даже не осуждаю. У них свои цели, они правильные, но подобная риторика мне говорит что экспирация указанного выше опциона может состояться через 5 лет, а может и дольше.

( Читать дальше )

Акции ИнтерРАО перепроданы, но краткосрочный триггера для роста отсутствует - ВТБ Капитал

- 29 августа 2021, 14:12

- |

По мнению ВТБ Капитал, акции ИнтерРАО выглядят перепроданными по EV/EBITDA=0,9, но краткосрочных триггеров для роста акций нет.

ВТБ Капитал рекомендует покупать акции ИнтерРАО с целью 6,30 и предполагаемой доходностью 47%, но с оговоркой, что потенциал будет раскрыт в долгосрочном периоде.

Дербаним прибыль в итогах недели

- 28 августа 2021, 11:36

- |

Банкиры опять за старое. Вчерашнее заседание в Джексон Холле прошло без потрясений. Американский станок не намерен останавливаться в ближайшее время, хотя манипуляции со стороны должностных лиц набирали обороты всю неделю. Для нас это означает ближайший позитив на рынках. Поэтому то Индекс Мосбиржи и завершил неделю в +1,43%.

Нефть тоже набралась заряда для роста и ударной свечкой вынесла шортистов, торгуется выше $72. Еще бы понять за счет чего такой позитив на нефтяном рынке… Но я не устаю говорить, что нефть — это политический инструмент, нежели инвестиционный.

Доллару перекрыли все пути к росту. Предстоящие выборы, высокая нефть, спокойствие на геополитической арене. Дожмем ли до 72 рублей, узнаем уже в сентябре, но мышка уже наведена на кнопку — «Buy»

В красную зону на этой недели попадают разве что золотодобытчики, которых тянет вниз цена на драгметалл. Polymetal теряет 2,6% вплотную приближаясь к моим целевым уровням. Полюс скоромнее -0,4%.

Угольщики, сводимые с ума ускорением цен на сырье, завершили неделю с двузначной доходностью. Распадская +10,7%. А черный металлург Мечел +25,3% по обычке и +40,3% по префам. Причина в потенциально-высоких дивидендах. По дивидендной политике акционеры могут рассчитывать на 20% от чистой прибыли. Если мы возьмём лишь первое полугодие, там накопленных дивидендов 47 рублей получается, что по текущим дает 21% доходности.

Какие бы дивы не рекомендовало руководство, для меня инвестиционной идеи в Мечеле быть не может. Компания с отрицательным капиталом и бешеной задолженность в 300 ярдов, вместо погашения долга «дербанит» прибыль, без комментариев…

Электрогенерация тоже на коне. ИнтерРАО, которую давили весь прошлый месяц отскакивает на 8,8%. Позитивная отчетность послужила толчком. Энел тоже растет на 2,7%. Инвесторы надеются на восстановление выплат дивидендов уже по итогам 2021 года. Юнипро и Русгидро завершили неделю скромно прибавив 0,6% каждый.

( Читать дальше )

Потенциал роста акций Интер РАО составляет 36% - Промсвязьбанк

- 27 августа 2021, 21:15

- |

Выручка во 2 квартале 2021 года составила 255,7 млрд руб. (21,9% г/г), EBITDA – 30,9 млрд руб. (+54,5% г/г), чистая прибыль – 18,8 млрд руб. (+154,1% г/г).

Рост выручки обусловлен увеличением выработки и положительной динамикой цен реализации электроэнергии в первой ценовой зоне на фоне восстановления деловой активности. Отметим также рост экспортных поставок электроэнергии и укрепления курса евро и доллара США относительно рубля.

( Читать дальше )

Отчет по прибыли Интер РАО вышел лучше ожиданий - Финам

- 27 августа 2021, 16:01

- |

Ключевыми драйверами выступили рост энергопотребления и высокая динамика спотовых цен, пониженная водность в сравнении с прошлым годом, которая привела к увеличению загрузки топливных станций, переход ряда объектов ДПМ в период повышенных платежей за мощность, а также восстановление экспортного направления и сильный уровень цен на электроэнергию на NordPool.

Денежный поток за 1-ое полугодие стал отрицательным, -23 млрд руб. в сравнении с 11 млрд руб. в 1П 2020, главным образом из-за сделки по приобретению 11 инжиниринговых компаний за 37 млрд руб., но баланс по-прежнему остается высоколиквидным. Чистая ликвидность, по подсчетам компании, составила 177 млрд руб. в сравнении с 234 млрд руб. в начале года.

Акции Интер РАО находились в даунтренде, подешевев на 14% с начала этого года. Мы предполагаем, что это связано с увеличением инвест программы, в том числе с потенциальным повышением CAPEX по арктическому проекту, а также нежеланием компании повышать норму дивидендных выплат с текущих 25% прибыли по МСФО, даже несмотря на распоряжение правительства. Вместе с тем, эту динамику мы считаем чрезмерно слабой и не отражающей роста электроэнергетического рынка в этом году. Отраслевая конъюнктура остается позитивной: потребление продолжает расти, и цены на РСВ в 1-й ценовой зоне выходят на новые максимумы, и это позволит Интер РАО показать инвесторам рекордную прибыль по итогам года. Скорректированная прибыль по итогам года ожидается в районе 86,8 млрд руб.Малых Наталия

ФГ «Финам»

Мы придерживаемся нашей рекомендации «Покупать» с целевой ценой 6,19 руб. на апрель 2022 года, которая предполагает потенциал 36%.

Экспорт ИнтерРАО в 21 г может составить 19 млрд кВт ч

- 27 августа 2021, 12:44

- |

врио руководителя блока трейдинга, член правления «Интер РАО» Александра Панина.

«Интер РАО» ориентируется на объем экспорта в 2021 году на уровне 19 млрд кВт ч (fomag.ru)Результат первого полугодия по объемам [экспорта] у нас составляет порядка 10 млрд кВт ч. Теперь вопрос: сумеем ли мы удержать те же темпы до конца этого года. Очевидно, что мы 15 млрд кВт ч превышаем, теперь вопрос: сумеем ли мы вытянуть уровень объема экспорта до конца 2021 года на уровень 2019 года. В 2019 году объем экспорта составлял порядка 19 млрд кВт ч — это величину мы себе ставим в задачу до конца этого года

Основные моменты с телеконференции ИнтерРАО, отчет за 2 квартал 2021 МСФО

- 27 августа 2021, 12:20

- |

как там налоги на экспорт в связи с ESG, что за внутригрупповая докапитализация на 45 ярдов, два вопроса по Восток Ойлу, ориентиры (гайденс) на 2021 по едитде и капексу, повлияет ли распоряжение правительства 15.8.9 на дивидендную политику, финпоказатели приобретенных компаний, возросшие резко расходы на ремонт и техобслуживание, эффект от запуска общего рынка э/э для 5 стран СНГ и тп

Главное, что я услышал:

👉 на див.политику могут повлиять любые факторы, но мы пока придерживаемся 25% от прибыли

👉 Восток Ойл: мы там участвуем в качестве подрядчика, делаем проектные и изыскательные работы. В настоящий момент разговоры об участии в проекте в качестве инвестора не ведутся. Но если и возникнет такой разговор, будем участвовать только при условиях гарантированного возврата инвестиций, по примеру ДПМ.

👉ориентир по росту выручки 2021 +10%, CAPEX 50-55 млрд рублей

👉расходы на ремонт выросли из-за необходимости дорогого сервисного обслуживания турбин, где-то рост составил с 3 до 6 млрд, в следующем году этих расходов не будет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал