SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ИнтерРАО

Чистая прибыль ИнтерРАО за 9 мес РСБУ +32%

- 26 октября 2020, 12:05

- |

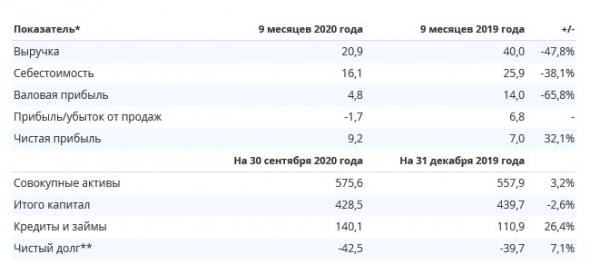

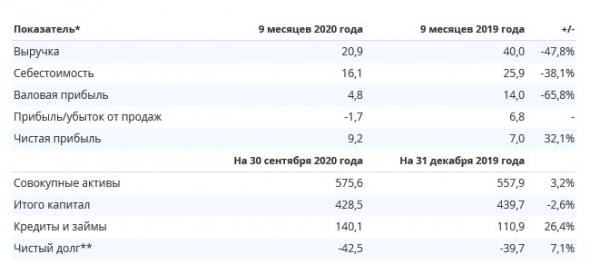

Выручка Интер РАО за 9 месяцев 2020 года составила 20,9 млрд рублей, что на 19,1 млрд рублей (47,8%) ниже, чем за аналогичный период 2019 года.

Выручка от реализации электроэнергии и мощности на ОРЭМ снизилась на 0,6 млрд рублей (10,2%) и по итогам 9 месяцев 2020 года составила 5,5 млрд рублей.

Себестоимость за 9 месяцев 2020 года составила 16,1 млрд рублей, что на 9,9 млрд рублей (38,1%) ниже, чем за аналогичный период прошлого года.

Убыток от продаж за 9 месяцев 2020 года составил 1,7 млрд рублей против прибыли от продаж в размере 6,8 млрд рублей за аналогичный период 2019 года.

отчет

Выручка от реализации электроэнергии и мощности на ОРЭМ снизилась на 0,6 млрд рублей (10,2%) и по итогам 9 месяцев 2020 года составила 5,5 млрд рублей.

Себестоимость за 9 месяцев 2020 года составила 16,1 млрд рублей, что на 9,9 млрд рублей (38,1%) ниже, чем за аналогичный период прошлого года.

Убыток от продаж за 9 месяцев 2020 года составил 1,7 млрд рублей против прибыли от продаж в размере 6,8 млрд рублей за аналогичный период 2019 года.

отчет

- комментировать

- 220 | ★1

- Комментарии ( 0 )

Выработка электроэнергии ИнтерРАО за 9 мес составила 77,29 млрд кВт∙ч, -20,3% г/г

- 26 октября 2020, 12:01

- |

Группа Интер РАО опубликовала результаты производственной деятельности по итогам 9 месяцев 2020 года.

сообщение

сообщение

Сводная таблица энергетиков - кто круче?

- 13 октября 2020, 18:14

- |

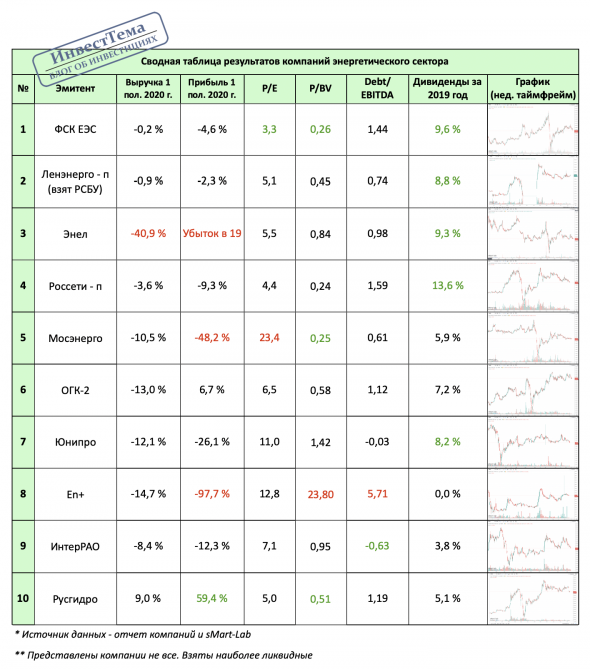

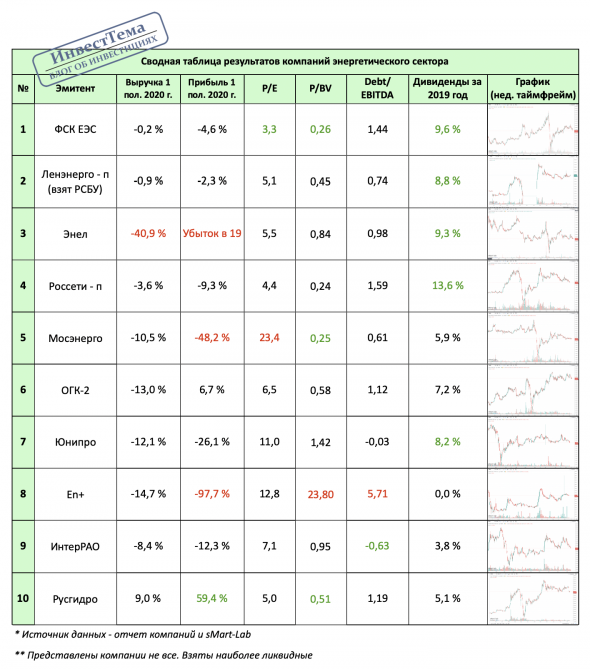

В догонку к полезной табличке с сегментацией выручки Норникеля, сброшу для Вас сводную таблицу по компаниям энергетического сектора.

1. Компании взяты не все, а наиболее интересные и ликвидные

2. Мультипликаторы взяты с раздела фундаментального анализа Смартлаба (Вы знали, что такое есть? Если нет, вот он - https://smart-lab.ru/q/shares_fundamental/)

3. Выручка/Прибыль взяты из отчетов компаний за первое полугодие 2020 года.

4. Выводы будут в отдельной статье, а материал нужен для стрима.

5. Таблица помогает структурировать мысли и сделать сравнительный анализ показателей компаний.

6. Компании расположены в случайном порядке.

Итак, таблица ниже, а если Вы еще не подписаны на мой Telegram-канал, то самое время сделать это. Нас там уже больше 17,5 тысяч.

1. Компании взяты не все, а наиболее интересные и ликвидные

2. Мультипликаторы взяты с раздела фундаментального анализа Смартлаба (Вы знали, что такое есть? Если нет, вот он - https://smart-lab.ru/q/shares_fundamental/)

3. Выручка/Прибыль взяты из отчетов компаний за первое полугодие 2020 года.

4. Выводы будут в отдельной статье, а материал нужен для стрима.

5. Таблица помогает структурировать мысли и сделать сравнительный анализ показателей компаний.

6. Компании расположены в случайном порядке.

Итак, таблица ниже, а если Вы еще не подписаны на мой Telegram-канал, то самое время сделать это. Нас там уже больше 17,5 тысяч.

Акции Интер РАО интересны для покупки на долгосрочную перспективу - Промсвязьбанк

- 01 октября 2020, 20:09

- |

В среду, 30 сентября, «Интер РАО» представила стратегию развития до 2025 года с перспективой до 2030 года. Компания планирует вложить в развитие бизнеса до 1 трлн руб. в течение десяти лет. Средства будут использованы на строительство новых и модернизацию существующих генерирующих мощностей, а также на сделки по приобретению энергоактивов, в том числе проектов ВИЭ. Интер РАО планирует увеличить EBITDA к 2030 году более чем в 2 раза, до 320 млрд руб. При этом дивиденды остаются на уровне не менее 25% от чистой прибыли по МСФО.

Ключевые моменты стратегии Интер РАО:

— «Интер РАО» планирует нарастить выручку в 2,3 раза, до 2,3 трлн. руб., EBITDA — до не менее 320 млрд руб. к 2030 году. Основными факторами роста станут участие в программе КОММод (конкурентный отбор модернизированных мощностей), а также покупка долей в энергокомпаниях или отдельных электростанций.

— Инвестиции до 2030 года могут составить 1 трлн руб., из которых может быть направлено до 100 млрд руб. на строительство новых генерирующих мощностей, до 100 млрд руб. на ВИЭ (строительство новых или приобретение проектов), 10-25 млрд руб. на модернизацию существующих активов.

( Читать дальше )

Ключевые моменты стратегии Интер РАО:

— «Интер РАО» планирует нарастить выручку в 2,3 раза, до 2,3 трлн. руб., EBITDA — до не менее 320 млрд руб. к 2030 году. Основными факторами роста станут участие в программе КОММод (конкурентный отбор модернизированных мощностей), а также покупка долей в энергокомпаниях или отдельных электростанций.

— Инвестиции до 2030 года могут составить 1 трлн руб., из которых может быть направлено до 100 млрд руб. на строительство новых генерирующих мощностей, до 100 млрд руб. на ВИЭ (строительство новых или приобретение проектов), 10-25 млрд руб. на модернизацию существующих активов.

( Читать дальше )

Стратегия Интер РАО не удивила - Финам

- 01 октября 2020, 18:37

- |

Интер РАО представила Стратегию 2030. Наиболее важные моменты стратегии: Интер РАО планирует нарастить выручку Группы в 2,3х раза до 2,3 трлн. руб., а EBITDA — до не менее 320 млрд руб. к 2030 году.

Предполагается, что цели будут достигнуты не только за счет главных активов компании – генерации и сбытов, но и других бизнес-сегментов. Есть планы большей диверсификации в рамках вертикальной интеграции. Сделки M&A могут, таким образом, коснуться не только генерации и розницы, но и других направлений – инжиниринга, производства газовых турбин и прочего оборудования для генкомпаний, топливных, в частности, газовых активов, в том числе, для снабжения бизнеса. Мы также не исключаем вложений в технологические компании для обеспечения цифровизации. На рассмотрении также находятся вопросы участия в ДПМ ВИЭ 2.0, распределенной энергетике, проекты систем накопления энергии, заправочной инфраструктуры для электротранспорта и пр. Касательно последнего направления, компания склонна подождать, пока это не перейдет на более зрелую стадию.

( Читать дальше )

Предполагается, что цели будут достигнуты не только за счет главных активов компании – генерации и сбытов, но и других бизнес-сегментов. Есть планы большей диверсификации в рамках вертикальной интеграции. Сделки M&A могут, таким образом, коснуться не только генерации и розницы, но и других направлений – инжиниринга, производства газовых турбин и прочего оборудования для генкомпаний, топливных, в частности, газовых активов, в том числе, для снабжения бизнеса. Мы также не исключаем вложений в технологические компании для обеспечения цифровизации. На рассмотрении также находятся вопросы участия в ДПМ ВИЭ 2.0, распределенной энергетике, проекты систем накопления энергии, заправочной инфраструктуры для электротранспорта и пр. Касательно последнего направления, компания склонна подождать, пока это не перейдет на более зрелую стадию.

( Читать дальше )

Инвестиционный кейс Интер РАО остается привлекательным в долгосрочной перспективе - Атон

- 01 октября 2020, 17:14

- |

Интер РАО представила свою новую стратегию до 2025-2030

Основные моменты стратегии мы излагаем ниже.

а) К 2030 Интер РАО планирует инвестировать до 1 трлн руб. (в то числе, 500 млрд руб. к 2025), при этом большая часть этой суммы пойдет на сделки M &A, строительство и модернизацию в сегменте генерации;

б) EBITDA компании вырастет до 210 млрд руб. к 2025 и 320 млрд руб. к 2030 против 142 млрд руб. в 2019; чистая прибыль к 2030 году увеличится в 2.5x раза до более 200 млрд руб. по нашим оценкам;

в) в дивидендную политику внесена чуть более дружественная для инвесторов корректировка — коэффициент выплат теперь составит «не менее 25%» против «25%» ранее;

г) Текущая структура акционеров останется неизменной, но Интер РАО рассматривает вариант использования своих казначейских акций (29.6%) в сделках M &A, для продажи стратегическому инвестору, но в долгосрочной перспективе, когда цена акций приблизится к фундаментально обоснованному уровню.

Основные моменты стратегии мы излагаем ниже.

а) К 2030 Интер РАО планирует инвестировать до 1 трлн руб. (в то числе, 500 млрд руб. к 2025), при этом большая часть этой суммы пойдет на сделки M &A, строительство и модернизацию в сегменте генерации;

б) EBITDA компании вырастет до 210 млрд руб. к 2025 и 320 млрд руб. к 2030 против 142 млрд руб. в 2019; чистая прибыль к 2030 году увеличится в 2.5x раза до более 200 млрд руб. по нашим оценкам;

в) в дивидендную политику внесена чуть более дружественная для инвесторов корректировка — коэффициент выплат теперь составит «не менее 25%» против «25%» ранее;

г) Текущая структура акционеров останется неизменной, но Интер РАО рассматривает вариант использования своих казначейских акций (29.6%) в сделках M &A, для продажи стратегическому инвестору, но в долгосрочной перспективе, когда цена акций приблизится к фундаментально обоснованному уровню.

В презентации не появилось чего-то более существенного по сравнению с тем, что уже было опубликовано Коммерсантом несколько месяцев назад, поэтому мы увидели некоторое разочарование со стороны инвесторов — акции компании вчера упали на 3%. Тем не менее, инвестиционный кейс Интер РАО остается привлекательным в долгосрочной перспективе. Стратегия предлагает стабильный долгосрочный рост прибыли со среднегодовым ростом EBITDA около 6% в течение 5 лет. Потенциальные сделки M &A за денежные средства и акции также будут способствовать повышению стоимости компании. Рост EPS также транслируется и в рост DPS. Компания остается одной из наиболее недооцененных российских акций, и постепенная реализация стратегии с увеличением EBITDA и денежных потоков остается главным катализатором, делающим компанию привлекательной для долгосрочного инвестирования, однако краткосрочных катализаторов мы не видим.Атон

Среди триггеров акции Интер РАО остается участие в M&A сделках - Велес Капитал

- 30 сентября 2020, 20:48

- |

Сегодня «Интер РАО» официально представила свою стратегию развития до 2030 г. Мы выделим следующие моменты презентации:

— в 2030 цель по EBITDA – более 320 млрд руб., по совокупным инвестициям – 1 трлн руб., по прибыли ожидается рост в 2,5 раза;

— долг/EBITDA не будет превышать 1,5x;

-опционная программа планируется и будет похожа на предыдущую. Среди KPI — TSR, total shareholder return, динамика чистого денежного потока и выполнение стратегических приоритетов;

— выплаты дивидендов остаются на уровне «не менее 25% ЧП по МСФО»;

— компания не исключает возможности приобретения активов в России, возможен интерес к газовой генерации, возобновляемой энергетике;

— позиция по квазиказначейскому пакету не меняется – возможна продажа в будущем стратегическому партнеру. Структура акционеров принципиально меняться не будет;

— компания готова локализовать турбины на база СП Русские Газовые Турбины, инвестировать до 45 млрд руб.

ИК «Велес Капитал»

— в 2030 цель по EBITDA – более 320 млрд руб., по совокупным инвестициям – 1 трлн руб., по прибыли ожидается рост в 2,5 раза;

— долг/EBITDA не будет превышать 1,5x;

-опционная программа планируется и будет похожа на предыдущую. Среди KPI — TSR, total shareholder return, динамика чистого денежного потока и выполнение стратегических приоритетов;

— выплаты дивидендов остаются на уровне «не менее 25% ЧП по МСФО»;

— компания не исключает возможности приобретения активов в России, возможен интерес к газовой генерации, возобновляемой энергетике;

— позиция по квазиказначейскому пакету не меняется – возможна продажа в будущем стратегическому партнеру. Структура акционеров принципиально меняться не будет;

— компания готова локализовать турбины на база СП Русские Газовые Турбины, инвестировать до 45 млрд руб.

В итоге на Дне стратегии не прозвучало принципиально новой информации. Мы отмечаем, что цель по EBITDA предполагает рост в 2,5 раза и выглядит очень амбициозно. Среди триггеров акции остается участие в M&A сделках. Наша целевая цена акции 7,4 руб., рекомендация – ПОКУПАТЬ.Адонин Алексей

ИК «Велес Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал