SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Интер Рао

Полюс - в золоте есть ключевой момент - Ренессанс Капитал

- 13 июня 2019, 15:40

- |

Сейчас инвесторы большое внимание уделяют нефти, которая серьезно качнулась за последнее время на информации по запасам. Это отражается на многих нефтяных акциях, которые немного «поджали». Бумаги «ЛУКОЙЛа», к примеру, существенно упали. Я думаю, что нефть сторговала приблизительные уровни, где она будет находиться некоторое время, надеюсь, продолжительное, и ниже не упадет. На этом основании предполагаю, что в том числе нефтегазовые акации чуть приободряться.

В целом рынок живой. Участники торгов довольно активно реагируют на новости, видно, что деньги не уходят, а перетекают. Видим частые покупки, и это не может не радовать. Так что рынок неплохо выглядит с точки зрения клиентской активности.

( Читать дальше )

В целом рынок живой. Участники торгов довольно активно реагируют на новости, видно, что деньги не уходят, а перетекают. Видим частые покупки, и это не может не радовать. Так что рынок неплохо выглядит с точки зрения клиентской активности.

Золото подрастает, видели активных покупателей в бумагах «Полюса». По золоту есть ключевой момент – там проходит среднесрочный тренд на уровне $1350. Если он будет пройден, то, я думаю, мы увидим еще одно сильное движение в драгметалле наверх. Правда я не знаю, на каком фоне это может произойти. Это предположение с точки зрения техники. Поглядываем на золото, в том числе как всегда смотрим на все коммодитиз, металл, нефть, золото. Это для нас всегда драйверы.Орехов Александр

( Читать дальше )

- комментировать

- 440

- Комментарии ( 0 )

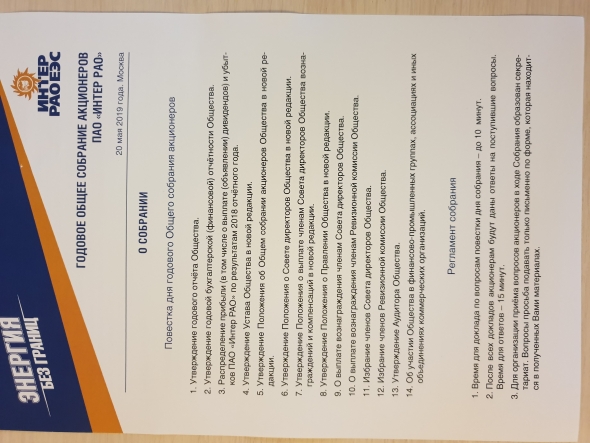

ГОСА ИНТЕР РАО 2019

- 09 июня 2019, 15:15

- |

Проходило 20.05.2019 Москва, Площадь Европы, Гостиница «Рэдиссон-Славянская». С 10 до 12-30.

Повестка собрания

( Читать дальше )

ИнтерРАО - консолидировала 100% Томскэнергосбыта

- 30 мая 2019, 16:23

- |

ИнтерРАО сообщает, что компании группы консолидировали 100% акций Томскэнергосбыта.

источник

- Акции консолидированы по итогам завершения процедуры выкупа у миноритарных акционеров

- Консолидация отвечает стратегии ИнтерРАО в обеспечении оптимальной структуры владения и повышении эффективности управления активами

источник

Интер РАО сохраняет статус-кво по дивидендному вопросу - Финам

- 23 мая 2019, 12:00

- |

Интер РАО — энергетический холдинг с присутствием в разных сегментах отрасли – генерация, сбыт, трейдинг, строительство энергообъектов и др. Выручка в 2018 г. достигла рекордных 963 млрд руб. Около 2/3 EBITDA формируется за счет генерации. Контрольный пакет находится у государства.

Мы подтверждаем по акциям Интер РАО рекомендацию «держать» и целевую цену 4,38 руб. Потенциала роста 13%.

Результаты Интер РАО за 1К2019 раскрыли улучшение показателей прибыли в ключевых подразделениях – генерации, сбыте и трейдинге. EBITDA выросла на 37%, прибыль акционеров на 38%. Чистая денежная позиция увеличилась за квартал на 11% — до 186 млрд.руб.

На 1-м отборе на модернизацию мощностей в 2022-2024 гг Интер РАО получила около 60% квоты, обеспечив себе поток проектов на 5,1 ГВт мощностей с базовой доходностью 14%.

По итогам 2018 года Совет директоров рекомендовал выплатить 0,1716 руб. на акцию с датой закрытия реестра 31 мая 2019 г. Дивиденд предполагает рост на 32% относительно DPS 2017, но транслирует небольшую доходность ~4,4% в сравнении с 8,3% в среднем по отрасли. Норма выплат осталась на уровне 2 предыдущих лет – 25% прибыли по МСФО.

( Читать дальше )

Мы подтверждаем по акциям Интер РАО рекомендацию «держать» и целевую цену 4,38 руб. Потенциала роста 13%.

Результаты Интер РАО за 1К2019 раскрыли улучшение показателей прибыли в ключевых подразделениях – генерации, сбыте и трейдинге. EBITDA выросла на 37%, прибыль акционеров на 38%. Чистая денежная позиция увеличилась за квартал на 11% — до 186 млрд.руб.

На 1-м отборе на модернизацию мощностей в 2022-2024 гг Интер РАО получила около 60% квоты, обеспечив себе поток проектов на 5,1 ГВт мощностей с базовой доходностью 14%.

По итогам 2018 года Совет директоров рекомендовал выплатить 0,1716 руб. на акцию с датой закрытия реестра 31 мая 2019 г. Дивиденд предполагает рост на 32% относительно DPS 2017, но транслирует небольшую доходность ~4,4% в сравнении с 8,3% в среднем по отрасли. Норма выплат осталась на уровне 2 предыдущих лет – 25% прибыли по МСФО.

( Читать дальше )

Дивидендная доходность акций Интер РАО оценивается в 4,4% - Промсвязьбанк

- 21 мая 2019, 12:24

- |

Интер РАО выплатит дивиденды за 2018 год в 0,17 руб. на акцию.

Акционеры Интер РАО утвердили распределение почти 17,92 млрд. руб. на выплату дивидендов за 2018 год, что составит 0,17 руб./акция. Чистая прибыль «Интер РАО» по МСФО в 2018 г. составила 71,7 млрд. руб. Таким образом, компания может направить на дивиденды 25% чистой прибыли. Еще 0,947 млрд. руб. будут распределены на формирование резервного фонда и 73 млн руб. — на погашение убытков прошлых лет.

Акционеры Интер РАО утвердили распределение почти 17,92 млрд. руб. на выплату дивидендов за 2018 год, что составит 0,17 руб./акция. Чистая прибыль «Интер РАО» по МСФО в 2018 г. составила 71,7 млрд. руб. Таким образом, компания может направить на дивиденды 25% чистой прибыли. Еще 0,947 млрд. руб. будут распределены на формирование резервного фонда и 73 млн руб. — на погашение убытков прошлых лет.

Дивиденды Интер РАО оказались на уровне ожиданий рынка и в соответствии с дивидендной политикой. В целом, исходя из текущей стоимости акций компании, дивидендная доходность оценивается в 4,4%. Компания выплачивает дивиденды раз в год, директивы о выплате спецдивидендов не поступало.Промсвязьбанк

Дивидендная политика Интер РАО может быть изменена в ходе объявления новой стратегии к концу 2019 года - Атон

- 17 мая 2019, 11:55

- |

Интер РАО: EBITDA за 1К19 – 37% от прогноза на 2019, но повышение дивидендов не подтверждено

Выручка (281.4 млрд руб., +14% г/г) оказалась на 4% выше оценок рынка, а EBITDA обогнала прогноз еще сильнее — на 13% (47.6 млрд руб, +43% г/г). Такая динамика была поддержана преимущественно сегментом генерации, который выиграл не только от роста цен РСВ, но также и от вклада Калининградских ТЭС, надбавки ДПМ на нескольких ТЭС, а также сильной динамики трейдингового сегмента (EBITDA 6.5 млрд руб., x2.7 г/г). В результате консолидированная рентабельность EBITDA подскочила до многолетнего максимума 17% (+3 пп кв/кв). Чистая прибыль достигла 31.2 млрд руб. (+39% г/г, +7% против консенсуса) — это впечатляющие 40% от консенсус-прогноза Bloomberg на 2019.

Выручка (281.4 млрд руб., +14% г/г) оказалась на 4% выше оценок рынка, а EBITDA обогнала прогноз еще сильнее — на 13% (47.6 млрд руб, +43% г/г). Такая динамика была поддержана преимущественно сегментом генерации, который выиграл не только от роста цен РСВ, но также и от вклада Калининградских ТЭС, надбавки ДПМ на нескольких ТЭС, а также сильной динамики трейдингового сегмента (EBITDA 6.5 млрд руб., x2.7 г/г). В результате консолидированная рентабельность EBITDA подскочила до многолетнего максимума 17% (+3 пп кв/кв). Чистая прибыль достигла 31.2 млрд руб. (+39% г/г, +7% против консенсуса) — это впечатляющие 40% от консенсус-прогноза Bloomberg на 2019.

Это очень сильные финансовые результаты за 1К19 — EBITDA и чистая прибыль оказались заметно выше консенсуса. Вслед за другими компаниями сектора Интер РАО сохраняет консервативную позицию относительно 2019, прогнозируя рост EBITDA на 10% г/г (показатель за 1К составил 37% от годового прогноза). Хотя мы считаем результаты за 1К19 ПОЗИТИВНЫМИ для бумаги, мы отмечаем, что компания подтвердила коэффициент выплаты дивидендов на уровне 25% чистой прибыли по МСФО (против 50%, предложенных Минфином). Это предполагает невысокую долгосрочную доходность 4-5%, но дивидендная политика может быть изменена в ходе объявления новой стратегии к концу 2019, на наш взгляд. Тем временем мы сохраняем рейтинг НЕЙТРАЛЬНО по Интер РАО, несмотря на ее дешевую оценку (скорректированный мультипликатор EV/EBITDA 2019П 0.8x), продолжая ждать разворота в дивидендной истории (возможна долгосрочная доходность 10-11% при коэффициенте выплат 50%).АТОН

Группа Интер РАО успешно открыла финансовый год - Финам

- 16 мая 2019, 16:40

- |

Отчетность «Интер РАО» раскрыла рост EBITDA в 1К2019 на 37% и прибыли акционеров на 38% в основном за счет сильных результатов в генерации, но и другие подразделения также улучшили свои результаты. EBITDA от генерирующего бизнеса достигла 34,1 млрд руб. (+29%) благодаря реализации мощности по ДПМ, увеличению выработки на 1,3%, а также выводу 2х нерентабельных энергоблоков Каширской ГРЭС. Сбытовой бизнес принес EBITDA 7 млрд руб. (+17%), в трейдинге показатель вырос в 2,7х раза до 6,5 млрд руб. Чистая денежная позиция увеличилась до 186 млрд руб. с 167 млрд руб. на конец прошлого года.

ГК «ФИНАМ»

По ликвидности, объему доходов и денежного потока «Интер РАО» остается лучшей компанией в генерации, но это не приводит к повышению норм дивидендных выплат. Потенциал бумаг мы видим умеренным в перспективе года. Дивиденд по итогам 2018 года составит 0,172 руб. при распределении 25% прибыли. Это выше DPS 2017 на 32%, но доходность платежа небольшая — 4,2%, что примерно в 2х раза ниже среднеотраслевого уровня в этом сезоне.Малых Наталия

ГК «ФИНАМ»

Дивдоходность Интер РАО по итогам 2018 года может вырасти с 4,2% до 8,3% - ИК QBF

- 16 мая 2019, 16:32

- |

«Интер РАО» опубликовал консолидированную финансовую отчетность по МСФО за I квартал 2019 года.

Выручка Компании выросла на 13,7% до 281,5 млрд. руб. Основной рост выручки был обусловлен сегментами «Сбыт» (+12,5%), «Электро- и теплогенерация в РФ» (+12,4%), «Трейдинг» (+43,1%). В свою очередь показатель EBITDA продемонстрировал существенный темп роста на 36,9% год к году до 47,6 млрд. руб. Динамике EBITDA способствовала благоприятная рыночная конъюнктура: рост цен в секторах ДПМ, РСВ, на рынке Nord Pool (сегмент «Трейдинг»), а также слабостью рубля относительно евро и доллара США. Чистая прибыль выросла за первые 3 месяца 2019 года на 37,8% до 31,2 млрд. руб. Рентабельность EBITDA LTM продолжает показывать восходящую динамику достигнув 13,5%.

Компания известна своей большой денежной подушкой: денежные средства составили 105,6 млрд. руб. (на конец 2018 года – 153,7 млрд. руб.). Такое сокращение не должно пугать, так как Компания увеличила банковские депозиты со сроком от 3 до 12 месяцев на 61,9 млрд. руб. (по итогам 1 квартала – 134,7 млрд. руб.), которые относятся к «прочим оборотным активам» в статье бухгалтерского баланса.

ИК QBF

Выручка Компании выросла на 13,7% до 281,5 млрд. руб. Основной рост выручки был обусловлен сегментами «Сбыт» (+12,5%), «Электро- и теплогенерация в РФ» (+12,4%), «Трейдинг» (+43,1%). В свою очередь показатель EBITDA продемонстрировал существенный темп роста на 36,9% год к году до 47,6 млрд. руб. Динамике EBITDA способствовала благоприятная рыночная конъюнктура: рост цен в секторах ДПМ, РСВ, на рынке Nord Pool (сегмент «Трейдинг»), а также слабостью рубля относительно евро и доллара США. Чистая прибыль выросла за первые 3 месяца 2019 года на 37,8% до 31,2 млрд. руб. Рентабельность EBITDA LTM продолжает показывать восходящую динамику достигнув 13,5%.

Компания известна своей большой денежной подушкой: денежные средства составили 105,6 млрд. руб. (на конец 2018 года – 153,7 млрд. руб.). Такое сокращение не должно пугать, так как Компания увеличила банковские депозиты со сроком от 3 до 12 месяцев на 61,9 млрд. руб. (по итогам 1 квартала – 134,7 млрд. руб.), которые относятся к «прочим оборотным активам» в статье бухгалтерского баланса.

В настоящий момент котировки компании продолжают расти, возможно, «Интер РАО» прокомментирует вопрос дивидендных выплат. При положительном решении текущая дивидендная доходность по итогам 2018 года может вырасти с 4,2% до 8,3%.Бугаев Михаил

ИК QBF

Акции Интер РАО сохраняют значительный потенциал роста - Велес Капитал

- 16 мая 2019, 15:05

- |

Выручка «Интер РАО» выросла на 13,7%, до 281,4 млрд руб., EBITDA – на 36,9%, до 47,6 млрд руб., а чистая прибыль прибавила 37,8%, составив 31,2 млрд руб. Результаты превысили как наши ожидания, так и консенсус-прогноз.

Рост показателей был связан, в первую очередь с:

— вводом Затонской ТЭЦ (по программе ДПМ)

— ростом цен РСВ в обеих ценовых зонах

— вводом станций в Калининградской области (пока компания их арендует)

— ростом маржинальности сегмента Трейдинг в связи с ростом цен на электроэнергию и ослаблением курса рубля

ИК «Велес Капитал»

Рост показателей был связан, в первую очередь с:

— вводом Затонской ТЭЦ (по программе ДПМ)

— ростом цен РСВ в обеих ценовых зонах

— вводом станций в Калининградской области (пока компания их арендует)

— ростом маржинальности сегмента Трейдинг в связи с ростом цен на электроэнергию и ослаблением курса рубля

Сегодня компания проведет конференц-звонок, на котором мы хотели бы услышать комментарии менеджмента касательно увеличения дивидендных выплат, срокам продажи Экибастузской ГРЭС, планов по приобретению калининградской генерации и M&A активности в целом.Адонин Алексей

Несмотря на то, что котировки «Интер РАО» за несколько дней выросли на 10%, мы считаем, что у них сохраняется значительный потенциал роста. Наша рекомендация – ПОКУПАТЬ, цель – 5,0 руб.

ИК «Велес Капитал»

Интер РАО имеет наибольший потенциал роста среди российских генерирующих компаний - Велес Капитал

- 15 мая 2019, 17:06

- |

«Интер РАО» представит консолидированную отчетность 16 мая.

Мы ожидаем, что компания представит сильную отчетность: по нашим оценкам, компания увеличила выручку на 9,6% г/г, EBITDA – на 13,8%, чистую прибыль – на 21,1%.

Начало 2019 для компании должно быть крайне успешным: цены РСВ в обеих ценовых зонах показали рост в пределах 10%, цены на мощность ДПМ показали умеренный рост, а наилучшие показатели должны быть у сегмента «Трейдинг» — во-первых, на руку компании ослабление к USD и EUR, а также рост цен на электроэнергию в Европе (Nord Pool), который, по нашим оценкам, составил около 20%. Рост экспорта в Финляндию вырос на 41,5% г/г.

При этом мы не ожидаем существенной реакции рынка на публикацию отчетности: Интер РАО уже традиционно отчитывается сильно и для инвесторов это не будет сюрпризом. В связи с этим на первый план выходит конференц-звонок.

На конференц-звонке мы ожидаем услышать комментарии по следующим вопросам:

— увеличение к-та дивидендных выплат с текущих 25% до 50%. В апреле в СМИ появилась информация о том, что МинФин заинтересован в двукратном увеличении p/o с текущих 25% чистой прибыли. Мы считаем повышение дивидендных выплат IRAO – важнейшим фактором, который положительно скажется на капитализации компании

( Читать дальше )

Мы ожидаем, что компания представит сильную отчетность: по нашим оценкам, компания увеличила выручку на 9,6% г/г, EBITDA – на 13,8%, чистую прибыль – на 21,1%.

Начало 2019 для компании должно быть крайне успешным: цены РСВ в обеих ценовых зонах показали рост в пределах 10%, цены на мощность ДПМ показали умеренный рост, а наилучшие показатели должны быть у сегмента «Трейдинг» — во-первых, на руку компании ослабление к USD и EUR, а также рост цен на электроэнергию в Европе (Nord Pool), который, по нашим оценкам, составил около 20%. Рост экспорта в Финляндию вырос на 41,5% г/г.

При этом мы не ожидаем существенной реакции рынка на публикацию отчетности: Интер РАО уже традиционно отчитывается сильно и для инвесторов это не будет сюрпризом. В связи с этим на первый план выходит конференц-звонок.

На конференц-звонке мы ожидаем услышать комментарии по следующим вопросам:

— увеличение к-та дивидендных выплат с текущих 25% до 50%. В апреле в СМИ появилась информация о том, что МинФин заинтересован в двукратном увеличении p/o с текущих 25% чистой прибыли. Мы считаем повышение дивидендных выплат IRAO – важнейшим фактором, который положительно скажется на капитализации компании

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал