Интер Рао

Куда вложить дивиденды от Газпрома

- 25 октября 2022, 11:41

- |

В конце октября и в первые недели ноября ожидаются поступления дивидендов от Газпрома. Газовый гигант по итогам I полугодия выплатил рекордные 1208,1 млрд руб.

По нашим оценкам, в рамках реинвестирования выплат на рынок может вернуться около 97,7–130,3 млрд руб. В среде аналитиков появляются и другие еще более оптимистичные оценки объема реинвестирования, например, в 250–300 млрд руб.

Итого объемы поступлений могут достичь 3–7 дней торговых оборотов по индексу МосБиржи за последний месяц. Учитывая низкую ликвидность рынка, это очень существенная величина, которая способна ощутимо поддержать индексы в ближайшие недели.

С учетом сложившейся ситуации мы подготовили несколько вариантов, как можно распорядиться ожидающимися поступлениями Газпрома.

Вариант 1. Для долгосрочных инвесторов

Самый банальный способ использовать дивиденды — реинвестировать их в акции Газпрома (Покупать. Цель на год: 260 руб./ +61%). Этот вариант актуален, если доля бумаг в портфеле ниже 20%. В противном случае снизится уровень диверсификации, вырастут риски.

( Читать дальше )

- комментировать

- 4.5К | ★6

- Комментарии ( 11 )

Для опережающего роста Интер РАО нужны новые драйверы - Финам

- 21 октября 2022, 21:49

- |

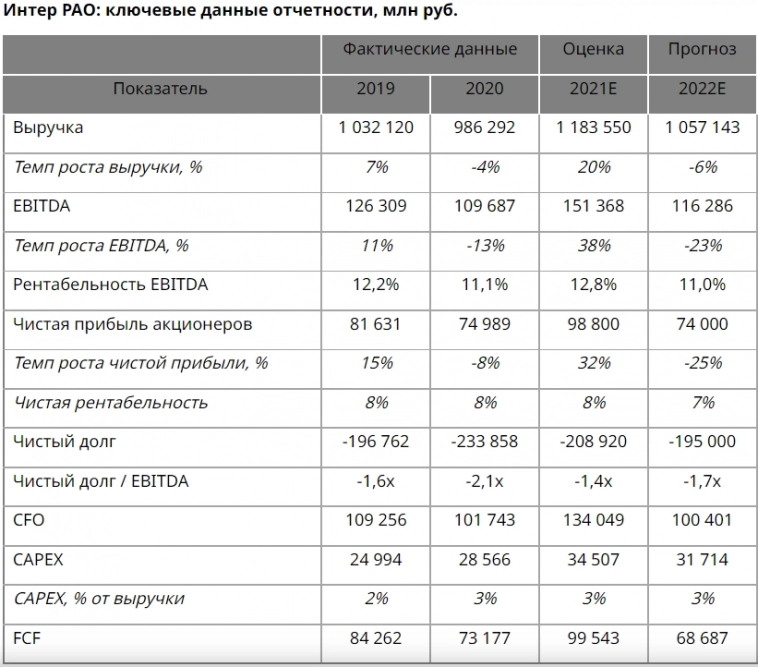

Интер РАО остается одной из наиболее интересных историй в российской электроэнергетике, но для полного раскрытия потенциала акций компании прямо сейчас необходимы дополнительные драйверы. Таким может стать приобретение активов «Юнипро», которое выведет Интер РАО на первое в России место по установленной мощности, расширит присутствие во 2-й ЦЗ и даст возможность нарастить долю на рынке в условиях возникших ограничений для органического роста. Остановка рентабельного экспорта в страны ЕС делает необходимым переориентацию на другие направления (СНГ и Китай), а проблемы, связанные с уходом западных производителей э/э оборудования, дают Интер РАО шанс занять частично освободившуюся нишу за счет инжиниринговых проектов и вертикальной интеграции.

Кроме того, Интер РАО поддержала свою привлекательность за счет выплаты дивидендов за 2021 год и сейчас остается главным бенефициаром программы КОММОД, реализация которой, однако, может затянуться на фоне санкций, инфляции и необходимости экстренного импортозамещения. В условиях неоднозначной комбинации факторов мы присваиваем акциям Интер РАО рейтинг «На уровне рынка».Ковалев Александр

ФГ «Финам»

Источник: данные компании, Reuters, расчеты ФГ «Финам»

Свободный денежный поток объединенной из Россетей и ФСК ЕЭС компании будет отрицательным еще как минимум пару лет - Синара

- 20 октября 2022, 14:48

- |

Мы полагаем, FCF останутся отрицательными еще как минимум пару лет и компания не выплатит дивиденды в 2022–2023 гг. Дивидендная доходность в 2024–2025 гг. вряд ли превысит скромные 4–4,5%.Тайц Матвей

Горбунов Георгий

Синара ИБ

( Читать дальше )

ОГК-2 остается хорошей дивидендной историей - Открытие Инвестиции

- 17 октября 2022, 20:48

- |

Снижение производственных показателей компании является некоторым негативом. Однако мы не склонны переоценивать значение этого. Снижение относительно небольшое и может быть временным. В целом, компания остается хорошей дивидендной историей. Компания последовательно наращивает дивиденды с 2016 года, а с 2020 года направляет на них не менее 50% от чистой прибыли. Наш прогноз дивидендов за 2022 год — 0,097 руб., что предполагает дивидендную доходность около 20%.

Что делать инвестору. У нас есть актуальная инвестиционная идея по акциям ОГК-2 (OGKB), цель составляет 0,73 руб. Потенциал роста от закрытия торгов 14 октября составляет 54%.Хайруллин Тимур

( Читать дальше )

Покупка Интер РАО активов Siemens Energy в России позитивно для компании - Открытие Инвестиции

- 14 октября 2022, 21:52

- |

Наш взгляд на событие. Мы положительным образом расцениваем приобретение активов компании. Они относятся к смежной отрасли и, скорее всего, приобретены по привлекательной цене. «Интер РАО» может себе позволить подобные приобретения — на дату последней отчётности у компании были более 300 млрд рублей ликвидных активов на балансе. Мы полагаем, что компания еще будет раскрывать свою акционерную стоимость и видим перспективы роста в ее акциях.

( Читать дальше )

Российские дивидендные бумаги на ближайшие 2 года

- 11 октября 2022, 12:58

- |

В 2022 г. многие российские компании отказались от выплаты дивидендов за прошлый год. Это связано как со стремлением укрепить финансовое положение в период рыночной турбулентности, так и с ограничениями на движение капитала — часть акционеров не сможет получить дивиденды.

Ранее мы выделяли бумаги, которые могут выплатить дивиденды до конца 2022 г. В данном материале предлагаем расширить временной горизонт и отобрать бумаги, которые могут предложить высокую дивдоходность на горизонте 2023–2024 гг.

Несмотря на ухудшение экономической ситуации многие бумаги могут предложить высокую дивидендную доходность в перспективе ближайших лет. Ожидаемое сокращение размера выплат в абсолютном выражении компенсируется снижением цены акций, так как рынки в 2022 г. сильно просели.

( Читать дальше )

Дивидендный портфель 2022. Квартальная ребалансировка

- 04 октября 2022, 17:39

- |

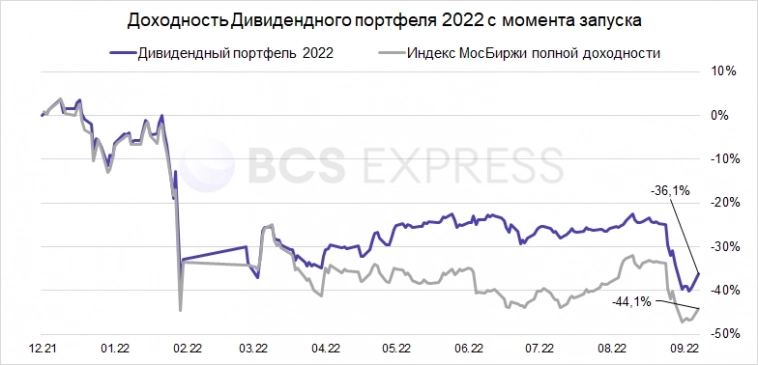

За прошедший квартал портфель потерял 15,3% при -14% у индекса. Отставание связано с отсутствием в портфеле тяжеловесного Газпрома.

Акции компании вышли из структуры портфеля в рамках предыдущей ребалансировки из-за отказа от выплаты дивидендов по итогам 2021 г. Неожиданные выплаты, анонсированные в конце августа, привели к сильному росту котировок Газпрома. Высокая доля бумаг в индексе МосБиржи стала причиной более сильной динамики рынка относительно дивидендного портфеля. Однако даже с учетом этого портфель показывает более сильную динамику относительно индекса МосБиржи с начала 2022 г.

( Читать дальше )

Интер РАО наращивает экспорт электроэнергии на востоке - Синара

- 08 сентября 2022, 15:29

- |

Озвученный показатель не сильно отличается от нашей оценки экспорта в Китай и Монголию на этот год (5,7 млн МВт*ч). Новость нам представляется нейтральной в плане динамики котировок эмитента.

По нашему мнению, Интер РАО столкнется с сокращением экспорта электрической энергии по итогам 2022 г., так как в 2К22 Евросоюз прекратил покупать электричество у РФ. Наши расчеты показывают, что в прошлом году Россия экспортировала в страны ЕС 12,6 млн МВт*ч. По нашим оценкам, при условии неизменности прочих факторов 20%-ное увеличение экспорта в Китай дает прибавку в 0,5% к росту консолидированного показателя EBITDA Интер РАО.Тайц Матвей

Синара ИБ

Очевидных идей в российском электроэнергетическом секторе сейчас мало - Финам

- 06 сентября 2022, 21:33

- |

Новая энергетическая стратегия в изменившихся экономических реалиях назрела, в связи с чем нет ничего удивительного в словах Николая Шульгинова. Ограничения и уход западных компаний повлияли на перспективы отдельных отраслей (например, ВИЭ), и ряд мероприятий и целей могут быть значительно пересмотрены.

Мы рассчитываем, что ставка на ГЭС и АЭС будет усилена, а высокая доля тепловой генерации сохранится с одновременной переориентацией ТЭС на отечественное оборудование.

Очевидных идей в секторе сейчас довольно мало: в сетевом комплексе идет консолидация, а перспективы генерирующих компаний будут зависеть от результатов ухода иностранных акционеров с российского рынка. Как интересную долгосрочную идею можно выделить кейс «Интер РАО» в случае, если компании удастся заполучить «Юнипро», поскольку других возможностей для расширения доли на рынке остается довольно мало.Ковалев Александр

ФГ «Финам»

Какие акции отстали от рынка и могут начать догонять

- 30 августа 2022, 16:53

- |

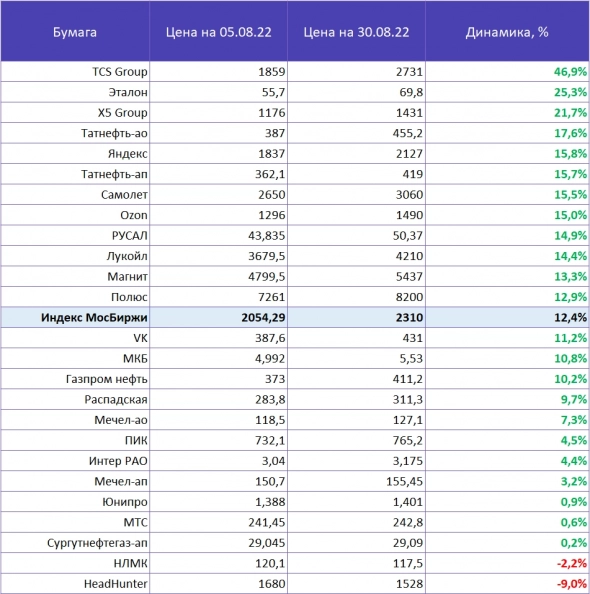

Российский рынок растет четвертую неделю подряд. Индекс МосБиржи вернулся выше уровня 2300 п. впервые за два месяца. Мы решили оценить, какие бумаги на этой волне выглядят лучше рынка, а какие отстали и имеют шансы догнать индекс.

В качестве выборки мы рассмотрим только те акции, по которым положительный долгосрочный взгляд, с рекомендацией аналитиков BCS Global Markets на 12 месяцев «Покупать».

В качестве точки отсчета берем 5 августа — в этот день индекс МосБиржи закрывался на локальных минимумах, после чего началась поступательная волна роста российского рынка. К текущему моменту он вырос на 12,4%.

В итоге получаем следующую картину (на 30.08):

Однозначным лидером выступили расписки TCS Group, отскочившие почти на 50%. Еще более 15% прибавили Ozon, Самолет, Татнефть, Эталон и X5 Group.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал