Индикакаторы

Див гэп и тех анализ

- 22 октября 2020, 12:37

- |

как Вы нивелируете влияние дивидендного гэпа на результаты технических индикаторов при алготорговле?

- комментировать

- ★1

- Комментарии ( 13 )

ATR

- 06 августа 2020, 11:47

- |

P/S пробовал в роботе поставить ограничение на сделки выше 25, количество положительных сделок увеличилось. Хотя тут возможно их в общей массе стало меньше.

Индикатор MARKET POWER

- 15 июля 2020, 22:08

- |

Давненько я тут ничего не писал. То времени нет, то желания. Сегодня хочу представить вам индикатор собственного производства MARKET POWER (Сила рынка). Довольно громкое название)), не судите строго, очень долго он вообще был без названия и имел статус аналитической функции в моем роботе. Но сегодня я его «освободил», написал небольшой код и теперь он может увидеть свет в виде полноценного помощника для трейдера.

Что делает данный индикатор? А для чего вообще нужны индикаторы? Верно! Для того что бы подсказать трейдеру, по какой цене нужно покупать, а по какой продавать! Именно это он и делает — на графике ставит метку: «Здесь нужно купить» и пишет текущая позиция LONG по цене такой-то и все точно так же для противоположной позиции. С чем работает индикатор? Сразу скажу, что никаких «машек», «макдашек» и прочего «джентельменского набора» в нем нет! Работает он со «стаканом», сделками, объемами, частотой сделок, скоростью сделок и прочей «малозначимой» статистикой. Все «педантично» сортирует, фильтрует, анализирует и выдает результат в виде сигнала к действию: «покупать» или «продавать»!

( Читать дальше )

как рассчитать параметры стандартного параболика с дневного таймфрейма для размещения их на часовом таймфрейме?

- 14 марта 2020, 23:23

- |

Speculator Sapiens (лат. Спекулянт Разумный). Часть 2а. «Электродинамическая модель» рынка. Эпистемология рынка.

- 02 марта 2020, 13:24

- |

В прошлой статье было много чего сказано про спекулятивные ориентиры (потенциалы), которые должны бы, по идее, стать путеводной звездой для рационального трейдера при выборе направления торговли. Про «путеводные звезды» — ниже по тексту.

Но ни слова о том, что источником ценового движения является не сам потенциал, а агенты рынка, или, проще говоря, сам рынок. Какой бы ни был у акции большой потенциал, но если спекулянты и инвесторы упорно продают ее по рынку, этот потенциал не способен противостоять натиску панических продаж. То же самое справедливо для ситуации, когда цена находится далеко над своим разумным для актива значением – под натиском ажиотажных покупок потенциал, оставшийся позади, играет уже второстепенную роль.

Такое ценообразование характерно как для малых, так и больших периодов времени, и изучается так называемой поведенческой экономикой.

Оценка рынком акции может сильно отличаться от ее оценки фундаментальными аналитиками и фундаментальными обстоятельствами. Потому что рынок тоже умеет оценивать. И оценивает рынок в моменте не только и не столько информацию об отрасли и экономике в целом, о конкретной компании или ее руководстве, сколько информацию о цене.

( Читать дальше )

Софт

- 22 февраля 2020, 01:58

- |

Немного об индикаторе VIX.

- 21 октября 2019, 22:08

- |

VIX- является производной от цены, и никакая производная от цены не может предсказать цену. VIX — нелинейная функция обратной цены. Когда цены растут, VIX падает, а когда цены падают, VIX растет.VIX обладает нулевой предсказательной способностью и просто отслеживает цену и риск. Но как-то странно для меня, что многие хвалят предсказательную способность VIX.

Вопрос по индикаторам

- 28 мая 2019, 13:36

- |

Вообщем занялся изученем индикаторов, казалось бы все просто да не совсем — дело в том что некоторые индикаторы (осцилляторы)

рассчитываются по формулам типа

текущее значение индикатора = некая формула + предыдущее значение индикатора

естественно если хочу скажем рассчитать сам тек.значение индикатора то мне надо знать его предыдущее значение, но откуда я спрашивается могу

его знать?

Вот как пример рассчет иникаторов Чайкина и A/D используемых в известной торговой системе Tradingview

Accumulation/Distribution = ((Close – Low) – (High – Close)) / (High – Low) * Period Volume Чтобы полностью понять, как работает индикатор, необходимо разбить эту формулу на отдельные части. 1. Найдите множитель денежных потоков. ((Close - Low) - (High - Close))/(High - Low) = Money Flow Multiplier 2. Как только вы вычислили множитель денежных потоков, вы можете рассчитать объем денежных потоков. Money Flow Multiplier (Множитель денежного потока) x Period’s Volume (Объем периода) = Money Flow Volume (Объем денежных потоков) 3. Как упоминалось ранее, ADL - это общая сумма каждого потока денежных потоков каждого период . Поэтому, как только вы Текущий объем денежного потока вы можете построить ADL . ADL = предыдущий ADL + Current Money Flow Volume (текущий денежный поток).www.tradingview.com/wiki/Accumulation_Distribution_%28ADL%29/ru

и

www.tradingview.com/wiki/Chaikin_Oscillator/ru

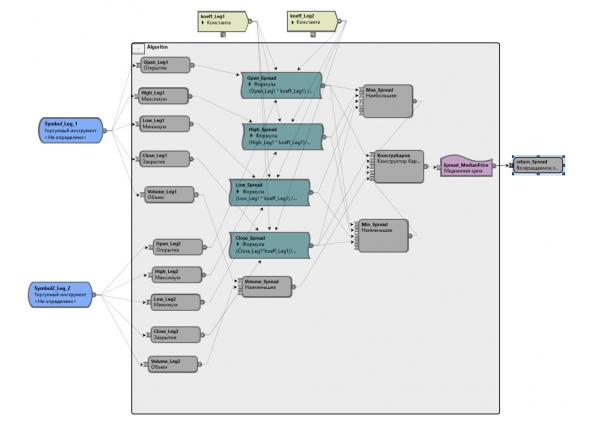

Пошаговая видеоинструкция - как создать свой индикатор в ТСЛаб с помощью кубиков и кода на C# (на примере индикатора СПРЕда)

- 28 марта 2019, 13:20

- |

На первой встрече мы создавали кубик СПРЕДа (методом деления) с помощью кубиков — это удобно для тех, кто не умеет использовать язык C#. Однако, как выяснилось, удобно это и для тех, кто собирается писать код и хочет заранее наметить план создания кубика.

Вот как выглядит результат создания СПРЕДа

Вот видео: Как создать свой кубик (индикатор) для ТСЛаб с помощью кубиков (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал