Индекс доллара

Индекс доллара: как произойдёт крах?

- 12 сентября 2023, 19:54

- |

#DXY

Таймфрейм: 1W

Много говорят о дискредитации финансовой системы США и об уменьшении мирового товарооборота в долларах. Но курсы национальной валюты говоруны считают всё равно в долларах, равно как и цены на всё, в том числе на нефть. Они внимательно следят за состоянием американской экономики: за учётной ставкой ФРС и безработицей, количеством дефолтов и индексом S&P500… Диссонанс это не вызывает. Получается, надо пояснить в канале за дедоларизацию, за новую мировую валюту (валюту БРИКС), и в целом за смену гегемона. Заодно обновлю старшие степени по подсчету годовалой давности, когда я говорил надо шортить бакс: t.me/waves89/3992.

Начнем с парадокса. Перед крахом, экономика США покажет очень интересный финт – доллар подорожает до двух раз к мировым валютам. Вполне вероятно, что в моменте за доллар будут давать 2 евро. Так произойдёт из-за взлёта ставки рефинансирования в США. Но зачем это ФРС? Конечно, для спасения долгового рынка, который почти в 3 раза больше фондового. На минималках мы наблюдаем это сейчас: ставку взвинтили, и многие ЦБ решили войти в казначейские облигации. Но фонда пока не падает в пропасть, а что будет при походе SPX’а например на 2000? Доллар станет самым желаемым активом в мире!

( Читать дальше )

- комментировать

- 7К | ★1

- Комментарии ( 22 )

Статистика, графики, новости - 12.09.2023 - Доллар рухнул!

- 12 сентября 2023, 06:45

- |

Доброе утро, всем привет!

ДОЛЛАР РУХНУЛ!

Именно с таким заголовком закончился вчера день в нашем уютном финансовом канале MarketScreen (камрады в чатике подсказали, что надо вот так громко). Именно с таким заголовком мы начнем наш сегодняшний обзор.

( Читать дальше )

Азиатские ЦБ указали направление доллару

- 11 сентября 2023, 15:03

- |

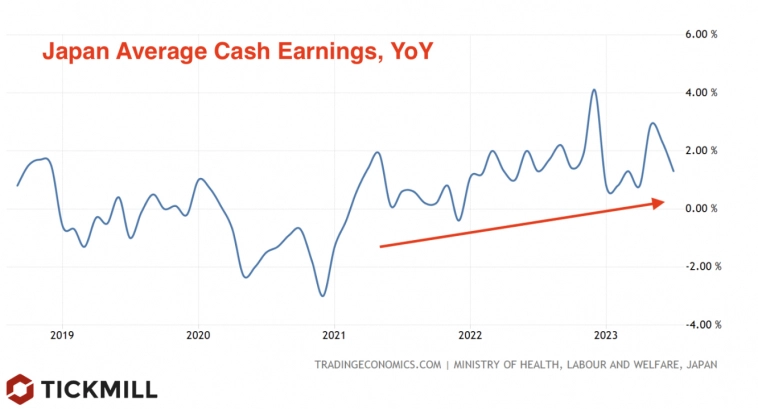

Понедельник начался с ослабления доллара благодаря двум мощным сигналам со стороны центральных банков в Азии – Китая и Японии. Глава Японского ЦБ Уеда заявил, что накапливаются предпосылки для того, что сменить курс монетарной политики со смягчения на ужесточение, в частности быстро и устойчиво растет заработная плата, что в среде макроэкономистов ЦБ обычно рассматривается как один из основных драйверов инфляции, отличающийся резистентностью к действиям ЦБ. Поэтому существует консенсус, что это нельзя оставлять без реакции. Вот так выглядит динамика заработной платы в Японии за последние пять лет:

Как видно рост начался еще с начала 2021, но годы дефляции вынуждали ЦБ «перепроверить несколько раз», что это не временное явление, и, по всей видимости настало время послать уверенный сигнал рынкам. Со стороны, конечно же, это выглядело как попытка поддержать значительно подешевевшую иену, что в принципе сработало: на момент написания статьи USDJPYупал почти на 1%. Разворот, кстати говоря, произошел в аккурат вблизи верхней границы восходящего канала, что как бы намекают, что в дело включились и участники рынка, полагающиеся на технический анализ:

( Читать дальше )

За 8 недель индекс доллара поднялся более чем на 5%

- 11 сентября 2023, 12:16

- |

По итогам прошедшей недели индекс доллара вырос на 0,73% против прироста на 1,1% за две предыдущие недели. Всего индекс доллара показывает непрерывный подъем уже на протяжении восьми недель. К концу прошедшей недели индекс DXY закрылся возле отметки 105 пунктов.

В июле этого года инфляция в США показала значительное замедление. На этом фоне у инвесторов сложилось убеждение, что это остановит ФРС в процессе повышения ставки, а индекс доллара упал ниже 100 пунктов. Но уже в начале сентября этот индекс переписывает максимумы с марта этого года, торгуясь выше 105 пунктов. Это стало возможным на фоне устойчивых экономических данных по США, которые поставили под сомнение окончание цикла агрессивного повышения ставок ФРС. Данные, опубликованные на прошлой неделе, показали, что сектор услуг США неожиданно набрал обороты в августе, а заявки на пособие по безработице на прошлой неделе достигли самого низкого уровня с февраля. При этом экономическая ситуация в еврозоне, в промышленном производстве Германии, показала более значительное снижение чем ожидалось. Таким образом, в начале осени показатели роста США выглядят лучше, чем в ЕС. Этот фактор и привел к быстрому восстановлению американской валюты против европейской.

( Читать дальше )

Брокер Стрифор:Инфляция в США снова ускоряется

- 11 сентября 2023, 11:30

- |

Наверное, самой ожидаемой новостью этой недели станет публикация по индексу потребительских цен в США. Властям страны действительно удалось добиться большого прогресса в борьбе с инфляцией, которая за год с 9.1% снизилась до 3%. И здесь свою роль сыграло не только агрессивное повышение основной учетной ставки, но и использование стратегического резерва нефти, которое помогло вернуть привычные цены на бензин.

Однако в августе бензин в США вновь стал дороже 1 доллара за литр. Запасы этого топлива в США с начала июля практически еженедельно сокращались, а мировые цены на нефть растут после добровольного сокращения добычи Саудовской Аравией и Россией. И властям США снова приходится истощать свой стратегический резерв, который опустился до 40-летнего минимума.

Рост стоимости топлива неминуемо отражается на потребительских ценах, поэтому в июле инфляция ускорилась до 3.2%. А в августе, судя по прогнозам экспертов, рост может оказаться более существенным, до 3.6%. Впрочем, по тем же прогнозам базовая инфляция, наоборот, упадет с 4.7% до 4.3%. Таким образом, именно энергетическая составляющая вносит существенный вклад в ускорение инфляции.

( Читать дальше )

Еженедельная экономика США и последние экономические показатели 4-8.09.2023

- 09 сентября 2023, 02:21

- |

Производство и услуги PMI

Индекс деловой активности управляющих закупками (PMI) как в сфере производства, так и в сфере услуг предоставляет ценную информацию о экономической активности. В августе 2023 года S&P Global Services PMI составил 50,5, немного ниже ожиданий. Однако ISM Non-Manufacturing PMI составил 52,7, превысив ожидания. Оба показателя указывают на рост в соответствующих сегментах экономики, но с разной скоростью. То есть, S&P Global Services PMI и ISM Non-Manufacturing PMI оба указывают на увеличение активности в сфере услуг, но один из них (ISM Non-Manufacturing PMI) растет быстрее, чем другой (S&P Global Services PMI). Для инвесторов балансированный портфель с экспозицией как в производственных, так и в сферах, связанных с услугами, может помочь смягчить риски.

Инфляция цен в не производственной сфере

Инфляционные давления всегда являются значительной заботой для инвесторов. В августе 2023 года ISM Non-Manufacturing Prices Index составил 58,9, превысив ожидания. Это указывает на рост затрат в не производственных отраслях, что может потенциально повлиять на прибыль предприятий в этих секторах. Для защиты от инфляции рассмотрите инвестиции в активы, такие как недвижимость, драгоценные металлы или облигации с защитой от инфляции (TIPS).

( Читать дальше )

Доллар не станет лить воду ведрами

- 08 сентября 2023, 08:58

- |

Из Штатов не перестают поступать хорошие новости. И делают они в то время, когда Европа откровенно слаба. Вслед за разочаровывающей статистикой по немецким производственным заказам огорчило и падение промышленного производства Германии. Ведущая экономика еврозона расширилась по итогам только одного из пяти предыдущих кварталов. Ее ВВП был на 0,3% меньше, чем до начала войны в Украине. Для сравнения французский аналог вырос на 1,4%, итальянский – на 1,7%, американский – на 2,4%.

( Читать дальше )

📈Доллар продолжает укрепляться после выхода данных по первичным заявкам на пособие по безработице. Анализ индекса доллара DXY.

- 07 сентября 2023, 17:04

- |

👉Индекс доллара (DXY) продолжает восходящую тенденцию и штурмует максимальные уровни 2023 года. Укрепление DXY ускорилось после публикации данных по первичным заявкам на пособие по безработице, которые оказались на минимальном значении за неделю с начала апреля этого года.

👉При этом общее количество получающих пособие так же сократилось до уровней начала марта этого года.

👉В тоже время затраты на рабочую силу в США, которое измеряет изменение общей стоимости найма рабочей силы, оказались выше ожиданий.

👆🏻Все эти данные сигнализируют нам о силе рынка труда, что расходится в разрез с вышедшими данными по рынку труда и являются сигналом к продолжению ужесточения ДКП со стороны ФРС.

👉Соотношение покупателей и продавцов в паре EURUSD (вес 52% в DXY) имеет перевес первых: 71,1% покупателей против 28,9% продавцов, что указывает на вероятность продолжения восходящей тенденции в индексе доллара DXY.

👉Технически, DXY смог закрепиться выше верхней границы восходящего (синего) канала и в настоящий момент проверяет на прочность уровень сопротивления в диапазоне 104.

( Читать дальше )

📉Доллар продолжает укрепление на фоне жестких высказываний чиновников из ФРС. Аналитика EURUSD.

- 07 сентября 2023, 12:20

- |

👉Из последних 4-х выступлений чиновников из ФРС — трое допустили вероятность повышения ставки, что несколько остудило ожидания рынка по завершению цикла ужесточения ДКП. Как мы видим, это вызвало укрепление USD ко всем валютам, что было вызвано повышенным спросом на доллар, так как сейчас присутствует безрисковая сделка в трежерис США с положительной реальной доходностью. Последние комментарии чиновников добавили вероятности дальнейшего повышения ставки, что негативно скажется на цене трежерис и даст возможность совершить эту сделку в будущем, по более привлекательным ценам. Инструмент CME FedWatch Tool продолжает оценивать вероятность повышения ставки в сентябре в 7%, в то время как вероятность повышения ставки в ноябре продолжает расти, со вчерашнего дня показатель вырос с 45,6% до 46,4%. Сегодня нас ждут еще три выступления спикеров ФРС: Харкер, Уильямс и Боумен. Стоит отметить, что Харкер и Боумен известны своей «ястребиной» позицией, в то время как Уильямс больше придерживается «голубиных» комментариев. Это означает, что выступления могут принести на рынок волатильность и разнонаправленные движения.

( Читать дальше )

DXY Индекс доллара

- 06 сентября 2023, 15:46

- |

Более оперативно и больше думок тут

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал