ИНВЕСТОРАМ

Финансовый анализ «ПЮДМ» за 6 мес. 2019 г.

- 04 октября 2019, 08:12

- |

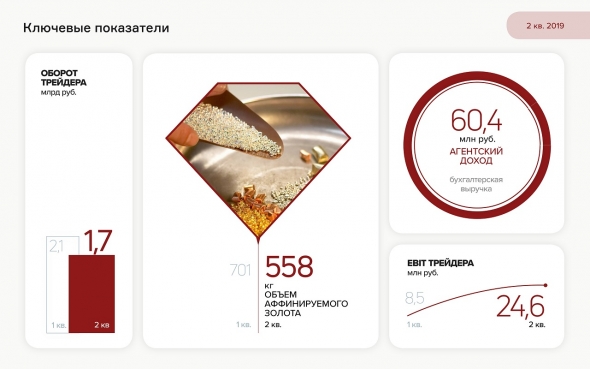

«Первый ювелирный» презентует результаты своей работы: по итогам первого полугодия чистая прибыль составила 13,7 млн руб., рентабельность по чистой прибыли — 23%. Финансовый долг, сформированный преимущественно облигационным займом, остался на уровне первого квартала 2019 г. Долговая нагрузка покрывается основными активами компании оценочной стоимостью 147,4 млн руб.

Ключевые тезисы:

- Оборот трейдера в первом квартале превысил 2 млрд руб., во втором — 1,7 млрд руб. В сравнении с первым полугодием 2018 г. выручка выросла в 3,2 раза.

- За счет роста оборота аффинируемого золота агентский доход ООО «ПЮДМ» вырос на 26% по отношению к 6 мес. 2018 г.

- Показатели рентабельности с 2016 года выросли при существенном увеличении выручки: валовая рентабельность — 83,3%, рентабельность по чистой прибыли — 22,62%, по EBIT — 40,8%.

( Читать дальше )

- комментировать

- 187

- Комментарии ( 0 )

«Транс-Миссия» выплатила 4-й купон

- 01 октября 2019, 18:49

- |

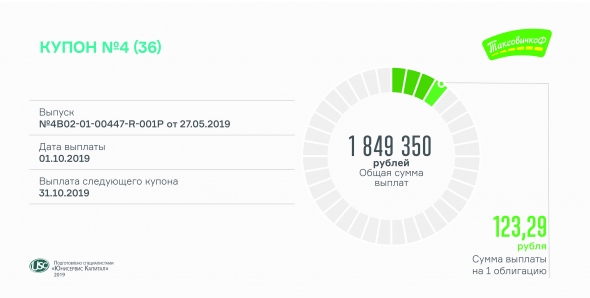

Общий размер начисленных процентов превышает 1,8 млн рублей, на одну ценную бумагу — 123,29 рубля. Выплаты производятся по ставке 15% годовых, установленной на весь срок обращения выпуска.

Облигации находятся в обороте с июня, объем вторичных торгов в августе составил 53,2 млн рублей, треть суммы выпуска. Средневзвешенная цена выросла до 100,19% от номинальной стоимости ценной бумаги.

Напомним, объем первого выпуска ООО «Транс-Миссия» — 150 млн рублей. Срок обращения — 3 года. Предусмотрена амортизация по 12,5% в квартал, начиная с 15-го купонного периода. То есть с августа 2020 г. компания раз в 3 месяца будет досрочно возвращать инвесторам часть номинала облигации равными долями. ISIN код выпуска: RU000A100E70.

В сентябре компания сообщила об освоении 100 млн рублей: инвестиции направлены на погашение лизинга и рекламную кампанию.

«Ламбумиз» наращивает прибыль и сокращает оборотный цикл

- 25 сентября 2019, 11:18

- |

Ключевые тезисы:

- Компания располагает производственными линиями, размещенными на собственной площадке. Рыночная стоимость всех активов оценивается в 2 млрд руб.

- Ключевым драйвером роста для сегмента молочной упаковки является шестицветная упаковка. Ее доля с 2013 г. выросла с 10% до 43,9% на конец июня 2019 г.

- Во втором квартале 2019 г. «Ламбумиз» продолжил работу над повышением эффективности: валовая рентабельность в сравнении с 2018 г. выросла на 1,6%, до 15,3%, операционная рентабельность — на 0,8%, до 3,2%.

- Долговая нагрузка сокращается: долг в выручке держится ниже уровня 40%, долг/EBIT снизился до 10,6х. Относительно оборотного капитала долг показывает положительную динамику: он покрывается ликвидным капиталом на 150%.

( Читать дальше )

«ГрузовичкоФ-Центр» выплатит 18-й купон

- 24 сентября 2019, 14:22

- |

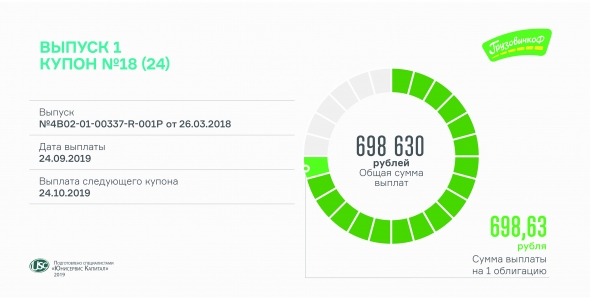

Купонный платеж составляет почти 700 тыс. рублей. Размер начисленных доходов по одной облигации — 698,63 рубля. Выплаты осуществляются каждые 30 дней по ставке 17% годовых. Перечисление средств за 18-й купонный период ожидается сегодня.

Двухлетний выпуск облигаций объемом 50 млн рублей в рамках программы на 300 млн рублей «ГрузовичкоФ-Центр» разместил в апреле 2018 г. Всего в обращении 1 тыс. ценных бумаг серии БО-П01 номинальной стоимостью 50 тыс. рублей. Международный код идентификации бондов (ISIN) — RU000A0ZZ0R3.

Оборот облигаций первого выпуска «ГрузовичкоФ-Центр» в августе превысил 5,8 млн рублей (111 бумаг). Средневзвешенная цена составила 104,8% от номинала.

Несмотря на то, что по облигациям 1-й серии установлена самая высокая среди трех выпусков компании купонная ставка, наибольшей популярностью по количеству сделок на вторичном рынке пользуются бонды серии БО-П03, выпущенные 3 месяца назад.

Поставщик бумаги «ИТЦ-Трейд» разместил облигации

- 24 сентября 2019, 09:27

- |

Торги в процессе размещения выпуска объемом 50 млн рублей начались 23 сентября. Владельцами биржевых облигаций на первичном рынке стали 66 частных инвесторов.

Максимальные вложения одного инвестора составили почти 20 млн рублей (1987 ценных бумаг). Объем самой популярной заявки — 50 тыс. рублей.

Всего за вчерашний день было реализовано 5 тыс. ценных бумаг по номинальной стоимости каждой 10 тыс. рублей. Их обладатели будут получать купонный доход раз в месяц по ставке 14,5% годовых.

На вторичных торгах 23 сентября совершено 36 сделок на 2,9 млн рублей по цене 101,81-102,5% от номинала.

Срок обращения выпуска составляет 4 года, купонная ставка установлена на весь период. Через 1, 2 или 3 года компания может объявить оферту и выкупить облигации, о чем обязуется сообщить за 2 недели до даты погашения. Также установлен график амортизации, согласно которому за 10 месяцев до окончания обращения выпуска «ИТЦ-Трейд» начнет досрочное частичное погашение по 10% от номинала. В торговых системах выпуск можно найти по ISIN коду RU000A100UP0.

( Читать дальше )

«Первый ювелирный» выплатил 16-й купон

- 23 сентября 2019, 14:27

- |

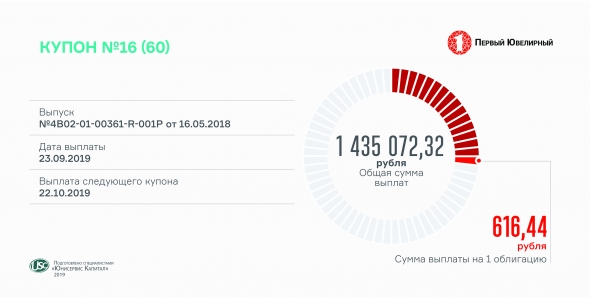

Размер купонного платежа по биржевым облигациям трейдера драгоценными металлами превышает 1,4 млн рублей.

На одну облигацию начисляется по 616,44 рубля. Всего в обращении находится 2328 ценных бумаг «Первого ювелирного» (RU000A0ZZ8A2). Согласно условиям выпуска, купонный доход выплачивается ежемесячно, ставка на второй год обращения — 15% годовых, номинал облигации составляет 50 тыс. рублей.

«Первый ювелирный — драгоценные металлы» («ПЮДМ») начал привлекать капитал в мае прошлого года. Облигации первого выпуска размещались постепенно до апреля 2019 года. Таким образом, компания привлекла 116,4 млн рублей. Срок обращения облигаций — 5 лет. В мае 2020 г. состоится оферта.

В августе бонды «ПЮДМ» торговались по средневзвешенной цене 101,54% от номинала. Объем вторичных торгов составил 3,6 млн рублей, или 3-4 облигации в день.

Вскоре мы презентуем финансовые результаты компании за первое полугодие 2019 г.

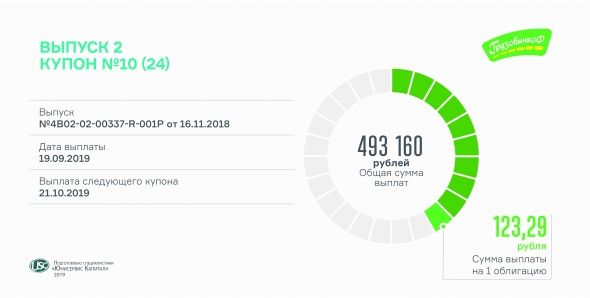

10-й купон по второму облигационному займу выплатил «ГрузовичкоФ-Центр»

- 19 сентября 2019, 14:13

- |

Сегодня транспортная компания исполнила обязательство по выплате купонного дохода по биржевым облигациям серии БО-П02.

Размер выплат рассчитывается исходя из ставки 15% годовых и составляет 493 160 рублей. Каждая ценная бумага приносит своим держателям по 123,29 рубля ежемесячно.

Объем вторичных торгов облигациями второго выпуска составил в августе 4,3 млн рублей. Средневзвешенная цена выросла до 106,64% — это своеобразный рекорд для всех трех эмиссий «ГрузовичкоФ-Центр».

Напомним, двухлетний выпуск состоит из 4 тыс. облигаций «ГрузовичкоФ» номиналом 10 тыс. рублей (RU000A0ZZV03). Ставка 15% установлена на весь срок обращения мини-бондов, купон выплачивается каждые 30 дней. Погашение выпуска состоится в ноябре 2020 г.

Привлеченные средства были направлены на выкуп автомобилей, которые компания взяла в 2018 г. в лизинг за счет инвестиций от первого выпуска облигаций.

С середины 2019 г. в обращении находится третий выпуск объемом 50 млн рублей.

Завтра пройдет сбор заявок на покупку облигаций "ИТЦ-Трейд"

- 18 сентября 2019, 11:01

- |

Предварительные заявки на покупку облигаций компании через сайт http://primary.uscapital.ru/ начнем принимать завтра, 19.09, в 11 часов по Москве.

Поставщик бумажных изделий привлечет 50 млн рублей на развитие контрактов с федеральными компаниями, которые готовы закупать большое количество различной бумаги, но с отсрочкой платежа до 90 дней.

Эмитент более 8 лет занимается поставками картона, бумаги и изделий из нее. Среднегодовой рост выручки компании с 2015 года составляет 18,8%. В 2018 году показатель вырос в отношении 2017 года на 49%, до 833,8 млн рублей, за счет развития федеральных контрактов и экспорта в Китай. Подробнее ознакомиться с компанией поможет

( Читать дальше )

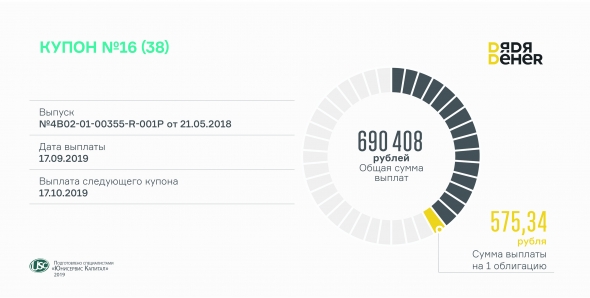

Состоялась выплата 16-го купона по облигациям «Дядя Дёнер»

- 17 сентября 2019, 13:44

- |

Выплата купона осуществляется ежемесячно. За 1140 дней обращения выпуска ценных бумаг предполагается 38 купонных периодов. Ставка 14% годовых зафиксирована до безотзывной оферты в мае 2020 г.

Объем торгов облигациями «Дядя Дёнер» в августе составил 3,4 млн рублей, средневзвешенная цена — 102,31%.

Напомним, компания разместила выпуск в середине прошлого года. Номинал одной ценной бумаги равен 50 тыс. рублей, всего в обращении 1200 облигаций. Частичное досрочное погашение выпуска объемом 60 млн рублей будет осуществлено по следующему графику: 33% от номинальной стоимости погашается в дату окончания 36 купонного периода (09.05.2021), еще 33% — через месяц. Завершится погашение 08.07.2021.

В сентябре будет опубликовано аналитическое покрытие по деятельности компании в первом полугодии 2019 г.

«Кузина»: итоги первичного размещения облигаций

- 17 сентября 2019, 09:28

- |

Все 55 млн рублей выпуска были выкуплены 16 сентября. Размещение собрало 70 заявок частных инвесторов, средний объем — 785,7 тыс. рублей. Наибольшая сумма покупки составила 3,99 млн рублей, наименьшая — 20 тыс. рублей.

Объем вторичных торгов 16 сентября превысил 2,7 млн рублей, цена находилась в диапазоне 101,40%-101,95% от номинала облигации.

Всего в обращении 5,5 тыс. облигаций компании, номинал каждой — 10 тыс. рублей. Предусмотрен ежемесячный купон, который будет выплачиваться в течение двух лет по ставке 15% годовых. С 19-го купонного периода начнется амортизация: компания будет выплачивать инвесторам по 3,4% от номинальной стоимости облигации в месяц до июля 2023 г. С окончанием обращения выпуска в августе 2023 г., на 48-й месяц, «Кузина» погасит остаток — 1,4% от номинала.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал