ИНВЕСТОРАМ

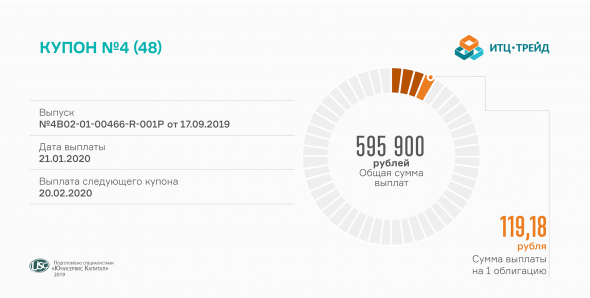

Выплату 4-го купона совершил «ИТЦ-Трейд»

- 21 января 2020, 11:43

- |

Национальный расчетный депозитарий получил от эмитента и перечислил брокерам купонный доход по облигациям сибирского поставщика бумаги и картона (RU000A100UP0).

Всего перечислено без малого 600 тыс. рублей. Сумма выплат на одну облигацию — 119,18 рубля. Ставка установлена на все 4 года обращения выпуска и составляет 14,5% годовых. Купон выплачивается ежемесячно.

Заем «ИТЦ-Трейд» был размещен в сентябре. Всего компания привлекла 50 млн рублей. Номинал ценной бумаги — 10 тыс. рублей. Компания сможет выкупить выпуск по номинальной стоимости в рамках ежегодных колл-опционов в сентябре 2020 г., 2021 г. и 2022 г. В случае если «ИТЦ-Трейд» не реализует данную возможность, он будет досрочно погашать по 10% от номинала облигаций в течение последних 10 месяцев обращения выпуска.

- комментировать

- 177

- Комментарии ( 0 )

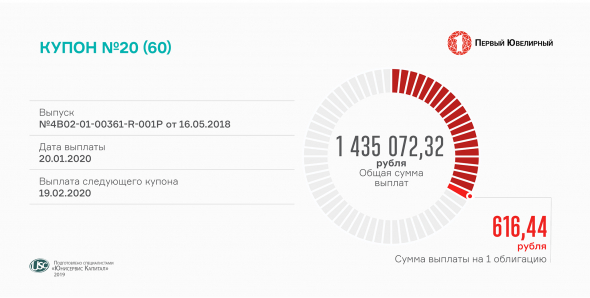

20-й купон по облигациям выплатит «ПЮДМ»

- 20 января 2020, 11:54

- |

Компания выплачивает купон раз в месяц по ставке 15% годовых. Инвесторам начисляется по 616,44 рубля на облигацию.

С окончанием 20-го купонного периода прошла треть срока обращения выпуска «Первый ювелирный — драгоценные металлы» (RU000A0ZZ8A2). Размещение облигаций состоялось в мае 2018 г. — апреле 2019 г. Номинальная стоимость ценной бумаги — 50 тыс. рублей. Погашение выпуска состоится в мае 2023 года.

Минимальная цена, по которой торговались биржевые облигации «ПЮДМ» в 2019 году, составила 100,05% от номинала. Объем торгов превышает 416 тыс. рублей в день (более 8 бумаг).

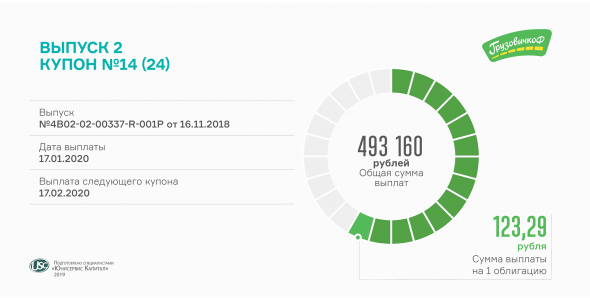

«ГрузовичкоФ» выплатит 14-й купон по БО-П02

- 17 января 2020, 14:03

- |

Выплата состоится сегодня. Владельцам второго выпуска биржевых облигаций начислено почти 500 тыс. рублей.

Купон выплачивается ежемесячно по ставке 15% годовых. Одна ценная бумага приносит своим держателям по 123,29 рубля каждые 30 дней.

Второй выпуск был размещен на Московской бирже в конце 2018 г. и привлек большое внимание частных инвесторов, благодаря своей высокой доходности, положительной динамике развития компании и наработанной репутации надежного заемщика, исполняющего свои обязательства вовремя и в полном объеме.

Средневзвешенная цена облигаций второго выпуска «ГрузовичкоФ-Центр» составила по итогам 2019 г. 105,4% от номинала, объем торгов — 300 тыс. рублей в день.

Напомним, двухлетний выпуск состоит из 4 тыс. облигаций «ГрузовичкоФ» номиналом 10 тыс. рублей (RU000A0ZZV03). Ставка 15% установлена на весь срок обращения мини-бондов. Выпуск будет погашен в ноябре 2020 г.

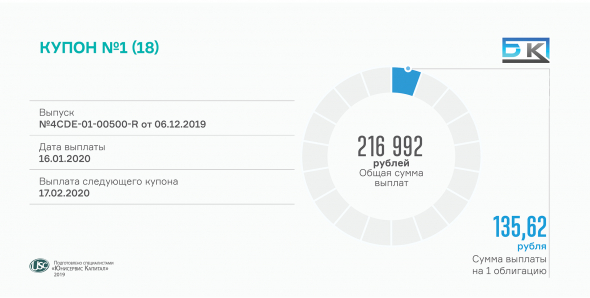

Выплачен первый купон по облигациям «БК»

- 17 января 2020, 05:39

- |

Новосибирский производитель одноразовой посуды и комплектующих для окон выплатил 16 января купонный доход по ставке 16,5% годовых.

Предусмотрен ежемесячный расчет в течение полутора лет, до июня 2021 года. Компания будет выплачивать инвесторам почти по 217 тыс. рублей каждые 30 дней. Ставка зафиксирована на все 18 месяцев обращения выпуска.

Месяц назад «БК» разместил коммерческие облигации по номиналу 10 тысяч рублей на общую сумму 16 млн рублей. ISIN код выпуска: RU000A1016T6. Инвестиции привлечены на новое оборудование — роботов на часть производственных линий, термопластавтоматы и пресс-формы для пищевого направления. Согласно оценке аналитиков «Юнисервис Капитал», представленной в презентации компании, общая долговая нагрузка «БК» после реализации выпуска облигаций вырастет не более чем на 6 млн рублей.

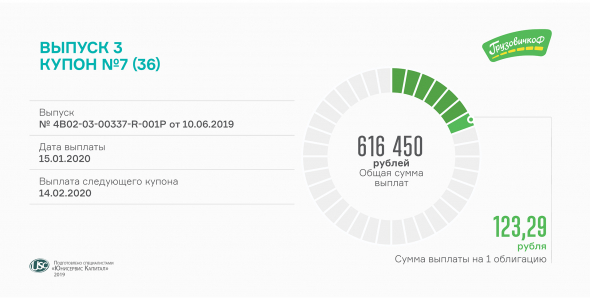

Сегодня состоится выплата 7-го купона по третьему выпуску «ГрузовичкоФ»

- 15 января 2020, 13:45

- |

Условиями выпуска биржевых облигаций установлена ставка 15% годовых на 24 из 36 купонов. Ежемесячно инвесторам начисляется более 600 тыс. рублей в качестве купонного дохода по третьему выпуску (RU000A100FY3).

Бонды разместило московское подразделение сервиса грузоперевозок — ООО «ГрузовичкоФ-Центр». Эмиссия состоялась в середине прошлого года. Выпуск состоит из 5 тыс. облигаций номиналом 10 тыс. рублей каждая. Период обращения — 3 года.

В сегменте высокодоходных облигаций котировки ценных бумаг «ГрузовичкоФ-Центр» являются одними из самых высоких. По итогам 2019 года средневзвешенная цена облигаций первого выпуска составила 104,06%, второго выпуска — 105,4%, третьего — 103,7% от номинала.

В январе также ожидаются выплаты купонов по первым двум займам по ставке 17% и 15% годовых соответственно.

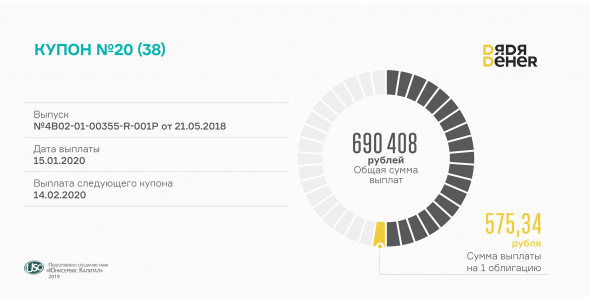

«Дядя Дёнер» выплатил 20-й купон по облигациям

- 15 января 2020, 13:34

- |

Инвесторам сибирской сети общественного питания начислено около 700 тыс. рублей. Купонный доход выплачивается ежемесячно по ставке 14% годовых. В мае состоится оферта, на которой будет определен размер последних купонов — с 25 по 38.

В обращении находится выпуск биржевых облигаций «Дядя Дёнер» объемом 60 млн рублей. Номинальная стоимость ценной бумаги — 50 тыс. рублей. Условиями выпуска предусмотрена амортизация долга: погашение состоится в мае, июне и июле следующего года. Срок обращения займа — 3 года и 2 мес. ISIN код: RU000A0ZZ7R8.

Среднесуточный объем торгов облигациями «Дядя Дёнер» на Московской бирже превышает 320 тыс. рублей, что соответствует обороту за месяц на уровне 5-7 млн рублей. Средневзвешенная цена в течение 2019 года составила 101,5% от номинала, максимальная котировка достигала 103,98%.

В новом году компания намерена сосредоточиться на открытии точек в Новосибирской области и Кузбассе и на увеличении отгрузок полуфабрикатов собственного производства сетям общепита Сибири.

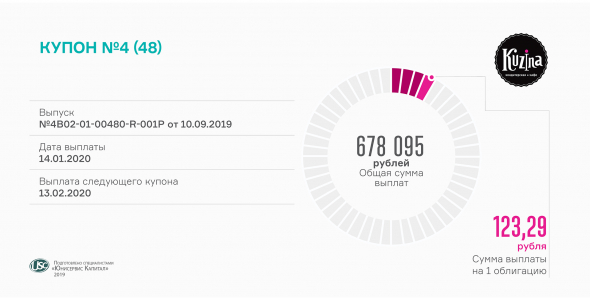

«Кузина» выплатила 4-й купон

- 14 января 2020, 12:21

- |

Владельцам облигаций начислено более 650 тыс. рублей за купонный период. Купон выплачивается ежемесячно по ставке 15% годовых.

Размещение выпуска объемом 55 млн рублей (RU000A100TL1) состоялось в сентябре. Средневзвешенная цена облигаций «Кузина» за 3,5 месяца прошлого года составила 102,76% годовых. Оборот превышает 1 млн рублей в день. Сделки с данными бумагами совершаются ежедневно.

На инвестиции компания открыла 3 кондитерские в Москве — в жилых домах в Марьино и возле МГУ (Гагаринский район), а также на фуд-корте в СТЦ «МЕГА Белая Дача» в Котельниках. Таким образом, с декабря в столице работает 11 заведений Kuzina. Согласно стратегии развития на 2020 год, компания инвестирует средства облигационного займа в объеме 55 млн рублей в открытие еще 13 кафе-кондитерских в столице.

( Читать дальше )

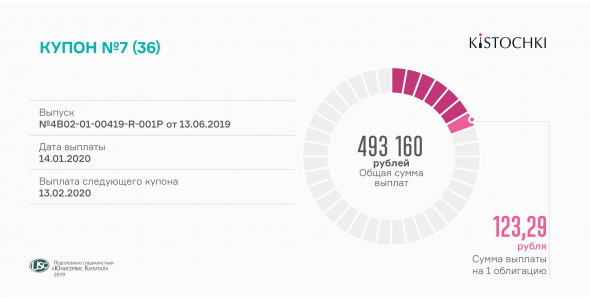

Седьмой купон выплачен «Кисточки Финанс»

- 14 января 2020, 11:35

- |

Расчет проводится по ставке 15% годовых, установленной на первый год обращения выпуска. Сумма начисленных доходов составляет порядка полумиллиона рублей в месяц.

С июня 2019 г. в обращении находится 4 тыс. мини-бондов «Кисточки Финанс» (RU000A100FZ0). Номинальная стоимость ценной бумаги — 10 тыс. рублей. Заем будет погашен в середине 2022 г. Привлеченные инвестиции компания направила на открытие студии в Химках и пополнение оборотного капитала (модернизацию веб-сайта кисточки.рф, разработку мобильного приложения и маркетинг).

Облигации «Кисточки Финанс» торгуются на Московской бирже, объем сделок купли-продажи формируется за день на уровне 400 тыс. рублей. Средневзвешенная цена по итогам торгов в 2019 г. составила 100,4% от номинала.

В конце года компания получила награду Северо-Западного филиала Мосбиржи в номинации «Открытие года 2019. Эмитент на рынке облигаций».

«Ламбумиз» выплатил 6-й купон по облигациям

- 13 января 2020, 13:04

- |

Общий размер выплат превышает 1,3 млн рублей. За одну облигацию владельцам начисляется по 110,96 рубля раз в месяц. Ставка купона — 13,5% годовых. Ближайшая оферта с определением размера купона на 25-й и последующие периоды состоится в 2021 г.

Средний ежедневный объем торгов облигациями «Ламбумиз» составляет 2,2 млн рублей. Цена на протяжении 2019 года находилась в диапазоне 100-102,05% годовых, средневзвешенная цена составила 100,5%.

Ценные бумаги московского завода торгуются ежедневно с июля 2019 г. Объем выпуска — 120 млн рублей, номинал облигации — 10 тыс. рублей. ISIN код: RU000A100LE3. Бонды размещены на 5 лет, до середины 2024 г. Амортизация выпуска начнется за полгода до окончания его обращения.

«НЗРМ» перечислена компенсация еще за 3 купона

- 13 января 2020, 07:42

- |

В адрес Новосибирского завода резки металла поступило более 1 млн рублей в качестве субсидий на возмещение затрат на выплату 4-6 купонов по облигациям.

В прошлом году компания разместила на Мосбирже первый выпуск мини-бондов и выплатила по ним доход за 10 купонных периодов на общую сумму 9,9 млн рублей. Из них заводу поэтапно (в октябре и декабре) компенсировали 6 купонов, перечислив свыше 2 млн рублей. Участниками программы господдержки могут стать компании МСБ со средним темпом прироста выручки на уровне 10% и выше за последние 3 года, с хорошей кредитной историей, не имеющие долгов по уплате налогов и иных обязательных платежей в бюджет РФ и т.д.

В 2020 году «НЗРМ» вновь подаст 2 заявки, в случае одобрения которых получит субсидии по выплаченным на момент их рассмотрения купонам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал