ИНВЕСТОРАМ

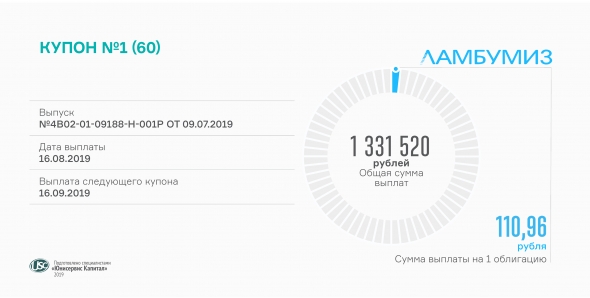

Первый купон «Ламбумиз» выплатит сегодня

- 16 августа 2019, 11:13

- |

Выплата купонного дохода владельцам биржевых облигаций состоится 16 августа по ставке 13,5% годовых, сумма на одну бумагу — 110,96 рубля.

Всего завод выплатит свыше 1,33 млн рублей. Купонная ставка зафиксирована до июля 2021 года, на первые два года обращения ценных бумаг. Выплата второго купона выпадает на выходной день, поэтому переносится на понедельник — 16 сентября.

Объем торгов облигациями в июле составил 85 млн рублей за 11 торговых дней (первичное размещение прошло в середине месяца). Бумаги торговались по средневзвешенной цене 100,12% от номинала.

Выпуск биржевых облигаций ЗАО «Ламбумиз» (RU000A100LE3) был размещен за пять дней — с 17 по 22 июля. Московский завод по производству упаковки для молочной продукции привлек на рынке 120 млн рублей при номинале одной облигации в 10 тыс. рублей. Предусмотрена ежемесячная выплата купона. Через 2 года состоится безотзывная оферта. Погашать выпуск компания начнет за полгода до окончания его обращения.

( Читать дальше )

- комментировать

- 184

- Комментарии ( 1 )

Выручка растет: новосибирский завод резки металла отчитался по итогам первого полугодия

- 12 августа 2019, 18:51

- |

Несмотря на непростые рыночные условия, завод наращивает выручку и увеличивает объемы поставок действующим клиентам.

По итогам полугодия выручка завода составила 812 млн руб., рост по отношению к аналогичному периоду прошлого года составил 4%. Основной драйвер роста — увеличение поставок крупным клиентам, с которыми завод сотрудничает на протяжении последних лет. Благодаря оптимизации производственных процессов, валовая прибыль также увеличилась на 10%, а EBIT — на 37% относительно показателей прошлого года.

Во втором квартале финансовый долг предприятия вырос за счет привлечения банковского финансирования для пополнения оборотного капитала. Это негативно сказалось на чистой прибыли компании, которая снизилась относительно первого полугодия 2018 года. Однако по облигационной программе компания получит в августе возмещение части процентных затрат в рамках федеральной программы поддержки МСБ, что отразится на росте прибыли.

( Читать дальше )

Рост показателей прибыли «Нафтатранс плюс»

- 12 августа 2019, 05:41

- |

Топливная компания нарастила в первом полугодии 2019 г. EBIT на 31%, почти до 70 млн рублей, чистая прибыль выросла более чем в 3 раза и составила 11,8 млн рублей.

Выручка нефтетрейдера незначительно снизилась на 4,3%, до 2,87 млрд рублей, по сравнению с показателем за январь-июнь 2018 г. в связи со снижением оптовых цен на ГСМ относительно первого полугодия 2018 г. При этом валовая прибыль выросла со 120 до 155 млн рублей.

В активах компания существенно нарастила дебиторскую задолженность с 420 до 745 млн рублей. Положительная динамика обеспечена преимущественно отсрочками от поставщиков, величина которых увеличилась на 206 млн рублей. Запасы «Нафтатранс плюс» сохранились на уровне 480 млн рублей. Собственный капитал составил по итогам полугодия 94 млн рублей.

Финансовый долг в отношении первого квартала 2019 г. сократился за счет погашения части овердрафта от «Сбербанка». Средневзвешенная ставка на 30.06.19 составила 10,79%. Долг в выручке не превышает 0,2x, долг к EBIT — 7,9x.

( Читать дальше )

Рост показателей экономической эффективности: «Ламбумиз» подвел итоги полугодия

- 09 августа 2019, 13:03

- |

Выручка завода по производству упаковки сохранилась на уровне 2018 года, показатели рентабельности выросли.

Выручка «Ламбумиз» в первой половине 2019 года составила 545 млн рублей, что соответствует прошлогоднему показателю за аналогичный период, финансовый долг увеличился с 405 до 425 млн рублей. Запасы выросли с 243 до 317 млн, дебиторская задолженность — с 254 до 300 млн, при этом компания сократила объем долгосрочных финансовых вложений с 437 до 389 млн рублей и увеличила собственный капитал до 441 млн руб. Показатель отношения долга к выручке не превышает 0,4х. Таким образом, все финансовые ковенанты по итогам 2 квартала были выполнены.

В 2019 году компания благодаря активной работе с поставщиками и клиентами увеличила валовую рентабельность со среднего уровня 13,5% в 2018 году до 15,3% по итогам 6 месяцев 2019 года, операционная рентабельность выросла с 2,6% до 3,2%.

В конце июля компания досрочно погасила выпуск коммерческих облигаций на сумму 60 млн рублей. На данный момент в обращении находится выпуск биржевых облигаций «Ламбумиз» (RU000A100LE3) объемом 120 млн рублей, размещенный 17-22 июля. Средневзвешенная цена на момент опубликования отчетности составляет 100,19% от номинала.

( Читать дальше )

Владелец бренда KISTOCHKI подвел итоги первого полугодия

- 09 августа 2019, 11:38

- |

ООО «КИСТОЧКИ Финанс» отчиталось о финансовых итогах второго квартала. Компания зафиксировала отрицательный финансовый результат, на улучшение годовых показателей значительное влияние окажет расширение сети салонов.

Бухгалтерская выручка компаний, работающих под брендом KISTOCHKI, по итогам полугодия составила 96,4 млн рублей, средняя месячная посещаемость студий — 22 тыс. человек. Непосредственно выручка эмитента — ООО «Кисточки Финанс» — составила 13,5 млн рублей.

ООО «Кисточки Финанс» является правообладателем товарного знака и получает платежи от всех 22 студий KISTOCHKI в Санкт-Петербурге и Москве. Очередная студия в столице должна открыться в августе на средства, привлеченные в рамках размещенного облигационного займа. Еще 3 студии находятся в стадии строительства в Санкт-Петербурге и пригородах.

( Читать дальше )

Итоги первого полугодия и внеочередная оферта по первому выпуску «ГрузовичкоФ»

- 06 августа 2019, 19:39

- |

Ожидаемый итог незавершенной процедуры реорганизации: компания нарушила один из финансовых ковенантов первого выпуска.

В первом полугодии 2019 г. выручка ООО «ГрузовичкоФ-Центр» выросла на 19% по отношению к аналогичному периоду прошлого года, до 185,3 млн рублей. EBIT составила 12 млн рублей, что в 2,5 раза больше показателя января-июня 2018 г. Чистая прибыль выросла почти в 2 раза.

Вместе с тем, во втором квартале эмитент получил убыток по чистой прибыли в сумме 3,3 млн руб. из-за роста доли себестоимости в выручке с 43% до 65%. В результате накопленная чистая прибыль за полугодие составила 2,8 млн руб. На снижении рентабельности сказались также расходы по организации третьего выпуска облигаций, который был размещен в июне.

Отношение долга к выручке ООО «ГрузовичкоФ-Центр» составило на 30 июня 2019 г. 0,76x при максимально допустимом условиями выпуска значении 0,4x. В связи с нарушением данного ковенанта компания объявила 6 августа внеочередную оферту по первому выпуску облигаций. В случае поступления заявок на досрочное погашение от держателей облигаций эмитент осуществит их выкуп в течение 7 рабочих дней.

( Читать дальше )

«ТаксовичкоФ» демонстрирует заявленный ранее рост показателей

- 06 августа 2019, 18:19

- |

Выручка эмитента - ООО «Транс-Миссия» - на 30 июня 2019 г. достигла 71 млн рублей, EBIT — 2 млн рублей. Показатели рентабельности снизились.

По итогам первого полугодия 2019 г. агрегатор такси выполнил поставленный перед размещением облигаций план по наращиванию выручки — показатель вырос на 186% по отношению к первому кварталу и составил 71 млн рублей. Выручка ООО «Транс-Миссия» формируется как агентский доход за привлечение заказов в сервис такси «Таксовичкоф», исполнением которых занимаются привлеченные автомобильные парки партнеров сервиса в Санкт-Петербурге и Москве.

Показатели рентабельности во втором квартале 2019 г. существенно снизились из-за дополнительных расходов, которые понес агрегатор при регистрации дебютного выпуска облигаций. EBIT эмитента составила 2 млн рублей. Детальный обзор финансовых показателей будет подготовлен и представлен вниманию инвесторов в течение августа.

( Читать дальше )

Выплачен второй купон по облигациям ООО «Транс-Миссия»

- 02 августа 2019, 19:20

- |

Компания, работающая под брендом «ТаксовичкоФ» в Москве и Санкт-Петербурге, выплатила сегодня купонный доход.

Владельцам биржевых облигаций начисляется ежемесячно свыше 1,8 млн рублей, выплата на одну ценную бумагу составляет 123,29 рубля. Ставка купона — 15% годовых — установлена на весь срок обращения выпуска.

Через год начнется амортизация: в дату окончания 15-го купонного периода компания вместе с купонным доходом выплатит по 12,5% от номинальной стоимости облигации. Процедура будет выполняться раз в квартал до мая 2022 г.

Напомним, в июне «Транс-Миссия» разместила выпуск биржевых облигаций объемом 150 млн рублей (RU000A100E70). Номинал бумаги — 10 тыс. рублей. Купон выплачивается каждые 30 дней. Срок обращения выпуска — 3 года.

Коммерческие облигации ЗАО «Ламбумиз» досрочно погашены

- 30 июля 2019, 06:02

- |

Приобретение облигаций по соглашению с их владельцами производилось по номинальной стоимости. При этом инвесторам выплачен также накопленный купонный доход.

К погашению были предъявлены все 600 облигаций выпуска номинальной стоимостью по 100 тысяч рублей. В результате компания выплатила 60 212 466 рублей.

Напомним, бонды серии КО-П01 были размещены в августе 2017 г. по закрытой подписке в рамках программы коммерческих облигаций. В течение двух лет держатели облигаций «Ламбумиз» получали доход по ставке от 11,5% до 13,25% (ключевая ставка ЦБ РФ + 4,25%). Благодаря привлеченным инвестициям, производитель упаковки для молочной продукции пополнил оборотный капитал и модернизировал оборудование.

Неделю назад компания разместила выпуск биржевых облигаций на 120 млн рублей (RU000A100LE3). Номинал ценной бумаги составляет 10 тыс. рублей. Предусмотрен ежемесячный купон, ставка на 2 года обращения — 13,5% годовых. 16 августа компания должна выплатить первый купон. Оферта, в рамках которой инвесторы смогут предъявить облигации «Ламбумиз-БО-П01» к погашению, состоится в июле 2021 г. Срок обращения выпуска — 5 лет.

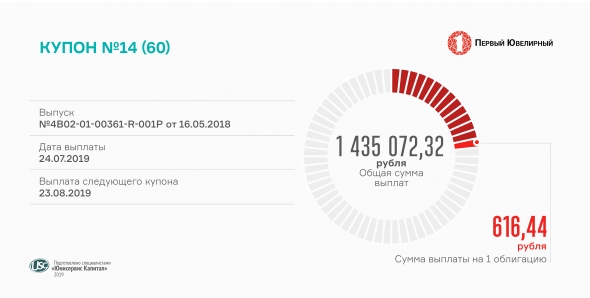

14-й купон выплатил «Первый ювелирный»

- 24 июля 2019, 14:11

- |

Сегодня компания выплатила держателям биржевых облигаций 1-й серии купонный доход в размере более 1,4 млн рублей.

Расчет проводился по ставке 15% годовых, установленной на 13-24 купоны, до мая 2020 года. Размер доходов за 14-й купонный период в расчете на одну ценную бумагу составил 616,44 рубля.

Напомним, торги облигациями «ПЮДМ» стартовали на Московской бирже 30 мая 2018 г. ISIN-код: RU000A0ZZ8A2. Срок обращения бумаг — 5 лет. Организатором облигационного займа и представителем владельцев облигаций является «Юнисервис Капитал».

Инвестиционная программа позволяет «Первому ювелирному» динамично развивать трейдинг драгоценными металлами. Оборот трейдера (с учетом полной стоимости продажи продуктов аффинажа) в первом квартале 2019 г. превысил 2 млрд рублей. По сравнению с аналогичным периодом 2018 г. выручка увеличилась в 4 раза. За счет роста оборота аффинируемого золота агентский доход «ПЮДМ» вырос по отношению к первому кварталу 2018 г. на 23%, до 33 млн руб. Подробнее читайте в аналитическом покрытии компании.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал