ЕВРОТРАНС

📰"ЕВРОТРАНС" Иное сообщение

- 20 ноября 2025, 17:28

- |

Эмитентом приобретены облигации бездокументарные процентные неконвертируемые серии 01, регистрационный номер выпуска 4-01-80110-Н от 10.09.2024 ISIN: RU000A109LH7, CFI: DBVUFB (далее – Облигации) по требованию владельцев Облигаций в количестве 22 770 штук....

( Читать дальше )

- комментировать

- 31

- Комментарии ( 0 )

Отчет ЕвроТранс РСБУ за 3 кв 2025

- 19 ноября 2025, 22:48

- |

На первый взгляд очень мощный отчет, рост по выручке почти +50%, рост по ЧП почти +100%. Смущает при этом отрицательный операционный денежный поток (минус 1 ярд против +11 ярдов прошлогодних) — куда-то распихали все полученные живые деньги. При этом с начала года на инвестиции вбухано -11 ярдов. Откуда деньги, Зин? Так заёмные, кредиты и облиги, в т.ч. выпуск под 25%. И при всём при этом платят дивиденды. Наверное, есть какая-то логика здесь, но она от меня пока ускользает. Видимо, акционеры очень сильно хотят живой кэш. В любом случае, история на нашем рынке необычная и тем интересная. Одни банановые плантации чего стоят! Жду дивы и годовой отчет.

#EUTR

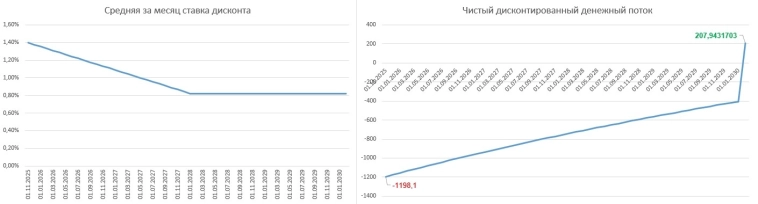

Евротранс-6: стоит ли платить 119,8% за облигу? Или это ловушка для доверчивых

- 19 ноября 2025, 19:16

- |

Евротранс-6: стоит ли платить 119,8% за облигу? Или это ловушка для доверчивых?

Последний месяц смотрю на Евротранс-6. И всё время тянет спросить себя:

«Ну серьёзно — платить +198 рублей к номиналу? А зачем?»

Тем более что в комментариях классика:

«Вы что, это же переплата! Купонами будете полгода отбивать! Такие бумаги не берем!»

Ок. Давайте спокойно, без клише, разложим по цифрам и по смыслу.

1) Что за бумага вообще?

Параметры выпуска:

💵 Цена: 119,81%

📅 Купон: 20,55 ₽ каждый месяц

🎯 Погашение: январь 2030

🛡 Рейтинги: A- от всех четырёх агентств (АКРА, НКР, НРА, Эксперт РА)

Мини-вывод: По рейтинговому уровню — это не ВДО, и не мусорка. Это нормальный среднесрочный корпоратив из «жёлтой зоны»: не топ-эмитент, но и не рванина.

2) Простая доходность: отбивается ли переплата?

Берём Excel, считаем без реинвестирования, без НДФЛ (ИИС-3), ставка — нулевая.

( Читать дальше )

Дивидендная доходность по акциям «ЕвроТранса» за 9 месяцев 2025 года составит 7%

- 19 ноября 2025, 19:02

- |

Сегодня на фоне роста фондового рынка динамику чуть хуже рынка показывают акции оператора АЗС ПАО «ЕвроТранс», подорожавшие только на 2,7% до 129,4 руб. за акцию.

Совет директоров компании сегодня рекомендовал внеочередному общему собранию акционеров, назначенному на 25 декабря, одобрить дивиденды за 3 квартал 2025 года в размере 9,17 руб. на акцию. Напомним, что за 1 квартал 2025 года «ЕвроТранс» выплатил 3 руб. на акцию, за 2 квартал – 8,18 руб. на акцию, таким образом, размер совокупного дивиденда за 9 месяцев текущего года составил 20,35 руб. на акцию.

Датой закрытия реестра для получения дивидендов, если они будут одобрены, предварительно объявлено 14 января 2026 года, то есть желающие попасть в реестр, чтобы получить дивиденды должны будут купить акции не позднее 13 января. Дивидендная доходность акций «ЕвроТранса» за 3 квартал текущего года составит, таким образом, 7%, за 9 месяцев в совокупности – 15,4%. Это один из самых высоких показателей дивидендной доходности на российском фондовом рынке, причём даже не все эмитенты привилегированных акций предлагают инвесторам дивиденды с такой высокой доходностью.

( Читать дальше )

По году получаются отличные дивиденды: ЕвроТранс рекомендовал дивиденды

- 19 ноября 2025, 18:44

- |

Совет директоров ЕвроТранса рекомендовал дивиденды за 3-й квартал в размере 9,17 рублей на акцию. Напоминаю, что компания платит дивиденды поквартально.

На текущий момент уже рекомендованы дивиденды:

• 1 квартал — 3,00 руб.

• 2 квартал — 8,18 руб.

• 3 квартал — 9,17 руб.

Итого за три квартала — 20,35 рублей.

🟢 По текущей цене 129,60, Это уже 15,7% от текущего уровня, а впереди ещё должна быть выплата за 4 квартал. Получается, что див. доходность за год может быть в районе 23%.

Дивиденды за 3 квартал:

Цена: 129,60 руб.

Дивиденд: 9,17 руб.

Дивидендная доходность: 7,07%

Последний день покупки: 13.01.2026

Дата закрытия реестра: 14.01.2026

Дивиденды других компаний, которые будут до середины декабря, обсуждали здесь.

А есть ли акции ЕвроТранса в Вашем портфеле?

ПАО "ЕВРОТРАНС" - космическая доходность

- 19 ноября 2025, 18:34

- |

ПАО «ЕВРОТРАНС» (5% в моём портфеле)

Решения совета директоров (наблюдательного совета)

Рекомендовать общему собранию акционеров Общества принять решение о выплате дивидендов в денежной форме по результатам 9 месяцев 2025 года (дополнительно к ранее выплаченным дивидендам за первый квартал 2025 года в размере 3 руб. 00 коп. на 1 обыкновенную акцию и за первое полугодие 2025 года в размере 8 руб. 18 коп. на 1 обыкновенную акцию) в следующем размере:

9 руб. 17 коп. на 1 (одну) обыкновенную акцию.

От себя ещё жду 7 руб. за 4 кв. и получится, что за год компания ЕвроТранс выплатит за 2025 год примерно 27,35 рублей или 21% от моей средней цены, это просто отличный результат. По факту, с такой дивидендной доходностью, компания должна стоить дороже, но видимо, инвесторы по каком-то причинам обходят её стороной.

Также ЕвроТранс выпустил сегодня отчёт по РСБУ 9 мес 2025г:

выручка ₽151,59 млрд (+42,3% г/г);

прибыль ₽5,39 млрд (рост в 1,9 раза г/г).

Просто отличный результат.

В другом моём портфеле, держу облигации ЕвроТранс, которые при покупке на первичном размещении давали отличную доходность. На российском фондовом рынке часто всплывают различные сюрпризы, но пока что, проблем в этой компании я не вижу, держу её акции и облигации и получаю великолепную доходность!

( Читать дальше )

📰"ЕВРОТРАНС" Дата определения (фиксации) лиц, имеющих право на осуществление прав по ценным бумагам эмитента

- 19 ноября 2025, 17:47

- |

2.1. идентификационные признаки ценных бумаг эмитента, в отношении которых устанавливается дата, на которую определяются (фиксируются) лица, имеющие право на осуществление прав по ним:

акции обыкновенные, государственный регистрационный номер выпуска ценных бумаг и дата его регистрации: 1-01-80110-Н от 12....

( Читать дальше )

СД Евротранса рекомендовал дивиденды за 3кв 2025г в размере 9,17 руб/акция (ДД 7%), ВОСА - 25 декабря, отсечка - 14 января

- 19 ноября 2025, 17:44

- |

Решения совета директоров (наблюдательного совета)

Рекомендовать общему собранию акционеров Общества принять решение о выплате дивидендов в денежной форме по результатам 9 месяцев 2025 года (дополнительно к ранее выплаченным дивидендам за первый квартал 2025 года в размере 3 руб. 00 коп. на 1 обыкновенную акцию и за первое полугодие 2025 года в размере 8 руб. 18 коп. на 1 обыкновенную акцию) в следующем размере:

9 руб. 17 коп. на 1 (одну) обыкновенную акцию.

3. Определить дату проведения заседания: 25 декабря 2025 г.

Рекомендовать общему собранию акционеров Общества установить 14 января 2026 г. в качестве даты определения лиц, имеющих право на получение дивидендов;

www.e-disclosure.ru/portal/event.aspx?EventId=e0PyI8sT1EqO6dGdqr6S2A-B-B

📰"ЕВРОТРАНС" Созыв общего собрания участников (акционеров)

- 19 ноября 2025, 17:44

- |

2.1. вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): внеочередное

2.2. форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заседание с дистанционным участием без определения места его проведения и возможности присутствия в этом месте, голосование на котором совмещается с заочным голосованием

2....

( Читать дальше )

📰"ЕВРОТРАНС" Решения совета директоров

- 19 ноября 2025, 17:39

- |

2.1. сведения о кворуме заседания совета директоров (наблюдательного совета) эмитента и результатах голосования по вопросам о принятии решений: В заседании приняло участие 9 (девять) из 9 (девяти) избранных членов Совета директоров....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал