Долг

Л. Саммерс: ФРС облажалась! Катастрофа неизбежна? Баффет копит кэш и ждёт...

- 27 февраля 2024, 11:10

- |

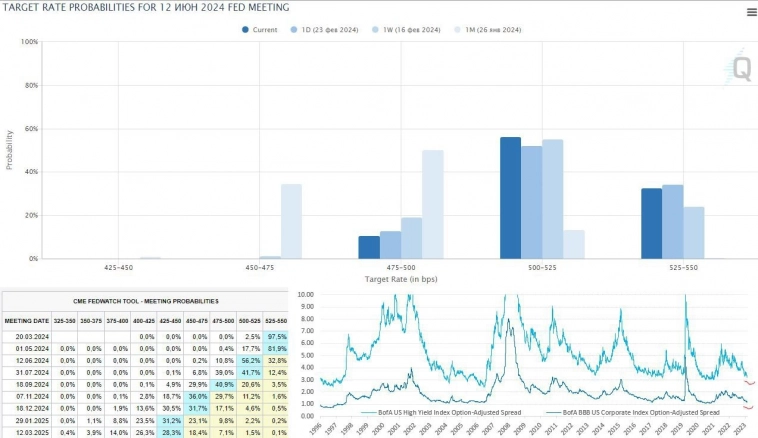

Бывший министр финансов США Л. Саммерс жестко прошелся по ФРС, Пауэллу и Ко… «если бы воздух в ФРС мог говорить – он говорил бы вам: не облажайтесь как А.Бернс и У.Миллер, не облажайтесь как в 1970-е.... и ФРС хорошо постаралась облажаться в 2021 году ... она заявляла, что не будет поднимать ставки до 2024 года, а глава ФРС заявлял, что они даже не думают о повышении ставок...».

Саммерс – это достаточно яркий представитель лагеря «ястребов», при всей его неоднозначности, он высказывает то, что думают сторонники жесткой политики. Когда Саммерс говорит «ФРС облажалась» — он говорит о реальности, хоть и достаточно резко, но в целом правильно. Потребитель столкнувшийся с высокой инфляцией, так, или иначе становится к более чувствительным к ценовым шокам. Это хорошо видно по тем же опросам на тему инфляционных ожиданий – американцы более старшего поколения (старше 59 лет), имеют устойчиво более высокие инфляционные ожидания в среднем на протяжении десятилетия (3.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 16 )

Девальвация доллара.

- 23 февраля 2024, 09:34

- |

Допустим, доллар обесценится в 100 раз. И акция Nvidia подорожает в 100 раз.

Или я что-то не так понимаю?

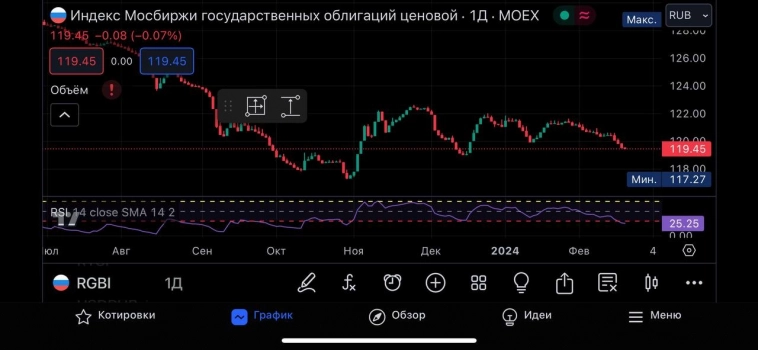

Минфин продолжает поставлять на рынок внутреннего долга классику, доходность в ОФЗ немного подросла после заседания ЦБ

- 20 февраля 2024, 13:37

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (ценовой индекс ОФЗ) снизился после заседания ЦБ по ключевой ставке, а значит доходность ОФЗ подросла, так рынок отреагировал на повышение среднесрочного прогноза ставки до 13,5-15,5% с 12,5%-14,5% и заявления Эльвиры Набиулинной:

🔴 «Придётся поддерживать жёсткую ДКП продолжительное время. Пик роста цен пройден осенью 2023 г. Снижение ставки, скорее всего, произойдёт во второй половине 2023 года. Наиболее вероятно плавное снижение».

🔴 «Кривая ОФЗ приобрела более выраженный наклон, рынок верит в продолжительные жёсткие условия ДКП и более низкую инфляцию в будущем».

На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Минфин уже который месяц не использует флоутер, который так сильно полюбился банковскому сектору и частным инвесторам. Всё это время регулятор занимает с помощью классики и показывает вполне феноменальный результат, всё как раз идёт по плану регулятора, который хочет отдать в этом году предпочтение долгосрочным бумагам с постоянным купоном.

( Читать дальше )

Минфин продолжает поставлять на рынок внутреннего долга классику, используя даже короткие выпуски. Спрос присутствует

- 09 февраля 2024, 09:00

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуск. Индекс RGBI (ценовой индекс ОФЗ) волатилен, на этой неделе доходность ОФЗ немного подросла, видимо, слова Алексея Заботкина напрягли немного инвесторов: «Точные сроки снижения ключевой ставки ЦБ РФ будут зависеть от развития ситуации, инфляция несколько замедлилась, но инфляционные ожидания и темпы роста кредитования всё ещё остаются высокими». Но с другой стороны в феврале уже можно фиксировать снижение темпов инфляции, также впервые за полгода снизилась наблюдаемая, а за ней и ожидаемая инфляция (ожидаемая до 12,7%, а наблюдаемая до 16,3%). Если учитывать лаг в 3-6 кварталов с момента ужесточения ДКП, то пик как раз приходится на июнь, глава ЦБ такого же мнения: «Если посмотрите на наш базовый прогноз — мы видим пространство для снижения ставки в этом году, скорее, во II полугодии». Регулятору при таких параметрах комфортно занимать (доходность в ОФЗ намного ниже ключевой ставки), да и возродившиеся активность на рынке ОФЗ не удивляет, инвесторы хотят зафиксировать повышенный % на долгие годы. На сегодня мы имеем несколько фактов о рынке ОФЗ:

( Читать дальше )

Куба может перейти на погашение задолженности перед РФ в рублях, а сумма основного долга Кубы может быть перенесена на 2028-2044гг без списания — Минфин

- 31 января 2024, 13:40

- |

tass.ru/ekonomika/19864253

ЦБ России - Внешний долг России на 01.01.2024г: $326,6 млрд (-14,9% г/г)

- 19 января 2024, 17:46

- |

«По оценке Банка России, внешний долг Российской Федерации по состоянию на 1 января 2024 года составил 326,6 миллиарда долларов США, снизившись с начала 2023 года на 57,0 миллиарда долларов США, или на 14,9%», — говорится в сообщении.

ria.ru/20240119/dolg-1922377384.htmlTRANSLATE with x/> /> English

( Читать дальше )

Про ВВП США! И почему самый большой, возможно, не самый большой

- 11 января 2024, 16:55

- |

Про то, что текущие всеобщие принятые способы измерения благосостояния страны неидеальны и имеют свои недостатки известно давно и всем экономистам. Тот же Кузнец - разработчик системы национальных счетов (в том числе расчёта ВВП) ещё тогда писал, что показатели имеют свои особенности и не могут полностью отразить ситуацию с экономикой. Правда, стоит так же сказать, что как только пошёл разговор о внедрении его системы счетов в госстатистику его собственная критика практически сошла на нет.

Но вернёмся к текущему моменту. О том, что экономика США а главное её размер, измеренный ВВП не в малой степени виртуальный в прямом и переносном смысле, также не является новостью для экономистов и тем, кто глубже интересуется этими вопросами. По этой же самой причине доля России в мировом ВВП кажущаяся всего в 2% (между тем это 9-ое место по прогнозам МВФ на 2023 год), тоже не отражает всей действительности. Если Китай является мировой фабрикой, то Россия точно один из самых крупных поставщиков ресурсов, и эти объёмы просто нечем заменить, по крайней мере в среднесрочной перспективе, а по отдельным позициям и в долгосрочной.

( Читать дальше )

Темпы роста рынка страхования в России в 2024 году замедлятся, прирост страховых премий прогнозируется на уровне 2% после 19% в 2023 году - исследование АКРА

- 29 декабря 2023, 08:21

- |

Ожидается уменьшение премий в сегментах кредитного страхования и некредитного страхования жизни из-за повышения ключевой ставки и возможного замедления на рынке кредитования.

АКРА прогнозирует рост в автостраховании, но незначительное увеличение премий в других сегментах. Постепенное снижение ключевой ставки в 2024 году содействует восстановлению спроса на некредитное страхование жизни. Премии по кредитному страхованию предполагается снизиться из-за ограничения предложения кредитов.

Источник: https://tass.ru/ekonomika/19648787

Материнская забота

- 29 ноября 2023, 17:07

- |

Segezha получила помощь от АФК Системы. Решит ли это проблемы лесопромышленного холдинга?

Segezha

МСар = ₽68 млрд

🙏АФК Система предоставила своей «дочке» заем на ₽7,7 млрд. Срок кредита — три года.

👉Мы подробно рассказывали, какие у Segezha проблемы с долгом

📈После этой новости акции Segezha (SGZH) заметно растут. За два прошедших дня цена увеличилась на 20%.

🚀Однако не стоит сильно радоваться. Бизнес Segezha остается слабым, высокую долговую нагрузку эта новость не отменит.

🔸Акции конечно растут на радостях от щедрой финансовой поддержки и, вероятно, на ожиданиях, что она продолжится. Но объективно факт того, что Segezha уже не справляется со своими обязательствами самостоятельно, трудно назвать позитивным.

🔸В этом квартале компании надо погасить ₽9,2 млрд, а на счетах на конец 3 квартала было только ₽7,4 млрд. Кредит поможет с исполнением этих обязательств. Но уже в 2024 году Segezha предстоит погасить ₽45 млрд. То, что Система поможет и с этим, — далеко не факт.

( Читать дальше )

🥳ЮГК ослабляет оковы

- 24 ноября 2023, 15:32

- |

Южуралзолото планомерно снижает долг

💥Как заявил финансовый директор Артем Клецкин, привлеченные от IPO средства уже направлены на снижение долговой нагрузки, что должно оптимизировать структуру баланса компании.

— Этот шаг приблизит нас к реализации цели по снижению уровня чистого долга до 0,8x EBITDA в следующие три года согласно нашей стратегии, — отметил Клецкин.

📉Бумаги ЮГК (UGLD) на сегодняшних торгах падают на 1%.

🚀Если компания действительно направит привлеченные на IPO средства на снижение долга, то это очень хорошая новость. Для понимания: сейчас показатель чистый долг/EBITDA ЮГК составляет 2,5х.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал