Долгосрок

Нестандартный взгляд на серебро (Часть 3)

- 14 марта 2018, 16:03

- |

Единственный способ не потерять деньги — это их вложить, иначе их будет съедать инфляция. И одним из таких (достаточно консервативных) вариантов, на мой взгляд – это инвестиции в серебро. На сегодняшний день его цена абсолютно доступна многим людям. Не поленитесь и узнайте, где и как в вашем городе (или интернете) можно купить серебряные монеты или слитки и сколько они стоят. Серебро держится возле цены 17$ за унцию еще с конца 2014 года и я думаю, что такую цену мы сможем видеть уже достаточно не долго.

Варианты инвестиций:

1) Серебряные слитки

2) Инвестиционные или коллекционные монеты

3) Бумажное или физическое серебро на депозите/ячейке в банке

4) Ювелирные изделия

5) Контракты (сделки) на покупку на CME или Forex

Наиболее надежный вариант, на мой взгляд, это серебряные слитки и монеты.

Не делайте ошибок и не покупайте ювелирные изделия, так как вы существенно переплатите за работу мастеров. А когда вы их захотите продать, то цена скорее всего будет ниже, чем была при покупке.

( Читать дальше )

- комментировать

- 1.9К | ★2

- Комментарии ( 5 )

Сытый голодного не разумеет

- 14 февраля 2018, 15:19

- |

Добрый день, на какую доходность стоит рассчитывать на фондовом рынке? Ответ на этот вопрос у каждого свой. Но даже если спросить у одного и того же человека можно получить разные ответы. Например, при условном счете в 1 млн. руб. человек скажет, что его устроит 40% годовых, а при счете в 100 млн. руб. человек будет рад доходности чуть выше безрисковой ставки. Получается размер имеет значение.

Большие деньги хотят предсказуемости, стабильности, плавной эквити, низких просадок, абсолютной ликвидности. Принцип сохранить, а не заработать. Как правило, это длинные деньги. В подтверждение моих слов, можете посмотреть размер рынка облигаций и размер рынка акций. Большие деньги ищут долгосрочные идеи.

Небольшие деньги, всегда в погоне за доходностью, хайпом, волатильностью, риском. Зачастую это совсем не лишние деньги, которые могут понадобиться в любую минуту. Небольшие деньги думают одним днем и не знают, что большое видится на расстоянии. Повышенный краткосрочный риск – является бомбой замедленного действия для долгосрочной доходности.

( Читать дальше )

Нестандартный взгляд на серебро (часть 2)

- 09 февраля 2018, 00:58

- |

( Читать дальше )

Стоит ли копировать успешных трейдеров?

- 23 января 2018, 14:22

- |

Добрый день, в различные периоды времени всплывают стейтменты с огромными прибылями, которые притягивают всеобщее внимание. Когда видишь миллионные заработки, пусть даже за короткий период, думаешь: ну вот, есть же зарабатывающие трейдеры. Такие трейдеры подвергаются большим количествам вопросам, как отличники на контрольных в школах. Всем интересно знать, как же получилось у трейдера заработать и как перенести его торговую систему себе и начать ковать свое светлое будущее.

Однако, мало кто задумывается, что такой впечатляющий результат может быть результатом излишнего принятия на себя риска. Риски в данный период времени не реализовались и вот он – новый гуру рынка. Или еще пример. Трейдер попал на боковой рынок. Выносы шортил, добавлял и дипы выкупал и его стиль торговли просто случайно попал на боковую фазу рынка. На таком рынке он зарабатывает, но что будет, когда начнется безоткатный тренд ( например как у нас с начала года)?

Или, допустим, опытный трейдер показывает стабильно положительные результаты на большой истории, пусть и не с трех-значной доходностью. Такие результаты пришли к нему спустя годы торговли (опыт) и можно ли этот опыт скопировать?

Вывод: радуемся чужим победам, запасаемся терпением и формируем свой опыт, который поможет нам в построении своей торговой системы.

Всем хорошего дня

Немного мыслей по долгосроку

- 05 января 2018, 07:16

- |

Пробежался по графикам от нечего делать. Подметил кой-какие ситуации.

Для модераторов: это не сигналы. Это просто мысли.

Интересно будет взглянуть через полгодика.

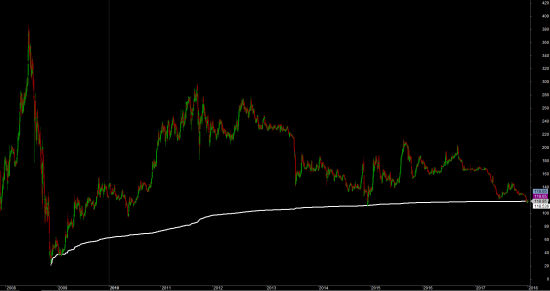

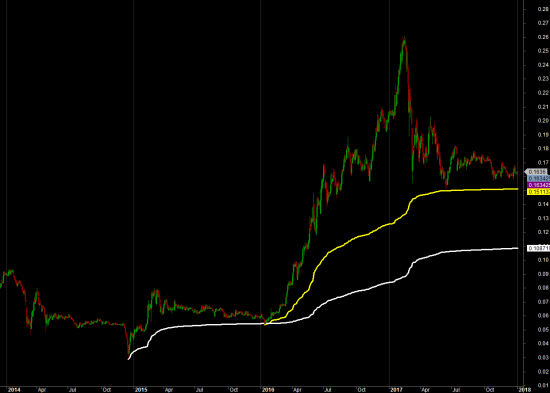

Уралкалий

ФСК

( Читать дальше )

Почему ФСК рискованна в долгосрок - субъективное мнение

- 23 ноября 2017, 16:51

- |

Изучая отчётность и презентации 2015-2016-2017, обратил внимание на одну вещь.

Во-первых, немаленькая сумма основного долга, более 200 млрд.

Во-вторых, колебания стоимости долга:

01.01.2015: 8,65%

31.12.2015 – 12,89%.

31.12.2016 – 7,83%

Почему стоимость долга так плавает? Дело в том, что долг ФСК сформирован в основном за счёт облигаций с плавающим купоном, который привязан к инфляции (облигации серий 22, 37 и т.п.). По некоторым облигациям купон сейчас всего 4% годовых!

Всего таких облигаций выпущено ни много ни мало на 151 млрд.

www.fsk-ees.ru/shareholders_and_investors/information_on_bonds/

Таким образом, стоимость долга напрямую завязана на инфляцию. Сейчас инфляция сдерживается ЦБ (и подозреваю, что рисуется заниженная). При разгоне инфляции (из-за девальвации, повышения зарплат бюджетникам или пенсий в качестве предвыборного подарка – причины могут быть разные) стоимость долга снова может подняться на те же 5% или выше. Можно прикинуть, насколько возрастут платежи по обслуживанию долга.

( Читать дальше )

Время на стороне быков, а не медведей!

- 23 ноября 2017, 13:21

- |

На примере небольшой сказки хочу вам рассказать, как время может встать на вашу сторону и вытянуть в плюс даже самую неудачную покупку акций.

Жил да был один купец. И было у него три сына и лапочка дочка. И вот как-то раз решил купец женить своих сыновей. А чтобы тем было куда жену привести да чем детишек кормить, раздал каждому по 5 млн. рублей и приказал: «Идите и купите акций банка главного, банка крупного, да надежного. И будут вам эти акции дивиденды приносить да в цене расти. И на дом хватит, и на хлеб с икрой заморской».

Про дочь свою купец тоже не забыл. И ей выдал туже сумму рублями новыми, но не сразу отправил за акциями прибыльными, а совет дал отеческий: «Не спеши ты, дочка, сразу же бумаги на бирже покупать, оглядись, приценись, Андрей Андреевича почитай внимательно, а потом и в путь дорогу на биржу собирайся». Так она и сделала.

А что же братья? А побежали они на перегонки на биржу шумную и накупили себе акций банка крупного по цене 109 рублей за штуку (цена акций Сбербанка на конец 2007 года). И довольные пошли в кабак сделку удачную праздновать. А сестрица их уму разуму набираться стала и на бирже акций не купила, несмотря на то, что твердили ей все на перебой, что цена расти постоянно будет, и не купить ей дешевле уже никогда. Но знала заповедь она тайную, Андреем Андреевичем сказанную — никогда не покупать на максимуме, а ждать отката неминуемого для входа верного.

( Читать дальше )

Размещение средств в среднесрок/долгосрок

- 27 октября 2017, 10:35

- |

Прошу экспертного мнения.

Продалась наконец таки неликвидная недвижимость. (рад как ребенок, брал на котловане, в 12 году, и все пошло по классическому варианту, с банкротством застройщика, судами и так далее… еле ноги унес-) сколько заплатил, за столько и продал...)

Так вот, банковский депозит на сегодня 8%, возникает вопрос. Как получить 20-25% годовых(100500%не предлагать), с среднем уровнем риска?

Хотел бы сделать подобие портфеля.

Спек часть портфеля торгую сам. А вот куда сунуться в долгосрок, для стабильности, не могу ничего придумать, кроме неликвидных ОФЗ...

Есть у кого опыт?

Как вы закрываете среднесрочный/долгосрочный/мегаинвестиционный лонг?

- 24 октября 2017, 00:56

- |

Коллеги, поделитесь опытом как вы закрываете мегапрофит?

С точкой входа вопросов особых нет. Скажем если рынок предложит цену лучше — я докуплю. А вот с выходом вопросы:

1) если закрою сразу, то могу упустить дикий тренд

2) если начну закрывать частями, то не получится ли что то на то и выйдет просто размажу эти части статистически все равно вокруг точки в которой первый раз начал фиксировать. для примера 2 картинки… одна как закрылся и вторая общий план в котором вроде много потенциала, но не факт что он будет реализован.

1) Такая была сделка

2) а вот так с высоты птичьего полета и вроде можно еще подождать полгода...

( Читать дальше )

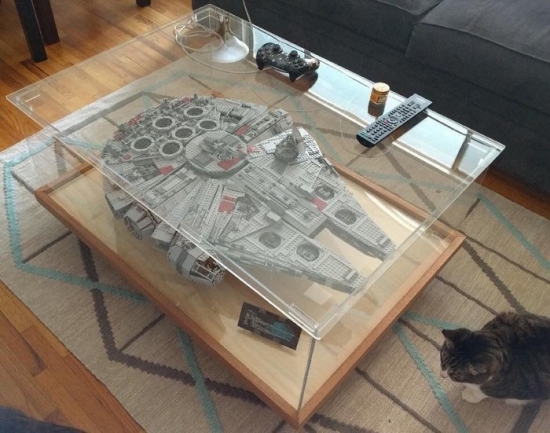

Неплохая инвестиция в долгосрок

- 18 сентября 2017, 21:00

- |

Один такой набор стоит порядком 799$ (45000 рублей), на ебее и других сайтах уже перепродают за 1100-1500$.

Лет через 10 этот набор вырастет в цене раз в 7-10 и повторит судьбу своего деда, который был выпущен в 2007(Lego 10179 сейчас стоит 340 тысяч рублей). «Набор настолько огромный, что даже не помещается в багажник или на сиденья легковушки», пишут люди на реддите.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал