Долговой рынок

Еженедельный технический анализ финансовых рынков. Выпуск №12 от 26.01.2021г

- 26 января 2021, 18:01

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков.

( Читать дальше )

- комментировать

- 334

- Комментарии ( 0 )

Обзор долгового рынка за неделю (ГК "ФИНАМ").

- 25 января 2021, 12:54

- |

Давно не выходивший на первый план санкционный фактор обусловил рассинхронизацию российской долларовой кривой с другими ЕМ на прошлой неделе. Надо сказать, что мировые долговые рынки потихоньку приходят в себя после напугавшего всех резкого роста доходности американских трежерис в самом начале наступившего года.

На неделе состоялось два новых размещения: «Совкомбанк» разместил 4-летние социальные евробонды на $300 млн под 3,4%, «Газпром» разместил 8-летние евробонды на $2 млрд под 2,95% годовых. Отметим объем размещения, который вполне сопоставим с годовой программой по размещению внешних займов РФ ($3 млрд). По информации Bloomberg, в феврале «Газпром» может разместить облигации на сумму около 1 млрд евро. Что касается динамики вторичного рынка, то выпуски средней дюрации (3-5 лет) просели за неделю в среднем примерно на полфигуры.

В отличие от сегмента долларовых бумаг, еврооблигациям, номинированным в единой европейской валюте, рост доходностей базового актива, по-видимому, в ближайшей перспективе не грозит. Да и в целом, если говорить о потенциале восстановления доходностей базовых активов до своих допандемических уровней, то для долларовых бумаг он заметно выше, чем для еврооблигаций, номинированных в евро. Всё это позволяет предположить, что в наступившем году евровые евробонды российских эмитентов могут показать опережающую долларовые выпуски ценовую динамику.

Алексей Ковалев, аналитик ГК «ФИНАМ»

Еженедельный прогноз финансовых рынков. Выпуск №38 от 24.01.2021г

- 24 января 2021, 10:26

- |

В этом выпуске больше внимание уделил событиям в монетарном мире, а именно обзор заседаний центральных банков Японии, ЕС и Канады.

А также большой блок с анализом рынков.

Такого вы не найдете в СМИ!!!

( Читать дальше )

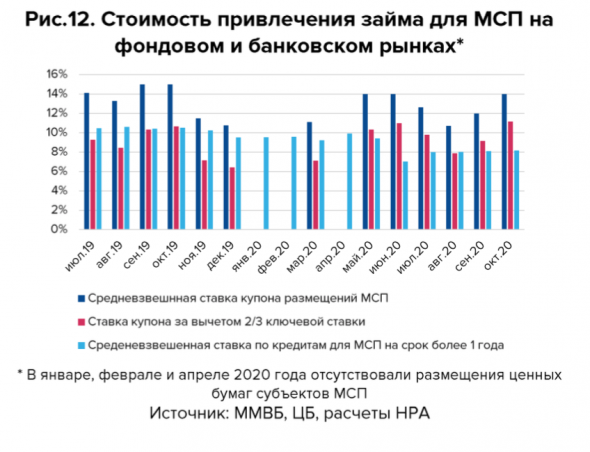

Привлечение денег через долговые инструменты для субъектов МСП становится сравнительно еще менее выгодным

- 22 января 2021, 09:45

- |

Источник: НКР

Кредит постепенно становится еще более выгодным с финансовой точки зрения для субъектов МСП, чем облигации, даже с учетом субсидии на купонные выплаты.

Ставка редко бывает решающим аргументом для привлечения денег на фондовом рынке, но постепенно рост разницы облигационных ставок на фондовом рынке и ставок по кредитам для МСП на срок более 1 года становится статистически значимым. Если летом 2019 года разница между ними в среднем составляла 4%, то к осени 2020 года она уже стала 6%. Государственная субсидия на выплату купона в размере 2/3 от ключевой ставки в 2019 году формировала преимущество по отношению к банковской ставке. Теперь же, даже с учетом этой субсидии, кредит на 3,5% выгодней средней облигационной ставки.

Меры поддержки субъектов МСП предусмотрены как на фондовом, так и на кредитном рынке. На последнем, справедливости ради, они гораздо существеннее и более эффективные. По льготной программе кредитов в 2020 году было предоставлено кредитов на сумму 900 млрд рублей, в этом году планируется предоставить еще 700 млрд. Помимо этого, предоставление права банкам не ухудшать качество ссуд позволило реструктурировать многие кредиты небольших предприятий. В сравнении с облигациями, по которым также возникают много сопутствующих трат и последующих обязательств, кредит выглядит как более простой способ привлечь деньги в бизнес даже если он уже достаточно крупный.

( Читать дальше )

Еженедельный технический анализ финансовых рынков. Выпуск №11 от 19.01.2021г

- 19 января 2021, 18:01

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков.

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №37 от 17.01.2021г

- 17 января 2021, 10:11

- |

Вышло много макроэкономической статистики по США, поэтому блок по «макрухе» вышел широкий, остальное все по плану.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Еженедельный технический анализ финансовых рынков. Выпуск №10 от 12.01.2021г

- 12 января 2021, 17:30

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков.

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №36 от 10.01.2021г

- 10 января 2021, 18:00

- |

Наконец-то выпуск вышел полный, подробнее остановлюсь на рынке нефти и оценке аппетита к риску.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Еженедельный технический анализ финансовых рынков. Выпуск №9 от 05.01.2021г

- 05 января 2021, 17:40

- |

В этот выпуск вошли данные по отчетам СОТ.

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков.

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 03 января 2021, 09:12

- |

В выпуск не вошли данные по отчетам СОТ, т.к. выход данных из-за праздника перенесен на понедельник, поэтому в начале видео затрону широкий тему моих ожиданий в текущем году, а также короткий прогноз по макроэкономике в 2021 году.

Такого вы не найдете в СМИ!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал