Дивидендные аристократы

Перечислите пожалуйста всех дивидендных аристократов Америки

- 12 марта 2020, 02:06

- |

- ответить

- 1К | ★1

- Ответы ( 10 )

Чем примечательны американские «дивидендные аристократы»

- 13 декабря 2019, 10:12

- |

Примерно две трети полной доходности индекса S&P 500 связаны с ростом цен акций, а треть — с дивидендами. Таким образом, дивиденды составляют значительную часть полной доходности.

Если дивиденды реинвестировать, а не тратить, то капитал будет расти быстрее. Это особенно заметно при долгосрочных вложениях. Так, в среднем за десять лет индекс S&P 500 рос на 106,16%, а с учетом реинвестирования дивидендов этот показатель равнялся 183,43% — в 1,72 раза больше.

Это не означает, что следует инвестировать только в акции, по которым выплачиваются дивиденды. Однако к таким бумагам стоит присмотреться — особенно если дивиденды растут из года в год.

Индекс «дивидендных аристократов»

Если акции компании входят в индекс S&P 500 и в течение хотя бы 25 лет подряд эта компания увеличивает дивиденды, ее считают «дивидендным аристократом» и включают в индекс S&P 500 Dividend Aristocrats

( Читать дальше )

Дивидендные аристократы: крупнейшие ETF и российская "знать".

- 13 марта 2019, 21:26

- |

Про многочисленных американских дивидендных аристократов написано уже немало, и каждый сам волен решать нужны ему эти «скучные» акции с див.доходность около 3% в портфеле или нет. Для тех, кому они интересны, есть два пути. Первый — это самостоятельно выбрать наиболее интересные (с Вашей точки зрения) акции. Используя нужные параметры (например, классические для США 25 лет непрерывно повышающихся дивидендов), Вы получите длинные выборки, которые придется изучить поименно, чтобы отсеять компании с теми или иными изъянами (опять же по Вашему мнению).

Также можно купить всю выборку сразу или воспользоваться экспертизой акул инвестиционного бизнеса за сравнительно небольшую комиссию. Существует масса подборок хороших дивидендных акций, как американских, так и других стран. На рынке можно найти (и купить) разные биржевые фонды (ETF), инвестирующие в дивидендные истории. И методики отбора эмитентов у них различаются. Но основной критерий в виде стабильных и высоких дивидендов у всех подобных фондов на первом месте. Просто каждый добавляет свои, так сказать «авторские», фильтры. А некоторые просто повторяют какой-нибудь из «аристократических» индексов, например S&P 500 Dividend Aristocrats (тот самый, в котором 25+ лет роста выплат).

Выбор дивидендных ETF велик, вот лишь некоторые из наиболее крупных фондов (таблица составлена по данным сайта ETFdb.com):

( Читать дальше )

- комментировать

- 21.8К |

- Комментарии ( 19 )

Дивидендные "аристократы" ММВБ

- 16 августа 2017, 19:31

- |

Почему именно эти бумаги?

Газпром, потому что монополист и очень дешёвый. Мне просто нравится иметь в портфеле кусочек «Национального достояния». :)

Мосбиржа — это новая «облигация» на рынке акций после Лукойла и ВСМПО. Бизнес любой биржи завязан на клиентских комиссиях. Трудно себе представить, чтобы резко упало количество желающих «припарковать» свои деньги в ценных бумагах. Богатые богатели, богатеют и будут богатеть. Правило «5Б» :) Кроме того сейчас пенсионные фонды активно стали «пылесосить» рынок ценных бумаг, так что «жирных» клиентов у Мосбиржи будет в достатке.

( Читать дальше )

Дивидендные аристократы: Chevron Corporation (CVX)

- 14 ноября 2016, 17:44

- |

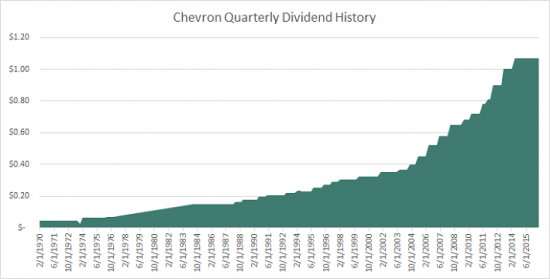

Как и Exxon Mobil, Chevron Corporation берет свое начало от Standard Oil в 1911 году. Этот факт делает эти компании своего рода «сестрами». Длинная дивидендная история растущих дивидендов — это то, что делает этих двух гигантов близкими. Шеврон увеличивала дивиденды 28 лет подряд (ожидается очень маленькое увеличение дивидендов в 29-й раз). Эксон Мобил увеличивала дивиденды 34 года подряд. На рисунке ниже представлена дивидендная история Шеврона.

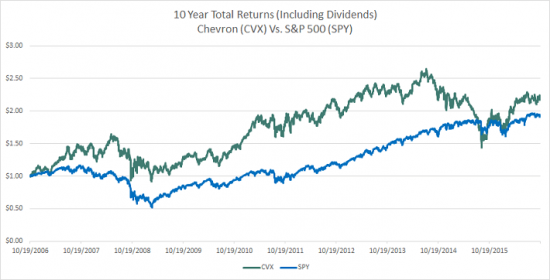

Хотя дивидендная история Шеврона впечатляет, последние два года были для компании не сильно впечатляющими из-за сильного снижения цен на нефть. Несмотря на это снижение, Шеврон показывает доходность лучше рынка за последние 10 лет.

( Читать дальше )

Дивидендные аристократы: Exxon Mobil Corporation (XOM)

- 09 ноября 2016, 12:36

- |

Exxon Mobil Corporation (XOM) имеет длинную историю, которая берет свое начало от своего предшественника Standard Oil. Standard Oil — одна из самых легендарных историй успеха американского бизнеса, эта компания может считаться отцом-основателем американской нефтяной индустрии. В 1904 (почти на рыночном пике) Standard Oil контролировала 91% производства нефти и 85% конечных продаж в США. Standard Oil была основана в 1870 году Джоном Рокфеллером. Компания начианалась как партнерство между Джоном Рокфеллером и его братом Вильямом.

Компания росла такими быстрыми темпами, что в 1911 году Верховный Суд США разделил компанию по антимонопольным соображениям. Стандарт Ойл была разделена на 34 компании, которые включают в себя многие крупные компании в настоящий момент, такие как Exxon Mobil и ее ближайшего конкурента Chevron Corporation (CVX). В настоящий момент Эксон Мобил является крупнейшей нефтяной корпорацией в мире с капитализацией 359 млрд. долл. Для сравнения 2-ая крупнейшая компания в мире Royal Dutch Shell (RDS-A) имеет рыночную капитализацию 208 млрд. долл.

( Читать дальше )

Дивидендные аристократы: Automatic Data Processing (ADP)

- 08 ноября 2016, 16:47

- |

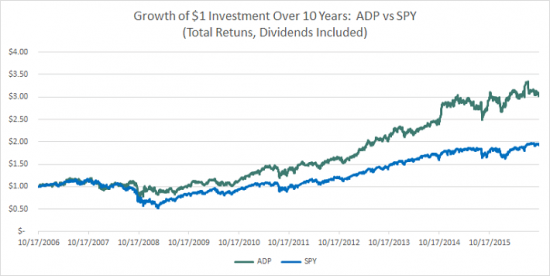

Automatic Data Processing (ADP) берет свое начало в 1949 году, когда она была основана 21-летним предпринимателем Генри Таубом (Henry Taub). Automatic Data Processing (далее — АДП) начала свою деятельность с одного клиента, а десятилетие спустя она выросла в лидера отрасли по обслуживанию платежных ведомостей. АДП в настоящий момент насчитывает более 600 тыс. клиентов по всему миру. Акция генерировала хорошие прибыли за последнее десятилетие. Картинка ниже показывает, как изменились инвестиции в АДП относительно Сиплого за последние 10 лет.

АДП имеет длинную историю выплат и повышения дивидендов. Компания увеличивала выплаты акционерам 41 год. АДП — единственный дивидендный аристократ в ИТ-секторе. Быстрое развитие технологий делает создание длительного конкурентного преимущества в ИТ-секторе очень сложным. АДП — это исключение, а не правило.

В ноябре 2015 года АДП повысила дивиденд на 8,1%. Годовой дивиденд составил 2,12 долл. на акцию,

( Читать дальше )

Дивидендные аристократы: HCP, Inc (HCP)

- 07 ноября 2016, 17:12

- |

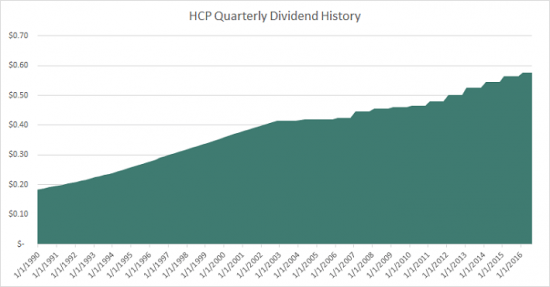

Законодательство требует, чтобы REIT выплачивали не менее 90% прибыли в качестве дивидендов. При таких условиях тяжело увеличивать дивидендные выплаты каждый год. Очень мало пространства для ошибки из-за высокого коэффициенты выплат. Если прибыли падают (а каждый бизнес имеет периоды спада), то велика вероятность того, что и дивиденды по REIT упадут. Вот почему не следует ожидать, что среди REIT будут дивидендные аристократы. Это удивительно, но 1 REIT затесался среди «аристократов»: НСР. Эта компания выплачивает увеличивающиеся дивиденды 31 год подряд.

В дополнение к дивидендной истории, НСР имеет также высокую дивидендную доходность — 6,4% (помнится, мы восхищались дивдоходностью AT&T) — это самый высокий уровень среди аристократов. Акция держалась лучше рынка последние 10 лет, но в последние несколько лет стала «буксовать». Доходность относительно Сиплого — показана на рисунке ниже (как для НСР, так и для Сиплого доходность учитывает дивиденды).

( Читать дальше )

Дивидендные аристократы: AT&T Inc. (T)

- 03 ноября 2016, 11:24

- |

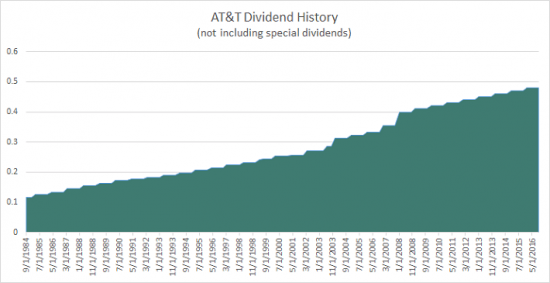

AT&T — единственный аристократ в секторе телекоммуникаций. Причем AT&T выделяется даже среди дивидендных аристократов — она имеет необычную дивидендную доходность 4,9% (в валюте, Карл! 4,9% дивдоходности — не самый плохая дивдоходность даже для российского рынка). Компания выплачивает увеличивающиеся дивиденды 32 года подряд. Ожидается очередное повышение дивидендов в середине декабря 2016 года. Дивидендная история AT&T приведена на рисунке ниже.

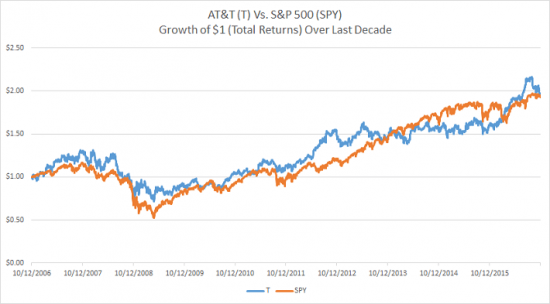

Одно из ошибочных представлений о дивидендных акциях заключается в том, что они дают доходность ниже среднего в обмен на текущий денежный поток в виде дивидендов. AT&T слегка переигрывает рынок за последнее десятилетие. Результаты показаны на рисунке ниже.

( Читать дальше )

Дивидендные аристократы: Consolidated Edison, Inc. (ED)

- 02 ноября 2016, 15:42

- |

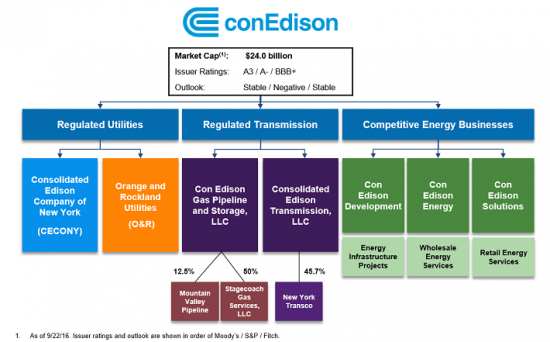

Consolidated Edison — регулируемая коммунальная холдинговая компания. Компания владеет Consolidated Edison Company of New York (сокращенно: CECONY) и Orange and Rockland Utilities (сокращенно: O&R). CECONY продает электричество, газ и пар (занимается пароснабжением) в городе Нью-Йорке (New York City) и графстве Вестчестер (Westchester County). O&R продает электричество и газ в штатах Нью-Йорк и Нью-Джерси. Дополнительно к этому компания владеет средненьким газовым бизнесом и конкурентным энергетическим бизнесом. Картинка ниже иллюстрирует операционную структуру компании:

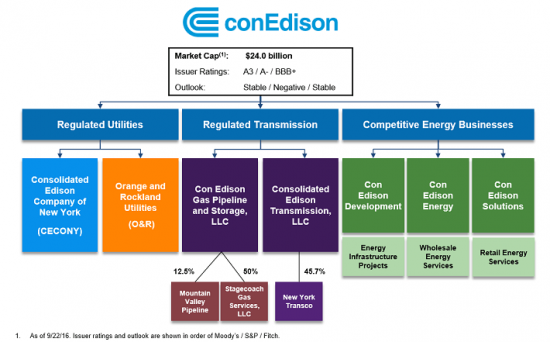

Важно понимать, что Consolidated Edison в целом — это электричество, газ и пароснабжение. CECONY и O&R в 2015 году сгенерировали 95% прибыли на акцию. Капитализация компании по подразделениям представлена на рисунке ниже:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал